Uso de préstamos personales para pagar deuda de tarjetas

La deuda de tarjetas de crédito es un problema común que enfrentan muchas personas en la actualidad. Los intereses altos y las cuotas mínimas pueden convertir una deuda aparentemente manejable en una carga financiera pesada. En este sentido, muchos consumidores buscan soluciones para pagar sus deudas de tarjetas de crédito lo antes posible. Una opción que se ha vuelto popular en últimos tiempos es el uso de préstamos personales para pagar deudas de tarjetas. Pero, ¿es realmente recomendable esta estrategia? En este artículo, exploraremos los pros y contras de utilizar préstamos personales para pagar deudas de tarjetas de crédito.

Uso de préstamos personales para pagar deuda de tarjetas

El uso de préstamos personales para pagar deuda de tarjetas es una práctica común en muchos hogares. Sin embargo, es importante entender las implicaciones y consecuencias de esta decisión antes de tomarla.

¿Por qué las personas utilizan préstamos personales para pagar deuda de tarjetas?

Las personas pueden utilizar préstamos personales para pagar deuda de tarjetas por various razones. Una de las principales razones es que los préstamos personales pueden ofrecer una tasa de interés más baja que la de las tarjetas de crédito, lo que puede ayudar a reducir el costo total de la deuda. Además, los préstamos personales pueden brindar una mayor flexibilidad en cuanto al plazo de pago y la cantidad de dinero que se puede solicitar.

Ventajas de utilizar préstamos personales para pagar deuda de tarjetas

Existen varias ventajas de utilizar préstamos personales para pagar deuda de tarjetas. Algunas de las ventajas más destacadas son:

Reducción de la tasa de interés: los préstamos personales pueden ofrecer una tasa de interés más baja que la de las tarjetas de crédito.

Flexibilidad en el plazo de pago: los préstamos personales pueden ofrecer un plazo de pago más largo, lo que puede ayudar a reducir la cantidad de dinero que se debe pagar cada mes.

Simplificación de la deuda: consolidar la deuda en un solo préstamo personal puede ayudar a simplificar la situación financiera.

Desventajas de utilizar préstamos personales para pagar deuda de tarjetas

Sin embargo, también hay algunas desventajas de utilizar préstamos personales para pagar deuda de tarjetas. Algunas de las desventajas más destacadas son:

Aumento de la deuda total: si no se tiene cuidado, el préstamo personal puede aumentar la deuda total en lugar de reducirla.

Peligro de endeudamiento: utilizar préstamos personales para pagar deuda de tarjetas puede llevar a un ciclo de endeudamiento si no se tiene un plan para pagar la deuda.

Cómo elegir el préstamo personal adecuado

Para elegir el préstamo personal adecuado para pagar deuda de tarjetas, es importante considerar varias opciones y comparar las tasas de interés y los términos de pago. Algunos de los factores clave que se deben considerar son:

Tasa de interés: buscar una tasa de interés baja y fija.

Plazo de pago: elegir un plazo de pago que se ajuste a las necesidades financieras.

Cuantía del préstamo: asegurarse de que la cuantía del préstamo sea suficiente para pagar la deuda de las tarjetas.

Alternativas a los préstamos personales

Existen varias alternativas a los préstamos personales para pagar deuda de tarjetas. Algunas de las alternativas más destacadas son:

Programas de pagos: algunos bancos y empresas de tarjetas de crédito ofrecen programas de pagos que permiten pagar la deuda en pequeñas cantidades cada mes.

Asesoramiento crediticio: buscar asesoramiento crediticio profesional puede ayudar a crear un plan para pagar la deuda.

| Tipo de préstamo | Tasa de interés | Plazo de pago | Cuantía del préstamo |

|---|---|---|---|

| Préstamo personal | 10% – 20% | 12 – 60 meses | Hasta $50,000 |

| Préstamo hipotecario | 5% – 10% | 5 – 30 años | Hasta $500,000 |

| Crédito revolving | 15% – 30% | No hay plazo de pago fijo | Hasta $20,000 |

¿Qué es bueno una consolidacion de deudas o un préstamo personal para pagar tus tarjetas?

La consolidación de deudas y el préstamo personal son dos opciones que se presentan como soluciones para pagar las deudas acumuladas en tarjetas de crédito. A continuación, se analizarán las características y beneficios de cada una de ellas.

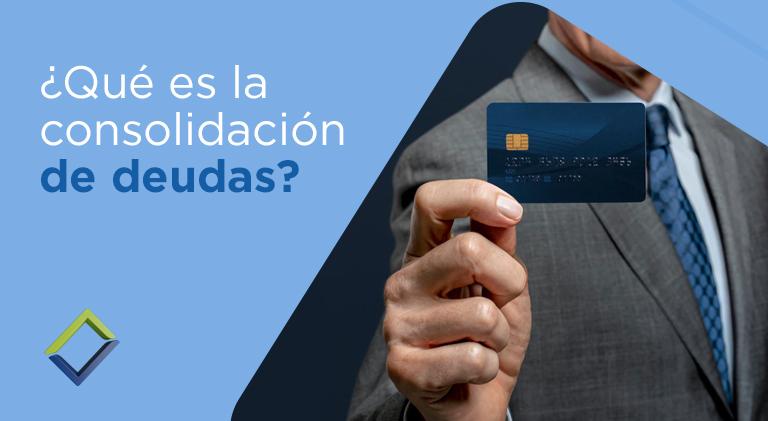

¿Qué es la consolidación de deudas?

La consolidación de deudas es un proceso que implica agrupar todas las deudas en una sola cuenta, con una sola fecha de pago y una sola tasa de interés. De esta manera, se pueden reducir los pagos mensuales y los intereses que se generan. La consolidación de deudas se puede realizar a través de una institución financiera, una entidad de crédito o una empresa especializada en consolidación de deudas.

Ventajas de la consolidación de deudas

Las ventajas de la consolidación de deudas son:

- Reducción de pagos mensuales: Al agrupar todas las deudas en una sola cuenta, se reduce la cantidad de pagos mensuales que se deben realizar.

- Tasa de interés única: La tasa de interés se establece en una sola cifra, lo que puede ser más baja que la tasa de interés promedio de las tarjetas de crédito.

- Mayor control financiero: La consolidación de deudas permite tener un mayor control sobre las finanzas personales, ya que se puede visualizar la deuda total y planificar el pago.

¿Qué es un préstamo personal?

Un préstamo personal es un tipo de crédito que se otorga a una persona para cubrir un gasto específico, en este caso, pagar las deudas acumuladas en tarjetas de crédito. El préstamo personal se caracteriza por tener una tasa de interés fija y un plazo de pago determinado.

Ventajas de un préstamo personal

Las ventajas de un préstamo personal son:

- Tasa de interés fija: La tasa de interés se establece en una cifra fija, lo que permite planificar el pago.

- Plazo de pago determinado: El plazo de pago se establece en un período determinado, lo que permite tener una visión clara de cuándo se pagará la deuda.

- Flexibilidad: Los préstamos personales suelen tener un monto fijo, lo que permite utilizar el dinero para pagar las deudas y también para otros gastos.

Cuándo elegir una consolidación de deudas y cuándo un préstamo personal

Es importante analizar las características y beneficios de cada opción para determinar cuál es la mejor para cada situación. En general, la consolidación de deudas es una buena opción cuando se tienen varias deudas con tasas de interés altas y se busca reducir los pagos mensuales. Por otro lado, un préstamo personal es una buena opción cuando se busca pagar las deudas y también tener un monto adicional para otros gastos.

¿Qué bancos dan préstamos para cancelar deudas?

Los préstamos para cancelar deudas son una excelente opción para aquellas personas que se encuentran atrapadas en una situación de endeudamiento y buscan una forma de saldar sus deudas de manera ordenada y estructurada. A continuación, se presentan algunos de los bancos que ofrecen préstamos para cancelar deudas:

Bancos que ofrecen préstamos para cancelar deudas

Existen varios bancos que ofrecen préstamos para cancelar deudas, entre los cuales se encuentran:

Santander: ofrece préstamos personales para consolidar deudas con tasas de interés competitivas y plazos de pago flexibles.

BBVA: ofrece préstamos para refinanciar deudas con tasas de interés atractivas y condiciones de pago personalizadas.

La Caixa: ofrece préstamos para cancelar deudas con tasas de interés fijas y plazos de pago de hasta 10 años.

Ventajas de los préstamos para cancelar deudas

Los préstamos para cancelar deudas ofrecen varias ventajas, entre las cuales se encuentran:

Reducir el número de deudas: al consolidar varias deudas en una sola, se reduce la complejidad de la situación financiera.

Tasas de interés más bajas: los préstamos para cancelar deudas suelen tener tasas de interés más bajas que las tarjetas de crédito o otros préstamos.

Plazos de pago más largos: los préstamos para cancelar deudas suelen tener plazos de pago más largos, lo que permite una mayor flexibilidad en el pago.

Requisitos para obtener un préstamo para cancelar deudas

Para obtener un préstamo para cancelar deudas, se requiere:

Buena salud crediticia: una buena salud crediticia es fundamental para obtener un préstamo para cancelar deudas.

Documentación necesaria: se requiere presentar documentación que demuestre la identidad, la dirección y los ingresos del solicitante.

Plan de pago: se requiere presentar un plan de pago creíble y realista para saldar la deuda.

Condiciones de los préstamos para cancelar deudas

Las condiciones de los préstamos para cancelar deudas varían según el banco y la situación financiera del solicitante, pero en general se incluyen:

Tasa de interés: la tasa de interés que se aplica al préstamo.

Plazo de pago: el plazo de tiempo durante el cual se debe pagar el préstamo.

Cuota mensual: la cantidad que se debe pagar cada mes para saldar la deuda.

Tips para elegir el préstamo adecuado

Al elegir un préstamo para cancelar deudas, es importante considerar:

Comparar ofertas: comparar las ofertas de diferentes bancos para encontrar la que mejor se adapte a las necesidades y situación financiera.

Leer las condiciones: leer detenidamente las condiciones del préstamo antes de firmar cualquier contrato.

Elegir un plazo de pago adecuado: elegir un plazo de pago que sea realista y que no genere más estrés financiero.

¿Cómo llegar a un acuerdo para pagar una tarjeta de crédito?

Llegar a un acuerdo para pagar una tarjeta de crédito es un proceso que requiere comunicación efectiva con el emisor de la tarjeta y una comprensión clara de las opciones disponibles. A continuación, se presentan los pasos para llegar a un acuerdo y pagar una tarjeta de crédito.

Comunicación con el emisor de la tarjeta

La comunicación es clave para llegar a un acuerdo con el emisor de la tarjeta de crédito. Es importante contactar con el emisor lo antes posible para informar sobre la situación financiera actual y explicar las dificultades para pagar la deuda. El emisor puede ofrecer opciones de pago alternativas, como:

- Programas de pago especializados: algunos emisores ofrecen programas de pago especializados para ayudar a los titulares de tarjetas de crédito a pagar sus deudas.

- Plazos de pago extendidos: el emisor puede ofrecer plazos de pago extendidos para ayudar a distribuir el pago de la deuda en un período más largo.

- Reestructuración de la deuda: el emisor puede reestructurar la deuda para reducir el monto total adeudado o la tasa de interés.

Análisis de la situación financiera

Antes de contactar con el emisor, es importante analizar la situación financiera actual y determinar cuánto se puede pagar cada mes. Esto ayudará a identificar las opciones de pago más realistas y a negociar un acuerdo que se adapte a las necesidades individuales.

Opciones de pago alternativas

Además de trabajar con el emisor, hay otras opciones de pago alternativas que se pueden considerar, como:

- Consolidación de deuda: la consolidación de deuda implica combinar varias deudas en una sola deuda con una tasa de interés más baja.

- Pago único: hacer un pago único para saldar la deuda es una opción que se puede considerar si se tiene acceso a fondos suficientes.

- Ayuda de un asesor financiero: un asesor financiero puede ayudar a negociar con el emisor y encontrar la mejor opción de pago.

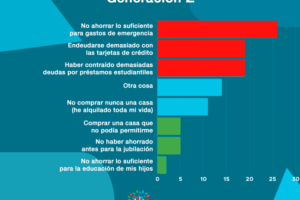

Consecuencias de no pagar la tarjeta de crédito

Es importante recordar que no pagar la tarjeta de crédito puede tener consecuencias graves, como:

- Deterioro del crédito: no pagar la tarjeta de crédito puede afectar negativamente la calificación crediticia.

- Cobros y multas: el emisor puede cobrar multas y intereses adicionales si no se paga la deuda.

- Acciones legales: el emisor puede tomar acciones legales para recuperar la deuda.

Crear un plan de pago

Una vez que se llegue a un acuerdo con el emisor, es importante crear un plan de pago detallado y realista. Esto ayudará a asegurar que se cumplan los pagos y se salde la deuda. El plan de pago debería incluir:

- Monto del pago mensual: el monto que se pagará cada mes.

- Fecha de vencimiento: la fecha en que se debe realizar el pago.

- Plazo de pago: el plazo total para pagar la deuda.

¿Qué es mejor pagar tarjeta de crédito o préstamo personal?

La elección entre pagar una tarjeta de crédito o un préstamo personal depende de varias circunstancias y factores personales. A continuación, se presentan algunos puntos a considerar para tomar una decisión informada.

Intereses y Costos

Ambas opciones, tarjeta de crédito y préstamo personal, tienen intereses y costos asociados. Sin embargo, los intereses de las tarjetas de crédito suelen ser más altos que los de los préstamos personales. Además, las tarjetas de crédito pueden tener tarifas anuales, tarifas de transacción y tarifas de mora, que pueden aumentar el costo total del crédito.

Tasa de Interés y Plazo de Pago

La tasa de interés de las tarjetas de crédito suele ser variable, lo que significa que puede cambiar con el tiempo. Por otro lado, los préstamos personales suelen tener tasas de interés fijas, lo que proporciona más certeza sobre el costo total del crédito. Además, los préstamos personales suelen tener plazos de pago más largos que las tarjetas de crédito, lo que puede hacer que las mensualidades sean más manejables.

Flexibilidad y Accesibilidad

Las tarjetas de crédito ofrecen flexibilidad en cuanto al monto y la frecuencia de los pagos, lo que puede ser beneficioso para aquellos que tienen ingresos variables. Por otro lado, los préstamos personales suelen tener montos fijos y fechas de pago establecidas, lo que puede ayudar a mantener la disciplina en cuanto a los pagos.

Riesgo de Endeudamiento

Ambas opciones, tarjeta de crédito y préstamo personal, pueden llevar a endeudamiento si no se manejan cuidadosamente. Sin embargo, las tarjetas de crédito pueden ser más tentadoras en cuanto a realizar compras y gastos innecesarios, lo que puede aumentar el riesgo de endeudamiento.

Impacto en la Calificación Crediticia

Ambas opciones, tarjeta de crédito y préstamo personal, pueden afectar la calificación crediticia de una persona. Sin embargo, los pagos tardíos en una tarjeta de crédito pueden afectar más negativamente la calificación crediticia que los pagos tardíos en un préstamo personal.

Mas informacion

¿Cuál es el propósito de utilizar préstamos personales para pagar deudas de tarjetas de crédito?

El propósito principal de utilizar préstamos personales para pagar deudas de tarjetas de crédito es consolidar la deuda y reducir los pagos mensuales. Cuando se tiene varias tarjetas de crédito con saldos pendientes, puede ser difícil gestionar los pagos y las fechas de vencimiento. Un préstamo personal puede ayudar a agrupar todas estas deudas en una sola cuenta con una tasa de interés fija y un plazo de pago determinado. De esta manera, se puede reducir la cantidad de pagos mensuales y la cantidad de intereses que se pagan. Además, un préstamo personal puede ofrecer una tasa de interés más baja que las tarjetas de crédito, lo que puede ahorrar dinero a largo plazo.

¿Cómo funcionan los préstamos personales para pagar deudas de tarjetas de crédito?

Los préstamos personales para pagar deudas de tarjetas de crédito funcionan de la siguiente manera: se solicita un préstamo por una cantidad determinada, que se utiliza para pagar los saldos pendientes de las tarjetas de crédito. Luego, se paga el préstamo en cuotas mensuales fijas durante un plazo determinado, que puede variar de varios meses a varios años. Es importante tener en cuenta que se debe leer con cuidado las condiciones del préstamo antes de aceptar, ya que puede haber tasas de interés y comisiones asociadas. También es fundamental crear un presupuesto y asegurarse de que se puede pagar el préstamo en el plazo establecido.

¿Cuáles son los beneficios de utilizar préstamos personales para pagar deudas de tarjetas de crédito?

Los beneficios de utilizar préstamos personales para pagar deudas de tarjetas de crédito son varios. En primer lugar, se puede reducir el estrés financiero al consolidar la deuda y tener un solo pago mensual. Además, se puede ahorrar dinero al pagar una tasa de interés más baja que las tarjetas de crédito. También se puede mejorar la salud financiera al pagar la deuda en un plazo determinado y no llevar la deuda durante años. Otro beneficio es que se puede mejorar la calificación crediticia al pagar la deuda de manera puntual.

¿Qué debes considerar antes de solicitar un préstamo personal para pagar deudas de tarjetas de crédito?

Antes de solicitar un préstamo personal para pagar deudas de tarjetas de crédito, es importante considerar varios factores. En primer lugar, es fundamental evaluar tus finanzas y asegurarte de que se puede pagar el préstamo en el plazo establecido. También debes comparar las tasas de interés y las comisiones de diferentes prestamistas para encontrar la mejor opción. Es importante leer las condiciones del préstamo con cuidado y asegurarte de que se entienden las cláusulas y las penalizaciones. Además, es fundamental crear un presupuesto y asegurarse de que se puede pagar el préstamo sin sacrificar otras necesidades financieras.

Las 12 mejores apps de cashback para ahorrar

Las 12 mejores apps de cashback para ahorrar Las 11 mejores cosas para hacer en Killarney, Irlanda: ¡No te las pierdas!

Las 11 mejores cosas para hacer en Killarney, Irlanda: ¡No te las pierdas!