Mejores tasas de refinanciamiento de préstamos estudiantiles

En España, los préstamos estudiantiles son una realidad para muchos jóvenes que desean continuar sus estudios universitarios. Sin embargo, a menudo, las tasas de interés de estos préstamos pueden ser elevadas, lo que puede generar una gran carga financiera para los estudiantes y recién graduados. Por suerte, existen opciones de refinanciamiento que pueden ayudar a reducir el costo total del préstamo y a hacer que las cuotas mensuales sean más asequibles. En este artículo, exploraremos las mejores tasas de refinanciamiento de préstamos estudiantiles disponibles en el mercado y cómo elegir la opción que mejor se adapte a tus necesidades.

Mejores tasas de refinanciamiento de préstamos estudiantiles

El refinanciamiento de préstamos estudiantiles es una excelente opción para aquellos que buscan reducir sus pagos mensuales y ahorrar dinero en intereses. Sin embargo, es importante investigar y comparar las tasas de refinanciamiento para encontrar la mejor opción para tu situación financiera.

Tipos de préstamos estudiantiles que se pueden refinanciar

Existen varios tipos de préstamos estudiantiles que se pueden refinanciar, incluyendo:

Préstamos federales Directos (Direct Loans)

Préstamos PLUS (Parent Loans for Undergraduate Students)

Préstamos privados estudiantiles

Es importante tener en cuenta que no todos los préstamos estudiantiles se pueden refinanciar, por lo que es importante verificar las condiciones de cada préstamo antes de proceder.

Beneficios del refinanciamiento de préstamos estudiantiles

El refinanciamiento de préstamos estudiantiles puede ofrecer varios beneficios, incluyendo:

Reducción de la tasa de interés: Al refinanciar tus préstamos estudiantiles, es posible obtener una tasa de interés más baja, lo que puede ahorrar dinero en intereses a largo plazo.

Reducción de pagos mensuales: Al combinar varios préstamos en uno solo, es posible reducir los pagos mensuales y simplificar tus finanzas.

Mayor flexibilidad: Algunos prestamistas ofrecen opciones de pago flexibles, lo que puede ser beneficioso para aquellos que enfrentan dificultades financieras.

| Prestamista | Tasa de interés mínima | Tasa de interés máxima |

|---|---|---|

| SoFi | 2.25% | 7.25% |

| CommonBond | 2.50% | 7.50% |

| Laurel Road | 2.75% | 7.75% |

Cómo funciona el refinanciamiento de préstamos estudiantiles

El refinanciamiento de préstamos estudiantiles implica solicitar un nuevo préstamo que pague tus préstamos existentes. A continuación, se te otorga un nuevo préstamo con una nueva tasa de interés y plazo de pago. Es importante tener en cuenta que el refinanciamiento de préstamos estudiantiles puede afectar tus opciones de pago y forgiveness.

Requisitos para el refinanciamiento de préstamos estudiantiles

Los requisitos para el refinanciamiento de préstamos estudiantiles varían según el prestamista, pero generalmente se requiere:

Tener un historial crediticio estable

Tener un ingreso estable

Tener un título universitario

Tener préstamos estudiantiles que se puedan refinanciar

Es importante verificar los requisitos específicos de cada prestamista antes de solicitar un refinanciamiento.

Riesgos del refinanciamiento de préstamos estudiantiles

Aunque el refinanciamiento de préstamos estudiantiles puede ofrecer beneficios, también hay riesgos que se deben considerar, incluyendo:

Pérdida de beneficios federales: Al refinanciar préstamos federales, se pueden perder beneficios como la forgiveness y las opciones de pago income-driven.

Mayor tasa de interés: Si no se tiene un buen historial crediticio, es posible que se te ofrezca una tasa de interés más alta que la tasa actual.

Pérdida de flexibilidad: Algunos préstamos refinanciados pueden tener opciones de pago menos flexibles que los préstamos originales.

¿Cómo puede reducir el costo total de su préstamo estudiantil?

Para reducir el costo total de su préstamo estudiantil, es importante considerar varias estrategias que pueden ayudar a minimizar el monto total que se paga. A continuación, se presentan algunas opciones para lograr este objetivo:

Consolidar préstamos

Consolidar préstamos estudiantiles puede ser una forma de reducir el costo total del préstamo. Al consolidar, se combina más de un préstamo en uno solo, lo que puede generar una tasa de interés más baja y un plazo de pago más largo. Sin embargo, es importante tener en cuenta que la consolidación puede aumentar el monto total que se paga a lo largo del tiempo. Para consolidar préstamos de manera efectiva, es recomendable:

- Investigar las opciones de consolidación disponibles y comparar las tasas de interés y los términos de pago.

- Verificar si se califica para una tasa de interés más baja.

- Considerar la posibilidad de consolidar préstamos federales y privados por separado.

Refinanciar préstamos

Refinanciar préstamos estudiantiles puede ser otra forma de reducir el costo total del préstamo. Al refinanciar, se reemplaza el préstamo existente con uno nuevo que tiene una tasa de interés más baja y términos de pago más favorables. Para refinanciar préstamos de manera efectiva, es recomendable:

- Verificar si se califica para una tasa de interés más baja.

- Comparar las opciones de refinanciamiento disponibles y seleccionar la que ofrece la tasa de interés más baja.

- Considerar la posibilidad de agregar un co-firmante para mejorar las probabilidades de aprobar una tasa de interés más baja.

Pagar más que el mínimo

Pagar más que el mínimo de la cuota mensual puede ayudar a reducir el costo total del préstamo estudiantil. Al pagar más, se reduce el saldo del préstamo y se ahorra dinero en intereses a largo plazo. Para pagar más que el mínimo de manera efectiva, es recomendable:

- Crear un presupuesto que permita pagar más que el mínimo cada mes.

- Establecer un plan de pago que priorice el préstamo con la tasa de interés más alta.

- Considerar la posibilidad de hacer pagos adicionales cuando sea posible.

Aplicar pagos adicionales

Aplicar pagos adicionales a la cuota mensual puede ayudar a reducir el costo total del préstamo estudiantil. Al aplicar pagos adicionales, se reduce el saldo del préstamo y se ahorra dinero en intereses a largo plazo. Para aplicar pagos adicionales de manera efectiva, es recomendable:

- Verificar si el prestamista permite aplicar pagos adicionales.

- Establecer un plan de pago que priorice el préstamo con la tasa de interés más alta.

- Considerar la posibilidad de aplicar pagos adicionales cuando sea posible.

Explorar programas de pago basados en la renta

Explorar programas de pago basados en la renta puede ayudar a reducir el costo total del préstamo estudiantil. Al participar en un programa de pago basado en la renta, el monto de la cuota mensual se ajusta según la renta del titular del préstamo. Para explorar programas de pago basados en la renta de manera efectiva, es recomendable:

- Verificar si se califica para un programa de pago basado en la renta.

- Comparar las opciones de programas de pago basados en la renta disponibles.

- Considerar la posibilidad de combinar un programa de pago basado en la renta con otras estrategias de pago.

Es importante tener en cuenta que cada situación es única y que lo que funciona para una persona puede no funcionar para otra. Es recomendable investigar y comparar las opciones disponibles antes de tomar una decisión.

¿Quién califica para el perdón de préstamos estudiantiles?

Para calificar para el perdón de préstamos estudiantiles, los solicitantes deben cumplir con ciertos requisitos específicos establecidos por el gobierno y las instituciones educativas. A continuación, se presentan los grupos de personas que pueden calificar para este programa:

Empleados Públicos

Los empleados públicos que trabajan en instituciones gubernamentales, como funcionarios del gobierno federal, estatales o locales, pueden calificar para el perdón de préstamos estudiantiles. Para ser elegibles, deben haber trabajado en una institución pública durante al menos 10 años y tener préstamos estudiantiles federales. Algunos de los empleados públicos que pueden calificar incluyen:

- Funcionarios del gobierno federal

- Maestros de escuelas públicas

- Trabajadores sociales

- Empleados de la policía y bomberos

- Empleados de la defensa nacional

Maestros y Profesionales de la Educación

Los maestros y profesionales de la educación que trabajan en escuelas públicas y privadas pueden calificar para el perdón de préstamos estudiantiles. Para ser elegibles, deben haber trabajado en una escuela durante al menos 5 años y tener préstamos estudiantiles federales. Algunos de los maestros y profesionales de la educación que pueden calificar incluyen:

- Maestros de aula

- Directores de escuela

- Consejeros escolares

- Profesores de educación especial

- Administradores escolares

Trabajadores de la Salud

Los trabajadores de la salud que trabajan en instituciones de salud pública y privada pueden calificar para el perdón de préstamos estudiantiles. Para ser elegibles, deben haber trabajado en una institución de salud durante al menos 10 años y tener préstamos estudiantiles federales. Algunos de los trabajadores de la salud que pueden calificar incluyen:

- Médicos

- Enfermeras

- Técnicos de laboratorio

- Farmacéuticos

- Trabajadores sociales de la salud

Miembros del Servicio de Paz

Los miembros del Servicio de Paz que han completado al menos 2 años de servicio pueden calificar para el perdón de préstamos estudiantiles. Algunos de los miembros del Servicio de Paz que pueden calificar incluyen:

- Voluntarios del Cuerpo de Paz

- Voluntarios del AmeriCorps

- Voluntarios del VISTA

- Voluntarios del Servicio Nacional de Conservación

- Voluntarios del Servicio de Emergencia

Otros Candidatos Elegibles

Además de los grupos mencionados anteriormente, otros candidatos pueden calificar para el perdón de préstamos estudiantiles. Algunos de estos candidatos incluyen:

- Veteranos militares que han sido desplegados en zona de combate

- Personas con discapacidades que no pueden trabajar debido a su condición

- Empleados de organizaciones sin fines de lucro que trabajan en áreas de alta necesidad

- Empleados del gobierno tribal que trabajan en instituciones gubernamentales tribales

- Empleados de la Iglesia que trabajan en instituciones religiosas

¿Qué va a pasar con los préstamos estudiantiles?

El futuro de los préstamos estudiantiles es incierto

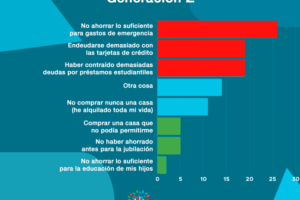

En los últimos años, los préstamos estudiantiles han sido un tema de debate político y económico en muchos países. La creciente deuda estudiantil y las dificultades para pagar los préstamos después de graduarse han llevado a many to question the sustainability of the current system.

Reforma del sistema de préstamos estudiantiles

El gobierno ha propuesto varias reformas para abordar el problema de la deuda estudiantil. Algunas de las opciones que se están considerando son:

- Incrementar la ayuda financiera: Aumentar la cantidad de dinero disponible para becas y ayudas financieras para estudiantes de bajos ingresos.

- Reducir intereses y tasas de interés: Bajar las tasas de interés y los intereses que se cobran sobre los préstamos estudiantiles.

- Implementar planes de pago flexibles: Ofrecer planes de pago más flexibles y asequibles para estudiantes que luchan para pagar sus préstamos.

Impacto en la economía

El aumento de la deuda estudiantil también tiene un impacto en la economía en general. Algunas de las consecuencias económicas son:

- Reducción del consumo: Los estudiantes que se gradúan con una gran deuda pueden reducir su consumo y ahorrar menos, lo que puede afectar negativamente la economía.

- Demora en la independencia financiera: La deuda estudiantil puede retrasar la independencia financiera de los jóvenes, lo que puede afectar su capacidad para comprar viviendas y otros bienes.

- Inestabilidad financiera: La creciente deuda estudiantil puede llevar a una inestabilidad financiera a largo plazo si no se aborda.

Efectos en la educación superior

La deuda estudiantil también puede afectar la educación superior en sí misma. Algunos de los efectos son:

- Disminución de la matrícula: La deuda estudiantil puede disuadir a los estudiantes de matricularse en universidades y colegios.

- Cambio en la elección de carrera: La deuda estudiantil puede llevar a los estudiantes a elegir carreras más lucrativas en lugar de carreras que les apasionan.

- Incremento en la carga docente: La disminución de la matrícula puede llevar a una mayor carga docente y una disminución en la calidad de la educación.

Alternativas a los préstamos estudiantiles

En lugar de préstamos estudiantiles, algunos países están explorando alternativas como:

- Becas y ayudas financieras: Ofrecer becas y ayudas financieras a estudiantes que demuestren necesidad financiera.

- Programas de trabajo y estudio: Ofrecer programas que permitan a los estudiantes trabajar y estudiar al mismo tiempo.

- Financiamiento público: Incrementar el financiamiento público para la educación superior.

La responsabilidad de los estudiantes

Aunque el gobierno y las instituciones educativas tienen una responsabilidad en abordar el problema de la deuda estudiantil, los estudiantes también tienen una responsabilidad en:

- Hacer un presupuesto: Crear un presupuesto y planificar financieramente antes de tomar un préstamo.

- Investigar opciones: Investigar opciones de financiamiento alternativas y becas.

- Priorizar gastos: Priorizar gastos y reducir costos mientras se estudia.

¿Cuánto es el interés de los préstamos estudiantiles?

El interés de los préstamos estudiantiles varía según el tipo de préstamo y la institución financiera que lo otorga. En general, los préstamos estudiantiles tienen tasas de interés que oscilan entre el 4% y el 12% anual. Sin embargo, es importante destacar que estos intereses pueden ser variables, lo que significa que pueden cambiar con el tiempo.

Tipos de préstamos estudiantiles y sus intereses

Existen diferentes tipos de préstamos estudiantiles, cada uno con sus propias características y tasas de interés. A continuación, se presentan algunos de los más comunes:

- Préstamos Directos Subsidiados: Estos préstamos tienen una tasa de interés fija del 4,53% anual.

- Préstamos Directos No Subsidiados: Estos préstamos tienen una tasa de interés fija del 6,08% anual.

- Préstamos PLUS: Estos préstamos tienen una tasa de interés fija del 7,08% anual.

Instituciones financieras y sus intereses

Las instituciones financieras también ofrecen préstamos estudiantiles con tasas de interés variables. A continuación, se presentan algunas de las instituciones financieras más comunes y sus intereses:

- Banco Santander: La tasa de interés de los préstamos estudiantiles del Banco Santander oscila entre el 6,95% y el 12,95% anual.

- Banco BBVA: La tasa de interés de los préstamos estudiantiles del Banco BBVA oscila entre el 7,25% y el 11,25% anual.

- Caja Madrid: La tasa de interés de los préstamos estudiantiles de Caja Madrid oscila entre el 6,50% y el 10,50% anual.

Factores que influyen en el interés de los préstamos estudiantiles

Existen varios factores que influyen en la tasa de interés de los préstamos estudiantiles, como:

- Credit score: La calificación crediticia del estudiante y su familia pueden influir en la tasa de interés del préstamo.

- Tipo de estudio: El tipo de estudio que se va a realizar (grado, máster, doctorado, etc.) puede influir en la tasa de interés.

- Institución educativa: La institución educativa en la que se va a estudiar puede influir en la tasa de interés del préstamo.

Ventajas y desventajas de los préstamos estudiantiles

Es importante tener en cuenta las ventajas y desventajas de los préstamos estudiantiles antes de tomar una decisión:

- Ventajas: Los préstamos estudiantiles permiten a los estudiantes financiar sus estudios y mejorar su futuro profesional.

- Desventajas: Los préstamos estudiantiles pueden generar una deuda que puede ser difícil de pagar después de graduarse.

Consejos para solicitar un préstamo estudiantil

A continuación, se presentan algunos consejos para solicitar un préstamo estudiantil:

- Comparar ofertas: Comparar las ofertas de diferentes instituciones financieras para encontrar la mejor opción.

- Leer las condiciones: Leer cuidadosamente las condiciones del préstamo antes de aceptar.

- Pedir ayuda: Pedir ayuda a un asesor financiero o a un profesional en educación para tomar la mejor decisión.

Mas informacion

¿Cuáles son las mejores tasas de refinanciamiento de préstamos estudiantiles?

Las mejores tasas de refinanciamiento de préstamos estudiantiles varían según la institución financiera y las condiciones individuales del solicitante. Sin embargo, en general, las tasas de interés más bajas se ofrecen a aquellos con una buena calificación crediticia y un historial de pagos estable. Algunas de las instituciones financieras que ofrecen las mejores tasas de refinanciamiento de préstamos estudiantiles son SoFi, Earnest y CommonBond, que ofrecen tasas de interés que van desde el 3,25% hasta el 7,25%. Es importante investigar y comparar las ofertas de diferentes instituciones financieras para encontrar la mejor opción para tus necesidades individuales.

¿Qué documentos necesito para refinanciar mi préstamo estudiantil?

Para refinanciar tu préstamo estudiantil, necesitarás presentar documentos que demuestren tu identidad, ingresos y situación financiera. Algunos de los documentos que se suelen requerir son: identificación oficial (como un pasaporte o licencia de conducir), documentos de ingresos (como un formulario W-2 o un contrato de trabajo), informes de crédito y documentación del préstamo original (como un contrato de préstamo o una carta de aprobación). Es importante tener todos estos documentos listos y disponibles para que el proceso de refinanciamiento sea lo más rápido y sencillo posible.

¿Cuál es el proceso de refinanciamiento de préstamos estudiantiles?

El proceso de refinanciamiento de préstamos estudiantiles puede variar según la institución financiera, pero en general, sigue los siguientes pasos: solicitud en línea, verificación de la elegibilidad, selección de la tasa de interés y aprobación final. Una vez que se aprueba la solicitud, la institución financiera pagará el saldo del préstamo original y te proporcionará un nuevo préstamo con una tasa de interés más baja. Luego, comenzarás a hacer pagos en el nuevo préstamo. Es importante leer y entender los términos y condiciones del nuevo préstamo antes de firmar cualquier documento.

¿Qué son los beneficios de refinanciar mi préstamo estudiantil?

Los beneficios de refinanciar tu préstamo estudiantil pueden ser significativos. Algunos de los beneficios más comunes son: ahorro de dinero a largo plazo mediante una tasa de interés más baja, mensualidades más bajas, un solo pago mensual en lugar de varios, y mayor flexibilidad en cuanto a la duración del préstamo y las opciones de pago. Además, algunos prestamistas ofrecen beneficios adicionales, como asistencia de carrera o protección en caso de desempleo. Es importante evaluar tus necesidades y objetivos financieros para determinar si refinanciar tu préstamo estudiantil es la mejor opción para ti.

5 atracciones espectaculares de París que no querrás perderte

5 atracciones espectaculares de París que no querrás perderte 12 pasos sencillos para proteger tu identidad

12 pasos sencillos para proteger tu identidad Formas embarazosas de ahorrar dinero

Formas embarazosas de ahorrar dinero