¿Qué es un préstamo sin garantía? Todo lo que necesitas saber

En el mercado financiero, existen diversas opciones para obtener un préstamo, cada una con sus propias características y requisitos. Uno de ellos es el préstamo sin garantía, una opción que ha ganado popularidad en los últimos años debido a su flexibilidad y accesibilidad. Sin embargo, muchos consumidores desconocen los detalles de este tipo de préstamo, lo que puede llevar a confusiones y malas decisiones. En este artículo, exploraremos en profundidad qué es un préstamo sin garantía, cómo funciona y qué debes considerar antes de solicitar uno.

¿Qué es un préstamo sin garantía? Todo lo que necesitas saber

Un préstamo sin garantía es un tipo de financiamiento que no requiere la presentación de un bien o activo como garantía para obtener el crédito. En otras palabras, el prestamista no tiene derecho a tomar posesión de un bien específico en caso de que no se pueda pagar el préstamo. A continuación, te proporcionaremos más información sobre este tipo de préstamos.

Características de un préstamo sin garantía

Los préstamos sin garantía suelen tener algunas características que los distinguen de otros tipos de préstamos. A continuación, te mencionamos algunas de las más importantes:

No se requiere garantía: Como hemos mencionado anteriormente, no es necesario presentar un bien o activo como garantía para obtener el préstamo.

Riesgo mayor para el prestamista: Al no tener una garantía, el prestamista asume un riesgo mayor de no recuperar el dinero prestado en caso de que el deudor no pueda pagar.

Tasas de interés más altas: Debido al mayor riesgo que asume el prestamista, las tasas de interés de los préstamos sin garantía suelen ser más altas que las de los préstamos con garantía.

Ventajas de un préstamo sin garantía

Aunque los préstamos sin garantía pueden tener tasas de interés más altas, también ofrecen algunas ventajas. A continuación, te mencionamos algunas de las más importantes:

Mayor flexibilidad: Los préstamos sin garantía suelen tener términos más flexibles que los préstamos con garantía, lo que puede ser beneficioso para los deudores que necesitan financiamiento rápidamente.

Acceso más fácil: Los préstamos sin garantía pueden ser más fáciles de obtener que los préstamos con garantía, especialmente para aquellos que no tienen un bien que pueda ser utilizado como garantía.

Tipos de préstamos sin garantía

Existen varios tipos de préstamos sin garantía que se pueden obtener. A continuación, te mencionamos algunos de los más comunes:

Préstamos personales: Estos préstamos se utilizan para fines personales, como pagar deudas o financiar un evento importante.

Préstamos comerciales: Estos préstamos se utilizan para financiar actividades comerciales, como expansión de una empresa o pago de deudas comerciales.

Requisitos para obtener un préstamo sin garantía

Para obtener un préstamo sin garantía, es necesario cumplir con ciertos requisitos. A continuación, te mencionamos algunos de los más importantes:

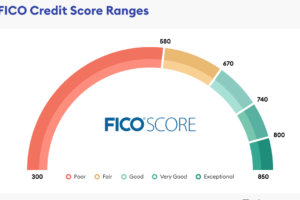

Buena crediticia: Es necesario tener una buena crediticia para obtener un préstamo sin garantía, ya que el prestamista necesita asegurarse de que el deudor tiene una buena historia de pago.

Ingresos estables: Es necesario tener ingresos estables para demostrar que se puede pagar el préstamo.

Riesgos de un préstamo sin garantía

Aunque los préstamos sin garantía pueden ser beneficiosos, también conllevan algunos riesgos. A continuación, te mencionamos algunos de los más importantes:

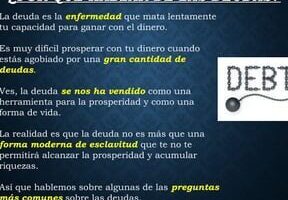

Riesgo de impago: El riesgo de impago es mayor en los préstamos sin garantía, ya que el prestamista no tiene una garantía para recuperar el dinero prestado.

Riesgo de deuda: El riesgo de deuda es mayor en los préstamos sin garantía, ya que las tasas de interés pueden ser más altas.

| Tipo de préstamo | Garantía | Tasas de interés | Riesgo |

|---|---|---|---|

| Préstamo con garantía | Sí | Bajas | Bajo |

| Préstamo sin garantía | No | Altas | Alto |

Recuerda que es importante leer cuidadosamente las condiciones del préstamo antes de aceptar, y asegurarte de que entiendas todos los términos y condiciones.

¿Cómo funcionan los préstamos sin garantía?

Los préstamos sin garantía son un tipo de financiamiento que no requiere que el prestatario proporcione una garantía o colateral para obtener el dinero. En lugar de eso, el prestamista evalúa la solvencia del prestatario basándose en su historial crediticio, ingresos y otros factores para determinar si es capaz de pagar el préstamo.

Tipos de préstamos sin garantía

Existen varios tipos de préstamos sin garantía, incluyendo:

- Préstamos personales: utilizados para fines personales, como pagar deudas, financiar un evento o realizar una compra.

- Préstamos de negocio: destinados a pequeñas empresas o emprendedores para financiar gastos operativos o proyectos.

- Préstamos para estudiantes: diseñados para ayudar a los estudiantes a financiar sus estudios o gastos relacionados con la educación.

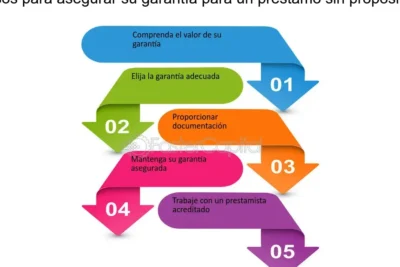

Requisitos para obtener un préstamo sin garantía

Para obtener un préstamo sin garantía, generalmente se requiere:

- Buen historial crediticio: un historial crediticio positivo es fundamental para demostrar que se es capaz de pagar el préstamo.

- Ingresos estables: se requiere tener un trabajo estable con ingresos regulares para demostrar la capacidad de pago.

- Identificación y documentación: se necesita proporcionar documentación como el dni, pasaporte o licencia de conducir, así como comprobantes de ingresos y empleo.

Ventajas de los préstamos sin garantía

Las ventajas de los préstamos sin garantía incluyen:

- Fácil acceso: no se requiere proporcionar una garantía, lo que hace que sea más accesible para aquellos que no tienen activos para ofrecer como garantía.

- Flexibilidad: los préstamos sin garantía pueden tener plazos de pago flexibles y tasas de interés competitivas.

- Rapidez: el proceso de aprobación suele ser rápido, lo que permite obtener el dinero en un plazo breve.

Riesgos de los préstamos sin garantía

Es importante tener en cuenta los riesgos asociados con los préstamos sin garantía, como:

- Tasas de interés altas: las tasas de interés pueden ser más altas que las de los préstamos con garantía.

- Falta de regulación: algunos prestamistas pueden tener prácticas predatorias, por lo que es importante investigar y comparar ofertas.

- Pérdida de crédito: el incumplimiento del pago puede afectar negativamente el historial crediticio.

Consejos para solicitar un préstamo sin garantía

Es importante tener en cuenta los siguientes consejos al solicitar un préstamo sin garantía:

- Investiga y compara: investiga y compara ofertas de diferentes prestamistas para encontrar la mejor opción.

- Lee las condiciones: lee atentamente las condiciones del préstamo y asegúrate de entenderlas.

- No solicites más de lo necesario: solo solicita la cantidad que necesitas para evitar pagar intereses innecesarios.

¿Qué significa un préstamo sin garantía?

Un préstamo sin garantía es un tipo de financiamiento que no requiere que el prestatario proporcione una garantía o colateral para asegurar el pago del préstamo. En otras palabras, el prestamista no tiene derecho a confiscar o vender bienes del prestatario en caso de incumplimiento del pago. En su lugar, el prestamista se basa en la credibilidad y la solidez financiera del prestatario para otorgar el préstamo.

Características de un préstamo sin garantía

Un préstamo sin garantía se caracteriza por:

- No requiere garantía o colateral.

- Tiene una mayor tasa de interés que un préstamo con garantía.

- El prestamista asume un mayor riesgo de no recuperar el préstamo.

- El prestatario no arriesga la pérdida de bienes personales.

- Es más accesible para personas o empresas con una buena historia crediticia.

Ventajas de un préstamo sin garantía

Las ventajas de un préstamo sin garantía incluyen:

- No se requiere proporcionar bienes personales como garantía.

- Es más rápido y fácil de obtener que un préstamo con garantía.

- Permite a los prestatarios mantener el control sobre sus bienes.

- Es ideal para pequeñas cantidades de dinero.

- Es una opción para personas o empresas con una baja tasa de endeudamiento.

Desventajas de un préstamo sin garantía

Las desventajas de un préstamo sin garantía incluyen:

- Tiene una mayor tasa de interés que un préstamo con garantía.

- El prestamista puede requerir garantías personales.

- El prestatario puede perder su credibilidad en caso de incumplimiento.

- El plazo de pago puede ser más corto que un préstamo con garantía.

- Es más difícil de obtener para personas o empresas con una mala historia crediticia.

Tipos de préstamos sin garantía

Existen varios tipos de préstamos sin garantía, incluyendo:

- Préstamos personales.

- Préstamos para pequeñas empresas.

- Préstamos para estudiantes.

- Préstamos para la consolidación de deuda.

- Préstamos para financiar gastos médicos.

Requisitos para obtener un préstamo sin garantía

Para obtener un préstamo sin garantía, se requiere:

- Tener una buena historia crediticia.

- Tener un ingreso estable.

- Tener una ratio de deuda a ingreso baja.

- Tener un plan de pago creíble.

- Tener una buena relación con el prestamista.

¿Qué es un préstamo sin garantía?

Un préstamo sin garantía es un tipo de financiamiento que no requiere que el solicitante proporcione una garantía o colateral para asegurar el pago del préstamo. En lugar de eso, el prestamista se basa en la credibilidad y la capacidad crediticia del solicitante para aprobar la solicitud de préstamo.

Características de un préstamo sin garantía

Un préstamo sin garantía tiene varias características clave:

- No requiere garantía: a diferencia de los préstamos con garantía, no se requiere que el solicitante proporcione un activo como garantía para asegurar el pago del préstamo.

- Basado en la credibilidad: el prestamista se basa en la credibilidad y la historia crediticia del solicitante para evaluar su capacidad para pagar el préstamo.

- Tasas de interés más altas: los préstamos sin garantía suelen tener tasas de interés más altas que los préstamos con garantía, ya que el prestamista asume un mayor riesgo.

Ventajas de un préstamo sin garantía

Los préstamos sin garantía ofrecen varias ventajas:

- Flexibilidad: los préstamos sin garantía suelen tener plazos de pago más flexibles y condiciones más liberales que los préstamos con garantía.

- Acceso a fondos rápidos: los préstamos sin garantía pueden ser aprobados y desembolsados rápidamente, lo que los hace ideales para emergencias financieras.

- No riesgo de perder activos: ya que no se requiere una garantía, el solicitante no corre el riesgo de perder un activo valioso en caso de impago del préstamo.

Tipos de préstamos sin garantía

Existen varios tipos de préstamos sin garantía, incluyendo:

- Préstamos personales: préstamos para uso personal, como pagar deudas o financiar gastos.

- Préstamos de negocio: préstamos para pequeñas empresas o emprendedores.

- Préstamos para estudiantes: préstamos para estudiantes que necesitan financiamiento para sus estudios.

Riesgos de un préstamo sin garantía

Aunque los préstamos sin garantía pueden ser útiles, también conllevan algunos riesgos:

- Tasas de interés altas: los préstamos sin garantía suelen tener tasas de interés más altas que los préstamos con garantía.

- Pago de deuda: el solicitante debe asegurarse de pagar el préstamo a tiempo para evitar la acumulación de intereses y daños a su crédito.

- Dependencia del prestamista: el solicitante depende de la decisión del prestamista para aprobar el préstamo.

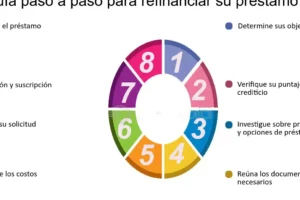

Cómo solicitar un préstamo sin garantía

Para solicitar un préstamo sin garantía, es importante:

- Revisar su crédito: asegurarse de que su crédito esté en buen estado para aumentar las posibilidades de aprobar el préstamo.

- Comparar ofertas: comparar ofertas de diferentes prestamistas para encontrar la mejor opción.

- Leer las condiciones: leer cuidadosamente las condiciones del préstamo antes de firmar cualquier documento.

¿Qué es un préstamo no garantizado?

Un préstamo no garantizado es un tipo de préstamo que no requiere la presentación de una garantía o colateral para obtener la aprobación del crédito. En otras palabras, el prestamista no tiene derecho a confiscar propiedad alguna del prestatario en caso de incumplimiento del pago. En su lugar, el prestamista evalúa la capacidad de pago del prestatario basándose en su historial crediticio, ingresos y otros factores financieros.

Características de un préstamo no garantizado

Los préstamos no garantizados suelen tener las siguientes características:

- Tasa de interés más alta: Debido a que no hay una garantía, el prestamista asume un mayor riesgo y, por lo tanto, cobra una tasa de interés más alta.

- Plazo de pago más corto: Los préstamos no garantizados suelen tener plazos de pago más cortos que los préstamos garantizados.

- Montos más bajos: Los préstamos no garantizados suelen ser de menor monto que los préstamos garantizados.

Ventajas de un préstamo no garantizado

Las ventajas de un préstamo no garantizado incluyen:

- No se requiere propiedad: No se requiere presentar una garantía o propiedad para obtener el préstamo.

- Fácil acceso: Los préstamos no garantizados suelen ser más fáciles de obtener que los préstamos garantizados.

- Flexibilidad: Los préstamos no garantizados pueden tener términos más flexibles que los préstamos garantizados.

Riesgos de un préstamo no garantizado

Los riesgos de un préstamo no garantizado incluyen:

- Tasa de interés alta: La tasa de interés puede ser más alta que la de un préstamo garantizado.

- Pago puntual: Es importante pagar puntualmente para evitar daños en el historial crediticio.

- Cobros adicionales: Es posible que se cobren cargos adicionales en caso de incumplimiento del pago.

Tipos de préstamos no garantizados

Existen varios tipos de préstamos no garantizados, incluyendo:

- Préstamos personales: Préstamos destinados a gastos personales, como vacaciones o bodas.

- Préstamos para empresas: Préstamos destinados a financiar actividades empresariales.

- Préstamos estudiantiles: Préstamos destinados a financiar la educación.

Cómo obtener un préstamo no garantizado

Para obtener un préstamo no garantizado, es importante:

- Tener un buen historial crediticio: Un historial crediticio positivo es fundamental para obtener un préstamo no garantizado.

- Demonstrar capacidad de pago: Es importante demostrar que se tiene la capacidad de pagar el préstamo.

- Comparar ofertas: Es importante comparar ofertas de diferentes prestamistas para encontrar la mejor opción.

Mas informacion

¿Qué es un préstamo sin garantía y cómo funciona?

Un préstamo sin garantía es un tipo de crédito que no requiere que el prestamista tenga una garantía o colateral para aprobar la solicitud de préstamo. Esto significa que el prestamista no tiene derecho a confiscar o vender una propiedad o activo específico del prestatario en caso de impago. En lugar de eso, el prestamista se basa en la credibilidad y la historia crediticia del prestatario para determinar su capacidad para pagar el préstamo. Los préstamos sin garantía suelen tener tasas de interés más altas que los préstamos con garantía, ya que el riesgo para el prestamista es mayor.

¿Cuáles son los tipos de préstamos sin garantía más comunes?

Existen varios tipos de préstamos sin garantía, cada uno con sus características y requisitos específicos. Algunos de los más comunes son los préstamos personales, que se utilizan para cubrir gastos personales o deudas; los préstamos de consolidación de deuda, que permiten consolidar varias deudas en una sola; y los préstamos para pequeñas empresas, que se utilizan para financiar operaciones o expansión de una empresa. También existen préstamos en línea, que se solicitud y se otorgan en línea, y préstamos con aval, que requieren la firma de un aval para garantizar el pago.

¿Cuáles son las ventajas y desventajas de un préstamo sin garantía?

Las ventajas de un préstamo sin garantía incluyen la flexibilidad en la cantidad y el plazo del préstamo, la rapidez en la solicitud y aprobación, y la conveniencia de no tener que proporcionar una garantía. Sin embargo, también existen desventajas, como las tasas de interés más altas, la mayor responsabilidad del prestatario para pagar el préstamo, y el riesgo de afectar la credibilidad en caso de impago.

¿Cómo puedo solicitar un préstamo sin garantía y qué requisitos debo cumplir?

Para solicitar un préstamo sin garantía, debes cumplir con ciertos requisitos establecidos por el prestamista, como tener una buena credibilidad, una fuente de ingresos estable, y una historia crediticia limpia. También debes proporcionar documentación como identificación, comprobantes de ingresos y otros documentos financieros. Es importante leer y entender las condiciones del préstamo, incluyendo la tasa de interés, el plazo del préstamo y las penalizaciones por impago.

¿Qué es un préstamo personal y cómo funciona?

¿Qué es un préstamo personal y cómo funciona? ¿Qué es una cuenta del mercado monetario? ¡Te lo explicamos!

¿Qué es una cuenta del mercado monetario? ¡Te lo explicamos! Capital Personal vs. Mint: ¿cuál es mejor para ti?

Capital Personal vs. Mint: ¿cuál es mejor para ti?