¿Qué es un préstamo personal y cómo funciona?

Los préstamos personales son una opción financiera cada vez más popular para aquellos que buscan acceso a fondos rápidos y flexibles para cubrir gastos impredecibles o alcanzar objetivos a largo plazo. Sin embargo, muchos desconocen cómo funcionan realmente estos préstamos y qué implicaciones pueden tener en sus finanzas personales. En este artículo, exploraremos en profundidad qué es un préstamo personal, cómo funciona, qué tipos de préstamos personales existen y qué debes considerar antes de solicitar uno. De esta manera, podrás tomar decisiones informadas y responsables sobre tus finanzas.

¿Qué es un préstamo personal y cómo funciona?

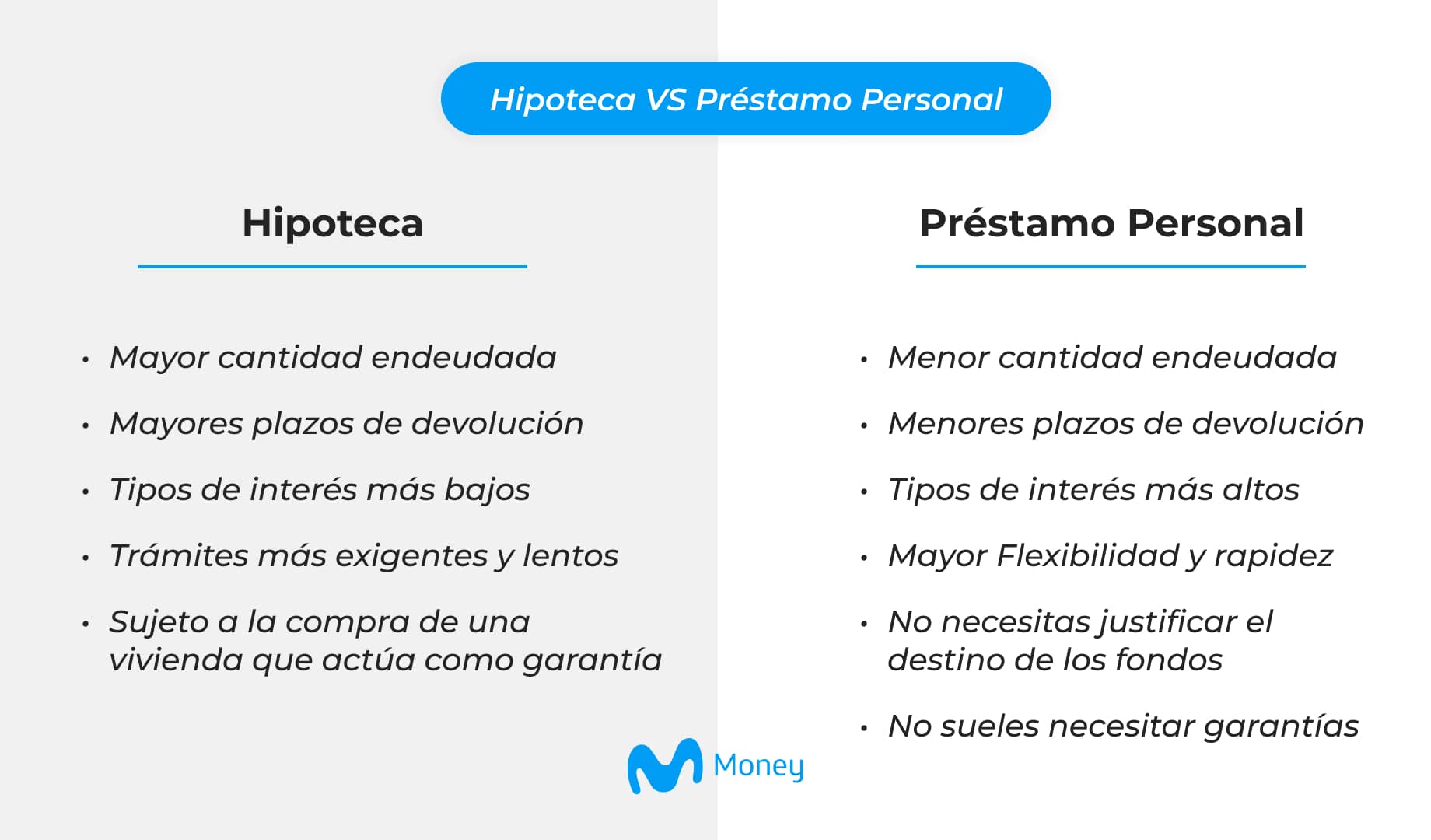

Un préstamo personal es un tipo de crédito que otorga una entidad financiera a un individuo para cubrir gastos personales o financieros. A diferencia de otros tipos de préstamos, como los hipotecarios o los crediticios, los préstamos personales no requieren de una garantía o colateral para ser otorgados.

Tipos de préstamos personales

Existen diferentes tipos de préstamos personales, cada uno con características y condiciones específicas. Algunos de los más comunes son:

Préstamos con interés fijo: El interés se mantiene constante durante toda la vida del préstamo.

Préstamos con interés variable: El interés puede variar según las condiciones del mercado.

Préstamos con garantía: Requieren de una garantía o colateral para ser otorgados.

Préstamos sin garantía: No requieren de una garantía o colateral.

Requisitos para obtener un préstamo personal

Para obtener un préstamo personal, las entidades financieras suelen requerir ciertos documentos y información. Algunos de los requisitos más comunes son:

Documentación personal: Identificación oficial, comprobante de domicilio, etc.

Información laboral: Comprobante de ingresos, información sobre el empleador, etc.

Historial crediticio: Información sobre el historial crediticio del solicitante.

Cómo funciona el proceso de solicitud

El proceso de solicitud de un préstamo personal suele ser el siguiente:

El solicitante presenta su solicitud a la entidad financiera.

La entidad financiera evalúa la solicitud y verifica la información proporcionada.

La entidad financiera decide si aprueba o deniega la solicitud.

Si se aprueba, el solicitante firma el contrato y recibe el préstamo.

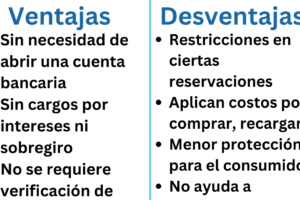

Ventajas y desventajas de los préstamos personales

Los préstamos personales tienen varias ventajas y desventajas. Algunas de las ventajas son:

Flexibilidad: Los préstamos personales pueden ser utilizados para cubrir cualquier tipo de gasto.

Rapidez: El proceso de solicitud y aprobación suele ser rápido.

Algunas de las desventajas son:

Intereses altos: Los préstamos personales pueden tener intereses más altos que otros tipos de préstamos.

Deuda: El solicitante asume una deuda que debe ser pagada.

| Tipo de préstamo | Interés | Garantía |

|---|---|---|

| Préstamo con interés fijo | Fijo | No |

| Préstamo con interés variable | Variable | No |

| Préstamo con garantía | Fijo o variable | Sí |

| Préstamo sin garantía | Fijo o variable | No |

Importancia de leer las condiciones del préstamo

Es fundamental leer y entender las condiciones del préstamo antes de firmar el contrato. Algunos aspectos importantes a considerar son:

Interés anual efectivo

Plazo de pago

Cuotas mensuales

Gastos adicionales

¿Cómo funciona el préstamo personal?

Cómo funciona el préstamo personal

Un préstamo personal es un tipo de crédito que se otorga a una persona para satisfacer necesidades financieras específicas, como la compra de un bien o servicio, la cancelación de deudas, la financiación de un proyecto o la cubertura de gastos imprevistos. A continuación, se explicará cómo funciona un préstamo personal.

Tipos de préstamos personales

Existen varios tipos de préstamos personales que se pueden clasificar según su objetivo, plazo y características. Algunos de los más comunes son:

- Préstamos con garantía: requieren una garantía, como una propiedad o un activo, para asegurar el pago del préstamo.

- Préstamos sin garantía: no requieren una garantía, pero suelen tener tasas de interés más altas.

- Préstamos a largo plazo: tienen un plazo de pago más prolongado, generalmente de varios años.

- Préstamos a corto plazo: deben ser pagados en un plazo más breve, generalmente de unos meses.

- Préstamos revolving: permiten al prestatario disponer de un límite de crédito y utilizarlo según sus necesidades.

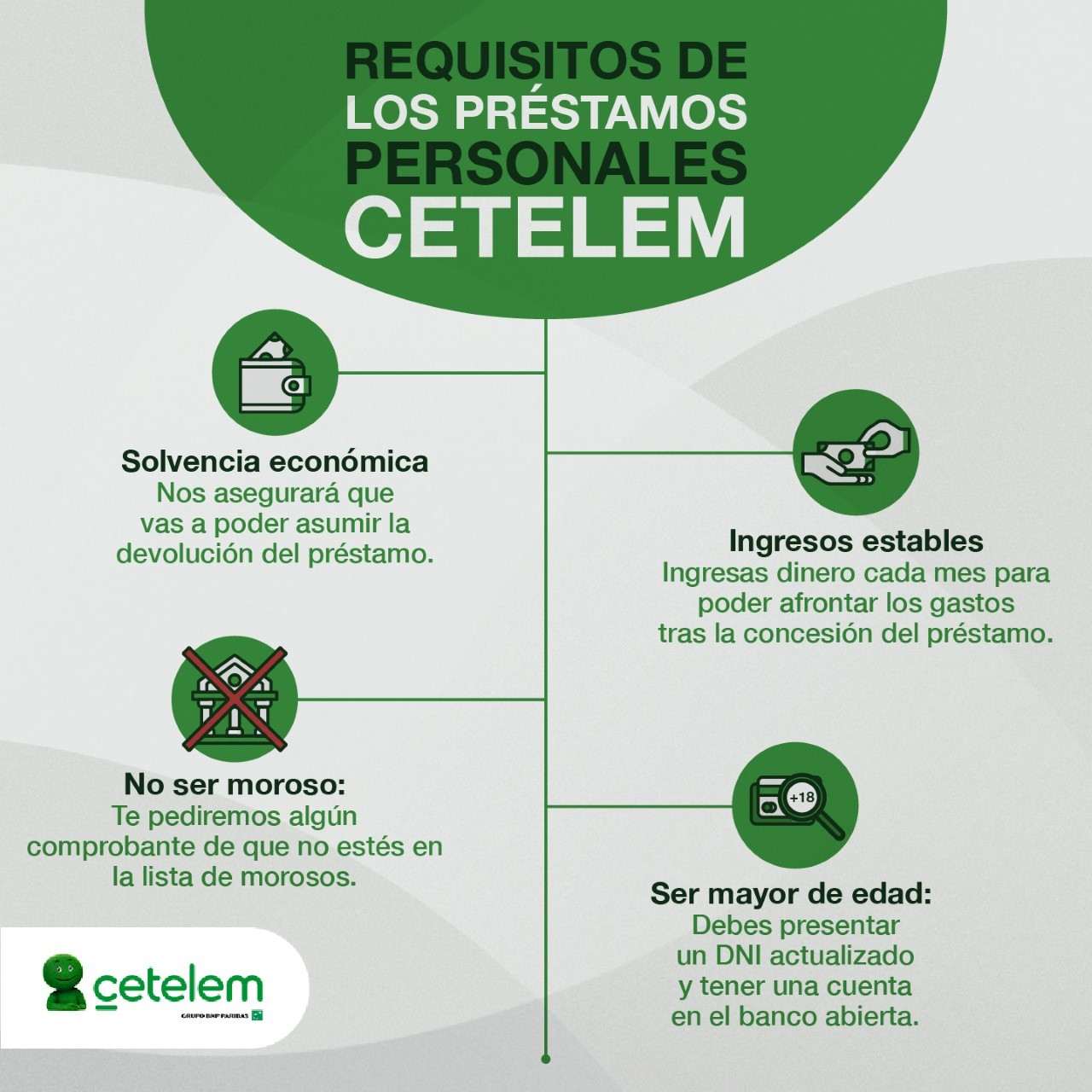

Requisitos para solicitar un préstamo personal

Para solicitar un préstamo personal, se requiere cumplir con ciertos requisitos, como:

- Ser mayor de edad.

- Tener una fuente de ingresos estable.

- No tener deudas pendientes o tener una buena historial crediticio.

- Presentar documentos de identificación y prueba de ingresos.

- Cumplir con los requisitos específicos del prestamista.

Cómo solicitar un préstamo personal

El proceso de solicitud de un préstamo personal suele ser el siguiente:

- Investigar y comparar ofertas de préstamos de diferentes prestamistas.

- Seleccionar el préstamo que mejor se adapte a las necesidades financieras.

- Presentar la solicitud de préstamo con la documentación requerida.

- Esperar a que el prestamista revise y apruebe la solicitud.

- Recibir el dinero del préstamo y comenzar a pagar las cuotas.

Ventajas y desventajas de los préstamos personales

Los préstamos personales tienen tanto ventajas como desventajas, como:

- Ventajas: permiten obtener dinero rápido y fácilmente, tienen plazos de pago flexibles y pueden ser utilizados para cualquier propósito.

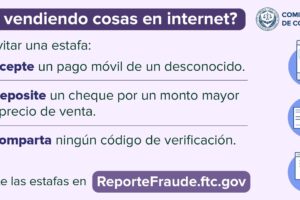

- Desventajas: suelen tener tasas de interés altas, pueden generar deuda si no se pagan a tiempo y pueden afectar el historial crediticio.

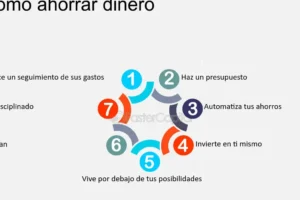

Consejos para obtener un préstamo personal

Al solicitar un préstamo personal, es importante tener en cuenta los siguientes consejos:

- Comparar ofertas: investigar y comparar ofertas de diferentes prestamistas para encontrar la mejor opción.

- Leer las condiciones: leer detenidamente las condiciones del préstamo antes de firmar.

- Crear un presupuesto: crear un presupuesto para pagar el préstamo y evitar la deuda.

- No pedir más de lo necesario: solicitar solo el monto necesario para evitar pagar intereses innecesarios.

- Pagar a tiempo: pagar las cuotas a tiempo para evitar multas y afectar el historial crediticio.

¿Cómo funciona el sistema de préstamos?

El sistema de préstamos es un mecanismo financiero que permite a las personas o empresas obtener dinero o recursos para cubrir necesidades específicas, comprometiéndose a devolver la cantidad prestada junto con intereses o cargos adicionales. El sistema de préstamos se basa en la confianza mutua entre el prestamista y el prestatario, y se regula por leyes y normas que protegen los derechos de ambas partes.

Tipos de préstamos

Existen diferentes tipos de préstamos, cada uno con características y requisitos específicos. A continuación, se presentan algunos de los más comunes:

- Préstamos personales: se otorgan a individuos para cubrir gastos personales, como compras, deudas o emergencias médicas.

- Préstamos hipotecarios: se conceden para la compra o refinanciamiento de una vivienda, y se garantizan con la propiedad en cuestión.

- Préstamos empresariales: se otorgan a empresas para financiar inversiones, expansión o capital de trabajo.

Proceso de solicitud de préstamo

El proceso de solicitud de préstamo implica varios pasos:

- La persona o empresa interesada en obtener un préstamo busca una entidad prestamista, como un banco o una cooperativa de crédito.

- Se completa una solicitud de préstamo, que incluye información personal y financiera.

- La entidad prestamista evalúa la solicitud y verifica la solvencia del prestatario.

- Si la solicitud es aprobada, se firma un contrato que establece las condiciones del préstamo.

Condiciones del préstamo

Las condiciones del préstamo varían según la entidad prestamista y el tipo de préstamo. Algunas de las condiciones más comunes son:

- Tasa de interés: es el porcentaje que se aplica al monto prestado para calcular los intereses.

- Plazo de devolución: es el período durante el cual el prestatario debe devolver el préstamo.

- Cuotas mensuales: son las cantidades que el prestatario debe pagar cada mes para devolver el préstamo.

Riesgos del préstamo

El sistema de préstamos conlleva riesgos para ambas partes:

- Riesgo de impago: el prestatario puede no poder devolver el préstamo, lo que puede generar problemas financieros.

- Riesgo de sobreendeudamiento: el prestatario puede contraer demasiados préstamos y no poder pagarlos.

- Riesgo de usura: la entidad prestamista puede cobrar intereses excesivos o abusivos.

Alternativas al sistema de préstamos

Existen alternativas al sistema de préstamos tradicional, como:

- Ahorro y inversión: es posible ahorrar y invertir para alcanzar objetivos financieros sin necesidad de préstamos.

- Financiamiento colectivo: plataformas de financiamiento colectivo permiten a individuos o empresas recaudar fondos para proyectos o necesidades específicas.

- Programas de apoyo gubernamental: algunos gobiernos ofrecen programas de apoyo financiero para pequeñas empresas o individuos con necesidades específicas.

¿Qué es el préstamo personal?

El préstamo personal es un tipo de crédito que se otorga a una persona física para financiar gastos personales o familiares. A diferencia de otros tipos de préstamos, como hipotecarios o de negocio, el préstamo personal no está destinado a una finalidad específica, como la compra de una vivienda o la inversión en una empresa. En lugar de eso, se utiliza para cubrir necesidades cotidianas, como la cancelación de deudas, la realización de una boda, la financiación de un viaje o la compra de bienes y servicios.

Características del préstamo personal

El préstamo personal se caracteriza por ser un crédito no garantizado, es decir, no requiere la presentación de una garantía o colateral para obtenerlo. Además, tiene una duración determinada, que puede variar entre unos pocos meses y varios años, y se devuelve a través de cuotas mensuales fijas. Los intereses aplicados a este tipo de préstamo pueden ser fijos o variables, y su monto depende del tipo de interés y la cantidad prestada.

Tipo de préstamos personales

Existen diferentes tipos de préstamos personales, entre los que se incluyen:

- Préstamo personal con garantía: aunque no se requiere una garantía, algunos prestamistas ofrecen la opción de proporcionar una garantía para obtener un interés más bajo.

- Préstamo personal sin garantía: no requiere la presentación de una garantía, pero puede tener un interés más alto.

- Préstamo personal online: se solicita y se gestiona íntegramente por internet.

Ventajas del préstamo personal

El préstamo personal ofrece varias ventajas, como:

- Flexibilidad: permite utilizar el dinero para cualquier fin.

- Rapidez: los préstamos personales se tramitan rápidamente.

- Accesibilidad: puede ser solicitado por personas con distinto nivel de ingresos.

Condiciones para solicitar un préstamo personal

Para solicitar un préstamo personal, generalmente se requiere:

- Edad mínima: ser mayor de 18 años (aunque puede variar según la entidad).

- Documento de identidad: presentar un documento de identidad válido.

- Ingresos mínimos: demostrar un ingreso mínimo estable.

Riesgos del préstamo personal

Es importante tener en cuenta que el préstamo personal conlleva algunos riesgos, como:

- Intereses altos: los intereses pueden ser elevados, lo que aumenta el costo total del préstamo.

- Deuda excesiva: solicitar múltiples préstamos personales puede generar una deuda excesiva.

- Mora: no pagar las cuotas puede generar mora y dañar la creditibilidad.

¿Qué requisitos piden para un préstamo personal?

Los requisitos para un préstamo personal varían según la entidad financiera y el tipo de préstamo, pero a continuación se presentan los requisitos más comunes:

Documentación

Para solicitar un préstamo personal, se requiere presentar documentación que acredite la identidad y la capacidad de pago del solicitante. Algunos de los documentos necesarios son:

- Cédula de identidad o pasaporte

- Comprobante de ingresos (nómina, contrato de trabajo, etc.)

- Comprobante de domicilio (recibo de luz, agua o teléfono)

- Documentos de la empresa o negocio (si se trata de un préstamo para empresarios)

Edad y nacionalidad

La edad y la nacionalidad también son factores importantes a la hora de solicitar un préstamo personal. En general, se requiere:

- Ser mayor de edad (18 años en la mayoría de los países)

- Ser residente en el país donde se solicita el préstamo

- Tener una nacionalidad válida

Historial crediticio

El historial crediticio es un factor clave para aprobar o rechazar un préstamo personal. Las entidades financieras evalúan:

- La calificación crediticia, que se basa en la puntualidad en los pagos y la cantidad de deuda

- El número de consultas crediticias, que puede afectar la calificación crediticia

- La deuda pendiente, que puede influir en la capacidad de pago

Ingresos y empleo

La capacidad de pago es fundamental para aprobar un préstamo personal. Las entidades financieras evalúan:

- La estabilidad laboral, es decir, el tiempo de antigüedad en el trabajo

- La fuente de ingresos, como sueldo, pensión o negocio

- La cantidad de ingresos, que debe ser suficiente para cubrir la deuda y los gastos

Otros requisitos

Además de los requisitos mencionados anteriormente, algunas entidades financieras pueden solicitar:

- Una garantía, como una hipoteca o un aval

- Un co-firmante, que se compromete a pagar la deuda si el titular no puede

- Un plan de pago, que detalle cómo se pagará la deuda

Mas informacion

¿Qué es un préstamo personal?

Un préstamo personal es un tipo de crédito que se otorga a particulares para cubrir gastos o necesidades personales. A diferencia de otros tipos de préstamos, como los hipotecarios o los de vehículo, los préstamos personales no están vinculados a una garantía específica. Esto significa que no se requiere una propiedad o un bien tangible como garantía para solicitar el préstamo. En su lugar, el prestamista evalúa la solidez crediticia del solicitante y su capacidad para devolver el dinero prestado.

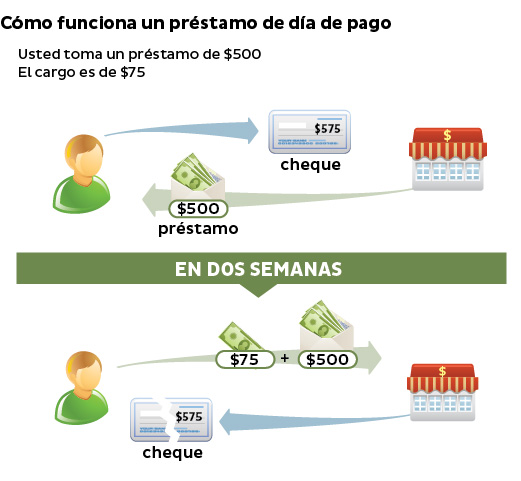

¿Cómo funciona un préstamo personal?

Un préstamo personal funciona de la siguiente manera: el solicitante solicita una cantidad determinada de dinero a un prestamista, como un banco o una institución financiera. El prestamista evalúa la solicitud y, si es aprobada, otorga el préstamo con una tasa de interés y un plazo de devolución determinados. El solicitante recibe el dinero y comienza a devolverlo en cuotas mensuales, que incluyen una parte del capital y una parte de los intereses. El plazo de devolución puede variar según la institución y las condiciones del préstamo, pero generalmente oscila entre 12 y 60 meses.

¿Qué puedo utilizar un préstamo personal para?

Un préstamo personal es muy versátil y se puede utilizar para cubrir una variedad de necesidades personales. Algunos ejemplos comunes incluyen consolidar deudas, financiar un evento como una boda o una fiesta, realizar reformas en el hogar, cubrir gastos médicos inesperados, o simplemente para tener una reserva financiera en caso de emergencias. Lo importante es utilizar el préstamo de manera responsable y solo para necesidades reales, y no para financiar gastos superfluos.

¿Cuáles son los requisitos para solicitar un préstamo personal?

Para solicitar un préstamo personal, generalmente se requiere cumplir con ciertos requisitos. Estos pueden variar según la institución financiera, pero algunos de los más comunes incluyen: tener una edad mínima (generalmente 18 años), tener una dirección fija, disponer de un ingreso regular, tener una buena solidez crediticia, y presentar documentación como un DNI, un contrato de trabajo y un comprobante de ingresos. Es importante investigar y comparar las condiciones y requisitos de diferentes instituciones antes de solicitar un préstamo personal.