¿Liquidar mi hipoteca o invertir?

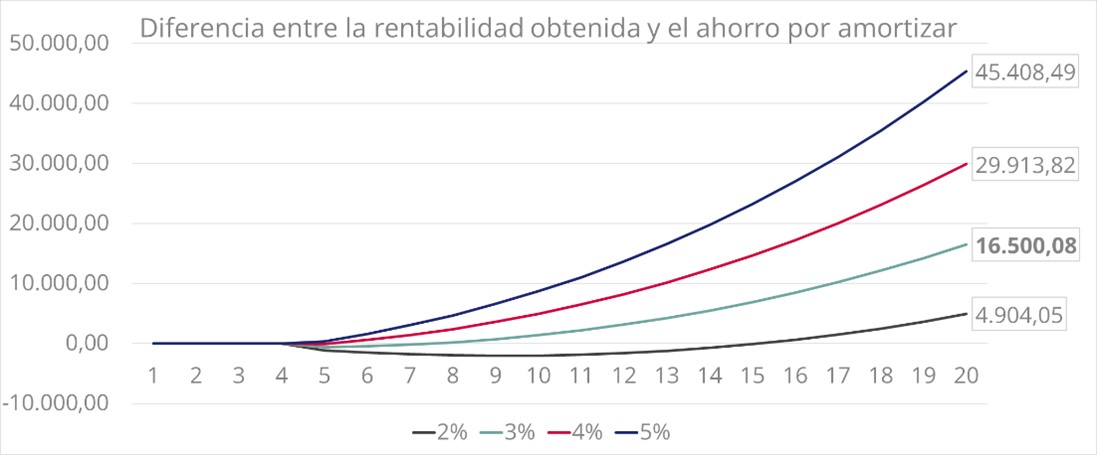

Cuando se tiene una hipoteca, surge una pregunta fundamental: ¿qué es más rentable, liquidarla o invertir el dinero en otros activos? Esta decisión puede ser clave para la estabilidad financiera a largo plazo y, sin embargo, no siempre es fácil tomarla. La hipoteca puede ser un lastre emocional y financiero, pero también puede ser una oportunidad para invertir en otros activos que generen rentabilidad. En este artículo, exploraremos los pros y los contras de liquidar la hipoteca versus invertir en otros activos, para ayudarte a tomar una decisión informada que se adapte a tus necesidades y objetivos financieros.

¿Liquidar mi hipoteca o invertir? ¿Cuál es la mejor opción?

La decisión de liquidar una hipoteca o invertir en otros activos financieros es una elección delicada que requiere considerar cuidadosamente los pros y los contras de cada opción. A continuación, se presentan algunos puntos clave para tener en cuenta al momento de tomar esta decisión.

¿Cuál es el costo de la hipoteca?

Antes de tomar una decisión, es importante calcular el costo total de la hipoteca. Esto incluye no solo el monto de la deuda, sino también los intereses y los gastos asociados con la hipoteca. Es importante considerar si el costo de la hipoteca es alto en comparación con los intereses que se podrían ganar invirtiendo en otros activos financieros.

¿Cuáles son mis objetivos financieros?

Es fundamental determinar qué objetivos financieros se desean lograr. ¿Se busca pagar la hipoteca lo antes posible para ahorrar dinero en intereses? ¿O se prefieren invertir en otros activos financieros para generar una mayor rentabilidad a largo plazo? Al entender los objetivos financieros, se puede tomar una decisión más informada sobre qué opción es la mejor.

¿Cuál es mi situación financiera actual?

La situación financiera actual también juega un papel importante en la toma de esta decisión. ¿Se tiene un colchón financiero para absorber posibles pérdidas o gastos impredecibles? ¿Se tiene una buena cobertura de seguro para protegerse contra eventos impredecibles? Al evaluar la situación financiera actual, se puede determinar si se tiene la capacidad financiera para invertir en otros activos financieros.

¿Cuáles son las oportunidades de inversión?

Es importante investigar y evaluar las oportunidades de inversión disponibles. ¿Cuáles son las opciones de inversión más atractivas en términos de rentabilidad y riesgo? ¿Se tienen conocimientos y experiencia en la inversión para tomar decisiones informadas? Al entender las oportunidades de inversión, se puede determinar si invertir es una opción más atractiva que liquidar la hipoteca.

¿Cuáles son los riesgos asociados?

Finalmente, es fundamental considerar los riesgos asociados con cada opción. ¿Cuáles son los riesgos de invertir en otros activos financieros? ¿Cuáles son los riesgos de mantener la hipoteca? Al evaluar los riesgos, se puede tomar una decisión más informada sobre qué opción es la mejor.

| Opción | Ventajas | Desventajas |

|---|---|---|

| Liquidar la hipoteca | Reducir el estrés financiero, ahorrar dinero en intereses | No generar rentabilidad adicional, no diversificar la cartera de inversiones |

| Invertir en otros activos financieros | Generar rentabilidad adicional, diversificar la cartera de inversiones | Asumir riesgos adicionales, no reducir el estrés financiero |

![¿INVERTIR o AMORTIZAR HIPOTECA en 2023?💥 [Excel GRATIS incluido!!]](https://i.ytimg.com/vi/Zygk6yaIYUk/hqdefault.jpg)

¿Qué es mejor cancelar hipoteca o invertir?

La decisión entre cancelar una hipoteca o invertir depende de various factores, como la situación financiera individual, los objetivos a largo plazo y las condiciones del mercado. A continuación, se presentan algunos puntos a considerar para tomar una decisión informada.

Vantajes de cancelar la hipoteca

Cancelar la hipoteca puede ser beneficioso si se tiene una hipoteca con una tasa de interés alta o si se busca reducir los pagos mensuales. Algunos de los beneficios de cancelar la hipoteca son:

- Tasa de interés: Si se tiene una hipoteca con una tasa de interés alta, cancelarla puede ahorrar dinero a largo plazo.

- Pago mensual: Cancelar la hipoteca puede reducir los pagos mensuales, lo que puede ser beneficioso para aquellos que buscan reducir sus gastos.

- Seguridad financiera: Cancelar la hipoteca puede proporcionar una mayor seguridad financiera, ya que se reduce la deuda y se incrementa la riqueza.

Vantajes de invertir

Invertir en activos como acciones, bonos o propiedades puede generar ingresos pasivos y aumentar la riqueza a largo plazo. Algunos de los beneficios de invertir son:

- Rentabilidad: Las inversiones pueden generar una rentabilidad mayor que la tasa de interés de la hipoteca.

- Diversificación: Invertir en diferentes activos puede diversificar la cartera y reducir el riesgo.

- Crecimiento: Las inversiones pueden crecer con el tiempo, lo que puede proporcionar una mayor riqueza a largo plazo.

Consideraciones importantes

Antes de tomar una decisión, es importante considerar various factores, como:

- Tasa de interés: La tasa de interés de la hipoteca y la tasa de interés de las inversiones.

- Plazo: El plazo de la hipoteca y el plazo de las inversiones.

- Riesgo: El riesgo asociado con las inversiones y la capacidad de asumir riesgos.

Evaluación de la situación financiera

Es importante evaluar la situación financiera actual y futura antes de tomar una decisión. Algunos de los factores a considerar son:

- Ingresos: Los ingresos actuales y futuros.

- Gastos: Los gastos actuales y futuros.

- Ahorros: La cantidad de ahorros actuales y la capacidad de ahorrar en el futuro.

Análisis de los objetivos

Es importante analizar los objetivos financieros a largo plazo antes de tomar una decisión. Algunos de los objetivos a considerar son:

- Independencia financiera: La capacidad de mantenerse financieramente independiente.

- Seguridad financiera: La seguridad financiera a largo plazo.

- Crecimiento: El crecimiento de la riqueza a largo plazo.

¿Qué es mejor pagar credito hipotecario o invertir?

¿Qué es mejor pagar crédito hipotecario o invertir?

La decisión de pagar un crédito hipotecario o invertir depende de varias variables, como la tasa de interés del crédito, la rentabilidad esperada de la inversión y las metas financieras personales. A continuación, se presentan algunos puntos a considerar para tomar una decisión informada.

Ventajas de pagar el crédito hipotecario

Pagar un crédito hipotecario puede ser beneficioso por varias razones:

- Reducir la deuda: Al pagar el crédito hipotecario, se reduce la cantidad de dinero que se debe al banco, lo que puede ser un alivio financiero.

- Eliminar intereses: Al pagar el crédito, se deja de pagar intereses, lo que puede ahorrar dinero a largo plazo.

- Incrementar la riqueza: Al ser propietario de una vivienda, se puede considerar una inversión a largo plazo.

Ventajas de invertir

Invertir en lugar de pagar el crédito hipotecario también puede ser beneficioso:

- Rentabilidad: Las inversiones pueden generar una rentabilidad mayor que la tasa de interés del crédito hipotecario.

- Diversificar el patrimonio: Invertir en diferentes activos puede diversificar el patrimonio y reducir el riesgo.

- Acceso a liquidez: Las inversiones pueden proporcionar acceso a liquidez en caso de necesidad.

Comparar tasas de interés

Es importante comparar la tasa de interés del crédito hipotecario con la rentabilidad esperada de la inversión:

- Análisis de costos: Se debe analizar el costo total del crédito, incluyendo intereses y comisiones.

- Rentabilidad esperada: Se debe considerar la rentabilidad esperada de la inversión, incluyendo dividendos y ganancias de capital.

- Plazo de la inversión: Se debe considerar el plazo de la inversión y la liquidez necesaria.

Evaluación de metas financieras

Es importante evaluar las metas financieras personales antes de tomar una decisión:

- Priorizar necesidades: Se deben priorizar las necesidades financieras, como pagar deudas o ahorrar para el futuro.

- Plazo de la meta: Se debe considerar el plazo de la meta, ya sea a corto o largo plazo.

- Riesgo y tolerancia: Se debe evaluar el riesgo y la tolerancia al riesgo personal.

Considerar la liquidez

Es importante considerar la liquidez necesaria antes de invertir o pagar el crédito hipotecario:

- Reserva de emergencia: Se debe tener una reserva de emergencia para cubrir gastos impredecibles.

- Acceso a fondos: Se debe considerar el acceso a fondos líquidos en caso de necesidad.

- Riesgo de liquidez: Se debe evaluar el riesgo de liquidez de la inversión.

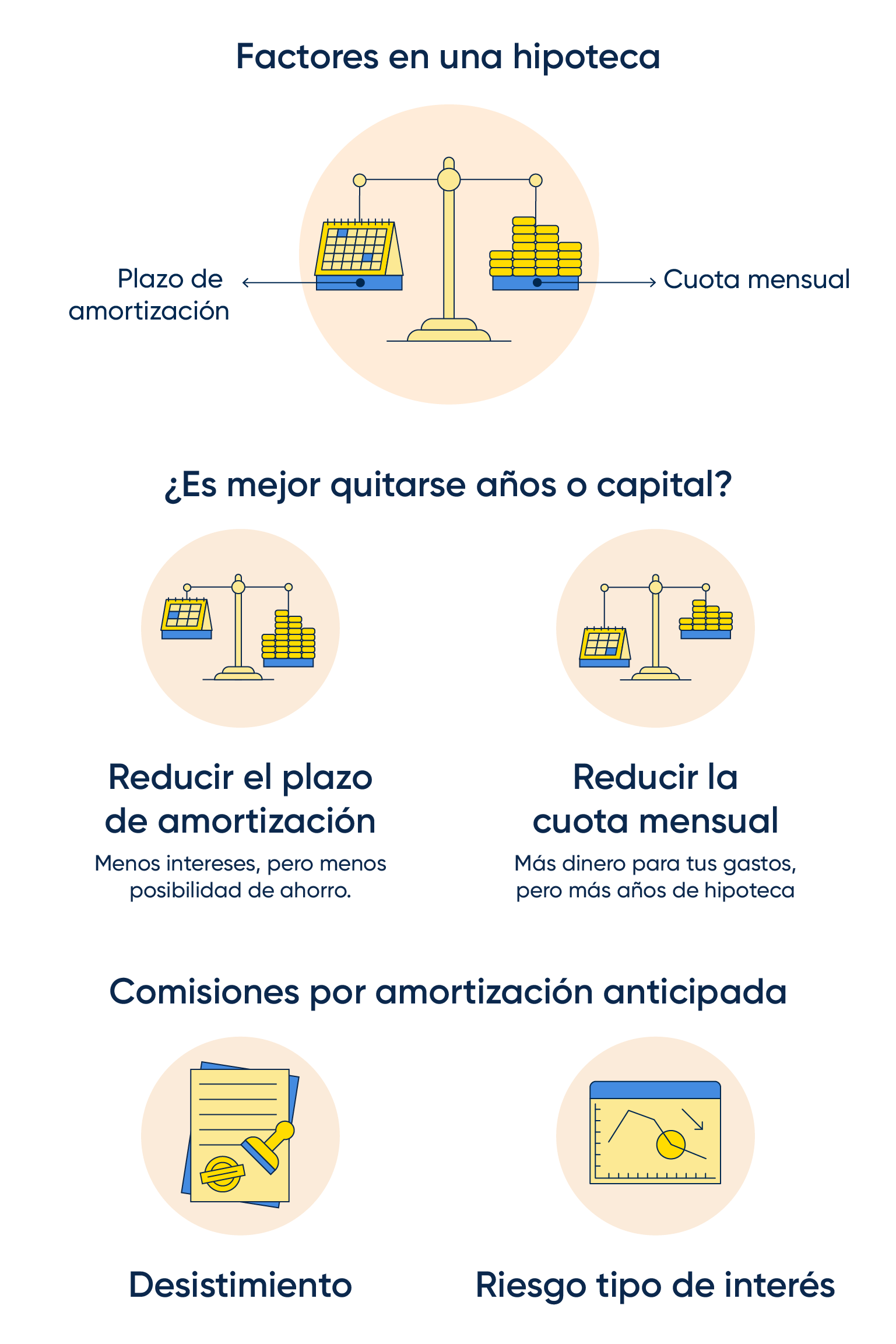

¿Qué es mejor quitarse años de hipoteca o cuota?

La decisión de quitarse años de hipoteca o cuota depende de various factores, como la situación financiera personal, las metas a largo plazo y las condiciones del préstamo. A continuación, se presentan algunos puntos a considerar para tomar una decisión informada.

Ventajas de quitarse años de hipoteca

Quitarse años de hipoteca puede ser beneficioso si se tiene la capacidad de realizar pagos adicionales o de aumentar la frecuencia de los pagos. Al hacerlo, se reduce el plazo del préstamo y se ahorra dinero en intereses. Algunas ventajas de quitarse años de hipoteca son:

- Ahorro de intereses: Al reducir el plazo del préstamo, se pagan menos intereses y se ahorra dinero.

- Mayor tranquilidad: Al tener una deuda más corta, se tiene mayor tranquilidad y se reduce el estrés financiero.

- Mejora la salud financiera: Quitarse años de hipoteca puede mejorar la salud financiera general, ya que se reduce la deuda y se incrementa la capacidad de ahorro.

Ventajas de quitarse cuotas

Por otro lado, quitarse cuotas puede ser beneficioso si se tiene una situación financiera ajustada y se necesitan fondos para otros propósitos. Algunas ventajas de quitarse cuotas son:

- Mayor liquidez: Al reducir la cantidad de cuotas, se tiene mayor liquidez y se pueden utilizar los fondos para otros propósitos.

- Flexibilidad financiera: Quitarse cuotas puede brindar mayor flexibilidad financiera para afrontar otros gastos o deudas.

- Reducir la presión fiscal: En algunos casos, quitarse cuotas puede reducir la presión fiscal y los pagos de impuestos.

Factores a considerar

Antes de tomar una decisión, es importante considerar algunos factores clave, como:

- Tasa de interés: La tasa de interés del préstamo influye en la cantidad de intereses que se pagan.

- Plazo del préstamo: El plazo del préstamo determina la cantidad de años que se tiene para pagar la deuda.

- Situación financiera: La situación financiera personal y la capacidad de pago también influyen en la decisión.

Estrategias para quitarse años de hipoteca

Existen varias estrategias para quitarse años de hipoteca, como:

- Pagos adicionales: Realizar pagos adicionales puede reducir el plazo del préstamo.

- Aumentar la frecuencia de pagos: Aumentar la frecuencia de pagos puede reducir la cantidad de intereses pagados.

- Revisar las condiciones del préstamo: Revisar las condiciones del préstamo puede ayudar a encontrar oportunidades para reducir el plazo.

parcial

En resumen, quitarse años de hipoteca o cuota depende de various factores y metas personales. Es importante considerar las ventajas y desventajas de cada opción y elegir la que mejor se adapte a la situación financiera y los objetivos a largo plazo.

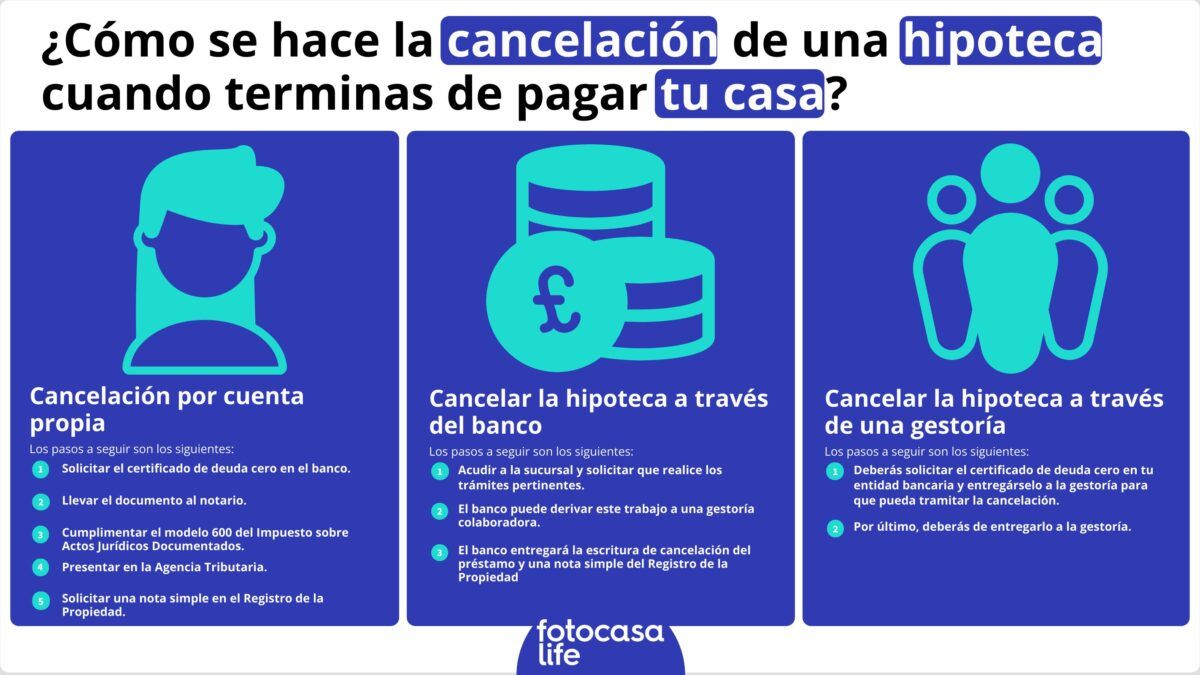

¿Cuándo interesa cancelar una hipoteca?

Cancelar una hipoteca puede ser una decisión importante y beneficioso en determinadas circunstancias. Aquí se presentan algunos casos en los que puede ser interesante cancelar una hipoteca:

Cuando se tiene una tasa de interés alta

Si se tiene una hipoteca con una tasa de interés alta y se puede obtener una nueva hipoteca con una tasa de interés más baja, cancelar la hipoteca actual y refinanciar puede ser una buena opción. De esta manera, se puede ahorrar dinero en intereses y reducir los pagos mensuales.

Cuando se tiene una hipoteca con cláusulas abusivas

Si se tiene una hipoteca con cláusulas abusivas, como comisiones excesivas o cláusulas suelo, cancelar la hipoteca y buscar una nueva opción puede ser la mejor decisión. Es importante revisar las condiciones de la hipoteca y compararlas con otras opciones disponibles en el mercado.

Cuando se necesita liberar capital

Cancelar una hipoteca puede ser beneficioso si se necesita liberar capital para invertir en otros activos o pagar deudas más urgentes. Al cancelar la hipoteca, se puede obtener el dinero necesario para satisfacer otras necesidades financieras.

- Cancelar la hipoteca y vender la propiedad.

- Refinanciar la hipoteca con una institución financiera diferente.

- Obtener un préstamo personal para pagar la hipoteca.

Cuando se cambia de vivienda

Si se cambia de vivienda y se necesita cancelar la hipoteca actual, puede ser interesante hacerlo si se puede obtener una nueva hipoteca con mejores condiciones. Es importante comparar las condiciones de la nueva hipoteca con las de la actual para asegurarse de que se está tomando la mejor decisión.

Cuando se tiene una situación financiera difícil

Cancelar una hipoteca puede ser una última opción si se tiene una situación financiera difícil y no se puede pagar la hipoteca. En este caso, es importante buscar asesoramiento financiero y considerar todas las opciones disponibles antes de tomar una decisión.

Mas informacion

¿Cuáles son los pros y contras de liquidar mi hipoteca?

Liquidar la hipoteca puede ser una decisión compleja, ya que hay varios factores que influirán en la elección. Por un lado, liquidar la hipoteca puede ser beneficioso si se tienen deudas altas y se quiere reducir el estrés financiero. Al pagar la hipoteca, se puede ahorrar dinero en intereses y mejorar la estabilidad financiera. Además, no se tendrá que preocupar por el pago mensual de la hipoteca. Por otro lado, liquidar la hipoteca puede implicar renunciar a una deducción fiscal importante, ya que el pago de intereses de la hipoteca puede ser deducible de impuestos. Además, es posible que se necesite inversiones alternativas para generar un retorno sostenible.

¿Es mejor invertir mi dinero en lugar de liquidar la hipoteca?

La respuesta a esta pregunta dependerá de las metas financieras y la situación actual. Si se tiene una tasa de interés alta en la hipoteca, puede ser más rentable pagarla lo antes posible. Sin embargo, si se tiene una tasa de interés baja, puede ser más beneficioso invertir el dinero en lugar de pagar la hipoteca. Es importante considerar la tasa de retorno que se puede obtener de la inversión y compararla con la tasa de interés de la hipoteca. Además, es fundamental considerar el riesgo asociado con la inversión y la liquidez que se necesite.

¿Qué tipo de inversiones debería considerar en lugar de liquidar la hipoteca?

Existen varias opciones de inversión que se pueden considerar en lugar de liquidar la hipoteca. Los instrumentos de deuda, como los bonos o los fondos de inversión en deuda, pueden ofrecer un retorno más seguro y una menor volatilidad. Las acciones pueden ofrecer un mayor potencial de crecimiento, pero también un mayor riesgo. Los fondos de inversión diversificados pueden ser una opción más segura y diversificada. Es importante considerar la rentabilidad, el riesgo y la liquidez al elegir una inversión.

¿Cuál es el mejor momento para liquidar la hipoteca o invertir?

El momento ideal para liquidar la hipoteca o invertir dependerá de las condiciones del mercado y la situación personal. Es importante considerar la tasa de interés actual y las perspectivas de crecimiento en el futuro. Si se espera un aumento en las tasas de interés, puede ser más beneficioso liquidar la hipoteca lo antes posible. Por otro lado, si se espera un crecimiento económico y una mayor rentabilidad en las inversiones, puede ser más rentable invertir el dinero. Es fundamental considerar las metas financieras y la situación actual al tomar una decisión.

¿Debería liquidar mis préstamos estudiantiles o invertir? Descúbrelo aquí

¿Debería liquidar mis préstamos estudiantiles o invertir? Descúbrelo aquí ¿Es el momento de refinanciar mis préstamos estudiantiles?

¿Es el momento de refinanciar mis préstamos estudiantiles?