¿Las tarjetas de crédito son malas? Analicemos los pros y contras

Las tarjetas de crédito han sido una herramienta financiera común en la vida diaria de muchas personas. Sin embargo, su uso ha generado una gran controversia. Por un lado, ofrecen comodidad y flexibilidad al momento de realizar compras y pagos, pero por otro lado, pueden generar deudas y problemas financieros si no se utilizan de manera responsable. En este artículo, analizaremos los pros y contras de las tarjetas de crédito, para que puedas tomar una decisión informada sobre su uso. ¿Son realmente malas? ¿O simplemente necesitan ser utilizadas de manera inteligente?

¿Las tarjetas de crédito son malas? Analicemos los pros y contras

Las tarjetas de crédito son una herramienta financiera que ha generado debate en cuanto a su conveniencia y peligrosidad. ¿Son realmente malas? En este artículo, exploraremos los pros y contras de las tarjetas de crédito para ayudarte a tomar una decisión informada.

Ventajas de las tarjetas de crédito

Las tarjetas de crédito ofrecen varias ventajas, como:

Flexibilidad: permiten realizar compras sin la necesidad de tener dinero en efectivo.

Recompensas: muchos proveedores de tarjetas de crédito ofrecen recompensas, como puntos, cashback o descuentos, por utilizar su tarjeta.

Protección: las tarjetas de crédito ofrecen una mayor protección contra fraudes y pérdida o robo que las tarjetas de débito.

| Ventaja | Descripción |

|---|---|

| Flexibilidad | Permite realizar compras sin dinero en efectivo |

| Recompensas | Puntos, cashback o descuentos por utilizar la tarjeta |

| Protección | Mayor seguridad contra fraudes y pérdida o robo |

Desventajas de las tarjetas de crédito

Sin embargo, las tarjetas de crédito también tienen sus desventajas:

Intereses: si no se pagan las deudas a tiempo, los intereses pueden acumularse rápidamente.

Deuda: las tarjetas de crédito pueden llevar a una deuda crónica si no se manejan con cuidado.

Tarifas: muchos proveedores de tarjetas de crédito cobran tarifas anuales, de mantenimiento o de transacción.

| Desventaja | Descripción |

|---|---|

| Intereses | Accumulación de intereses si no se pagan las deudas a tiempo |

| Deuda | Riesgo de deuda crónica si no se maneja con cuidado |

| Tarifas | Cobro de tarifas anuales, de mantenimiento o de transacción |

Cómo manejar una tarjeta de crédito de manera responsable

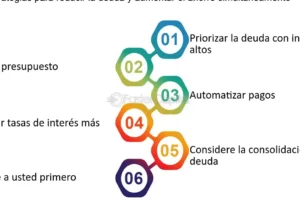

Para aprovechar al máximo las ventajas de las tarjetas de crédito y minimizar las desventajas, es importante:

Pagar las deudas a tiempo: evitar intereses y multas.

No sobregastar: no gastar más de lo que se puede pagar.

Leer las condiciones: entender los términos y condiciones de la tarjeta.

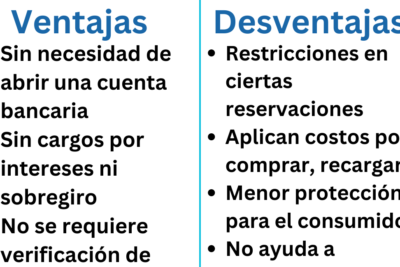

Alternativas a las tarjetas de crédito

Si no deseas utilizar una tarjeta de crédito, hay alternativas como:

Tarjetas de débito: linked a una cuenta bancaria, no generan deuda.

Cuentas de prepago: permiten cargar una cantidad específica de dinero para gastar.

¿Cuál es el futuro de las tarjetas de crédito?

Con la creciente adopción de las tecnologías de pago móvil y los servicios de pago en línea, el futuro de las tarjetas de crédito es incierto. Sin embargo, es probable que las tarjetas de crédito sigan siendo una opción popular para muchos consumidores.

¿Cuáles son las ventajas y desventajas de las tarjetas de crédito?

Ventajas de las tarjetas de crédito

Las tarjetas de crédito ofrecen varias ventajas a los consumidores. Algunas de las más destacadas son:

Pago flexible: las tarjetas de crédito permiten a los consumidores pagar sus deudas de manera flexible, ya sea de una sola vez o en varias cuotas.

Riesgo reducido: al pagar con una tarjeta de crédito, el riesgo de pérdida o robo de efectivo se reduce significativamente.

Protección del comprador: las tarjetas de crédito ofrecen protección al comprador en caso de que el producto adquirido no cumpla con las expectativas o no se entregue.

Ventajas financieras

En cuanto a las ventajas financieras, las tarjetas de crédito ofrecen:

- Rendimiento de intereses: algunas tarjetas de crédito ofrecen un rendimiento de intereses sobre el saldo disponible.

- Crédito disponible: las tarjetas de crédito permiten acceder a un crédito disponible para realizar compras o pagar deudas.

- Pago de impuestos: las tarjetas de crédito permiten pagar impuestos y otros gastos de manera fácil y segura.

Ventajas de conveniencia

Las tarjetas de crédito también ofrecen ventajas de conveniencia, como:

- Aceptación universal: las tarjetas de crédito son aceptadas en la mayoría de los establecimientos comerciales.

- Acceso a servicios adicionales: algunas tarjetas de crédito ofrecen servicios adicionales, como seguro de viaje o asistencia en carretera.

- Recompensas y descuentos: las tarjetas de crédito ofrecen recompensas y descuentos en establecimientos comerciales seleccionados.

Desventajas de las tarjetas de crédito

A pesar de las ventajas, las tarjetas de crédito también tienen algunas desventajas, como:

- Intereses y cargos: las tarjetas de crédito cobran intereses y cargos por el uso del crédito.

- Deuda creciente: el uso excesivo de las tarjetas de crédito puede generar una deuda creciente y difícil de pagar.

- Riesgo de sobregiro: el uso de las tarjetas de crédito puede generar un riesgo de sobregiro si se supera el límite de crédito.

Consejos para usar tarjetas de crédito de manera segura

Para usar las tarjetas de crédito de manera segura, es importante:

- Leer los términos y condiciones: es importante leer los términos y condiciones de la tarjeta de crédito antes de aceptarla.

- Establecer un límite de gasto: es importante establecer un límite de gasto para evitar la deuda creciente.

- Pagar la deuda completa: es importante pagar la deuda completa cada mes para evitar intereses y cargos.

¿Por qué no son buenas las tarjetas de crédito?

Las tarjetas de crédito no son buenas debido a varias razones. Aunque pueden ofrecer comodidad y flexibilidad en cuanto a pagos, también pueden llevar a problemas financieros graves si no se utilizan con responsabilidad.

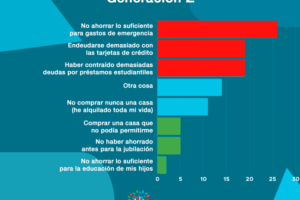

Deuda y endeudamiento

Las tarjetas de crédito pueden llevar a una deuda excesiva y endeudamiento si no se pagan las cantidades adeudadas en el plazo establecido. Esto puede generar un ciclo de deuda que es difícil de salir, ya que los intereses y las cuotas pueden aumentar rápidamente.

- Intereses altos: los intereses de las tarjetas de crédito pueden ser muy altos, lo que hace que la deuda aumente rápidamente.

- Cuotas mínimas: pagar solo la cuota mínima puede llevar a que la deuda persista durante mucho tiempo.

- Acciones negativas en la calificación crediticia: no pagar las cantidades adeudadas puede afectar negativamente la calificación crediticia.

Falta de control y overspending

Las tarjetas de crédito pueden llevar a un overspending (gasto excesivo) ya que no hay un límite tangible en cuanto al dinero disponible. Esto puede generar problemas financieros graves si no se tiene un control adecuado sobre los gastos.

- Falta de conciencia sobre los gastos: no tener un registro claro de los gastos puede llevar a un overspending.

- Compras impulsivas: la comodidad de pagar con tarjeta de crédito puede llevar a compras impulsivas.

- No tener un presupuesto: no tener un presupuesto claro puede generar gastos excesivos.

Cobros y comisiones

Las tarjetas de crédito pueden generar cobros y comisiones adicionales que pueden aumentar el costo de utilizar la tarjeta.

- Comisiones por intereses: los intereses pueden generar comisiones adicionales.

- Cobros por servicios: algunos servicios, como el envío de extractos, pueden generar cobros adicionales.

- Cobros por transacciones internacionales: las transacciones internacionales pueden generar cobros adicionales.

Riesgos de seguridad

Las tarjetas de crédito pueden ser objetivo de delincuentes que buscan acceder a información financiera confidencial.

- Riesgo de robo de identidad: la información financiera confidencial puede ser robada.

- Fraude: la tarjeta de crédito puede ser utilizada para realizar compras fraudulentas.

- Pérdida o robo de la tarjeta: la tarjeta de crédito puede ser perdida o robada.

Limitaciones y restricciones

Las tarjetas de crédito pueden tener limitaciones y restricciones que pueden afectar su utilización.

- Límite de crédito: el límite de crédito puede ser limitado.

- Restricciones en cuanto a transacciones: algunas transacciones pueden estar restringidas.

- Requisitos de pago: los requisitos de pago pueden ser estrictos.

¿Cuáles son los riesgos de tener una tarjeta de crédito?

Los riesgos de tener una tarjeta de crédito son varios y es importante conocernos para evitar problemas financieros. A continuación, se presentan algunos de los riesgos más comunes:

Riesgo de endeudamiento

Uno de los riesgos más comunes de tener una tarjeta de crédito es el endeudamiento. Cuando se tiene una tarjeta de crédito, es fácil caer en la tentación de gastar más de lo que se puede pagar. Esto puede llevar a una deuda creciente y difícil de pagar. Es importante establecer un presupuesto y no gastar más de lo que se puede pagar.

- Gastos impulsivos: La tarjeta de crédito puede llevar a realizar gastos impulsivos, ya que no se ve el dinero saliendo de la cuenta bancaria.

- Intereses elevados: Los intereses de las tarjetas de crédito pueden ser elevados, lo que hace que la deuda crezca rápidamente.

- Cobros adicionales: Las tarjetas de crédito pueden tener cobros adicionales, como intereses, comisiones y multas.

Riesgo de robo de identidad

Otro riesgo de tener una tarjeta de crédito es el robo de identidad. Si la tarjeta de crédito es robada o se pierde, es posible que los ladrones utilicen la información para realizar compras o abrir cuentas bancarias en nombre del propietario.

- Pérdida de la tarjeta: Si se pierde la tarjeta de crédito, es importante informar inmediatamente al banco emisor.

- Información confidencial: La información confidencial, como la fecha de nacimiento o la dirección, puede ser utilizada por los ladrones.

- Vigilancia de la cuenta: Es importante vigilar la cuenta bancaria regularmente para detectar cualquier actividad sospechosa.

Riesgo de sobregiro

El sobregiro es otro riesgo de tener una tarjeta de crédito. Si se realiza un gasto que supera el límite de crédito, se puede generar un sobregiro.

- Límite de crédito: Es importante conocer el límite de crédito y no superarlo.

- Multas y comisiones: Las multas y comisiones por sobregiro pueden ser elevadas.

- Daño al crédito: El sobregiro puede afectar negativamente la calificación crediticia.

Riesgo de publicidad engañosa

Algunas tarjetas de crédito pueden tener publicidad engañosa, lo que puede llevar a confusión y engaño.

- Términos y condiciones: Es importante leer los términos y condiciones de la tarjeta de crédito antes de aceptar.

- Intereses ocultos: Algunas tarjetas de crédito pueden tener intereses ocultos o comisiones adicionales.

- Ofertas atractivas: Las ofertas atractivas puede ser engañosas y no proporcionar los beneficios prometidos.

Riesgo de dependencia financiera

La dependencia financiera es otro riesgo de tener una tarjeta de crédito. Si se utiliza la tarjeta de crédito para cubrir gastos regulares, se puede generar una dependencia financiera.

- Gastos regulares: Es importante cubrir los gastos regulares con dinero en efectivo y no con la tarjeta de crédito.

- Presupuesto: Es importante establecer un presupuesto y no gastar más de lo que se puede pagar.

- Emergencias: Es importante tener un fondo de emergencia para cubrir gastos impredecibles.

¿Cuáles son las ventajas y las desventajas?

Ventajas y desventajas

Las ventajas y desventajas son dos conceptos opuestos que se refieren a los beneficios y perjuicios que se pueden derivar de una situación, decisión o acción. A continuación, se presentan algunas de las ventajas y desventajas más comunes.

Ventajas

Las ventajas son los beneficios que se pueden obtener de una situación o decisión. Algunas de las ventajas más comunes son:

- Aumento de la productividad: Algunas situaciones o decisiones pueden llevar a un aumento de la productividad, lo que se traduce en un mayor rendimiento y eficiencia.

- Ahorro de tiempo y recursos: Algunas decisiones pueden ahorrar tiempo y recursos, lo que se traduce en un mayor beneficio económico y una mayor eficiencia.

- Mejora de la calidad de vida: Algunas situaciones o decisiones pueden mejorar la calidad de vida, lo que se traduce en una mayor satisfacción y bienestar.

Desventajas

Las desventajas son los perjuicios que se pueden derivar de una situación o decisión. Algunas de las desventajas más comunes son:

- Pérdida de tiempo y recursos: Algunas decisiones pueden llevar a una pérdida de tiempo y recursos, lo que se traduce en un menor beneficio económico y una menor eficiencia.

- Deterioro de la calidad de vida: Algunas situaciones o decisiones pueden deteriorar la calidad de vida, lo que se traduce en una menor satisfacción y bienestar.

- Riesgos y peligros: Algunas situaciones o decisiones pueden entrañar riesgos y peligros, lo que se traduce en una mayor incertidumbre y ansiedad.

Análisis de ventajas y desventajas

Es importante realizar un análisis detallado de las ventajas y desventajas de una situación o decisión antes de tomar una acción. Esto permite evaluar los posibles beneficios y perjuicios y tomar una decisión informada. Algunas de las formas de analizar las ventajas y desventajas son:

- Identificar los objetivos: Identificar los objetivos y metas que se desean alcanzar con la situación o decisión.

- Evaluar los riesgos: Evaluar los riesgos y peligros asociados con la situación o decisión.

- Considerar las alternativas: Considerar las alternativas y opciones disponibles.

Evaluación de las ventajas y desventajas

Es importante evaluar las ventajas y desventajas de una situación o decisión de manera objetiva y imparcial. Algunas de las formas de evaluar las ventajas y desventajas son:

- Evaluar los resultados: Evaluar los resultados y consecuencias de la situación o decisión.

- Considerar la opinión de los expertos: Considerar la opinión de los expertos y profesionales en el campo.

- Realizar un análisis costo-beneficio: Realizar un análisis costo-beneficio para evaluar los costos y beneficios de la situación o decisión.

general

En resumen, las ventajas y desventajas son dos conceptos opuestos que se refieren a los beneficios y perjuicios que se pueden derivar de una situación o decisión. Es importante analizar y evaluar las ventajas y desventajas de manera objetiva y imparcial para tomar una decisión informada.

Mas informacion

¿Son las tarjetas de crédito una trampa para endeudar a las personas?

No, las tarjetas de crédito no son intrínsecamente malas ni son una trampa para endeudar a las personas. Sin embargo, es cierto que pueden ser utilizadas de manera irresponsable y llevar a la deuda si no se manejan adecuadamente. Las tarjetas de crédito son una herramienta financiera que puede ser muy útil si se utiliza de manera responsable y se pagan las deudas a tiempo. Es importante recordar que una tarjeta de crédito no es dinero gratuito, sino que es un préstamo que debe ser devuelto con intereses. Por lo tanto, es fundamental ser consciente de los términos y condiciones de la tarjeta y no gastar más de lo que se puede pagar.

¿Cómo puedo evitar caer en la deuda con las tarjetas de crédito?

Para evitar caer en la deuda con las tarjetas de crédito, es importante establecer un presupuesto y priorizar tus gastos. Antes de hacer una compra con tu tarjeta de crédito, debes asegurarte de que tienes suficiente dinero en tu cuenta para pagar la deuda. También es importante no sobrepasar el límite de crédito y no utilizar la tarjeta para cubrir gastos que no son necesarios. Además, es fundamental leer y entender los términos y condiciones de la tarjeta, incluyendo las tasas de interés y las comisiones. Finalmente, es recomendable pagar más de la mínima cada mes para pagar la deuda lo antes posible y evitar intereses adicionales.

¿Cuáles son los beneficios de utilizar tarjetas de crédito?

Las tarjetas de crédito ofrecen varios beneficios si se utilizan de manera responsable. En primer lugar, permiten conseguir recompensas como puntos, millas o cashback por cada dólar gastado. También ofrecen protección al consumidor, como la garantía de satisfacción o la protección contra fraudes. Además, las tarjetas de crédito pueden ser una herramienta útil para construir crédito, siempre y cuando se paguen las deudas a tiempo. Finalmente, permiten realizar compras en línea de manera segura y reserva de habitaciones en hoteles o alquiler de coches.

¿Cómo puedo elegir la tarjeta de crédito adecuada para mí?

Para elegir la tarjeta de crédito adecuada para ti, es importante comparar diferentes opciones y considerar tus necesidades y hábitos de gasto. Debes leer y entender los términos y condiciones de cada tarjeta, incluyendo las tasas de interés, las comisiones y las recompensas. También es importante considerar la límite de crédito y la tasa de interés anual. Es recomendable buscar tarjetas con bajas comisiones y tasas de interés competitivas. Finalmente, es fundamental leer las reseñas de otros usuarios para entender la experiencia de otros clientes con la tarjeta de crédito.