El poder de la deuda

La deuda es un tema que suscita pasiones encontradas y genera debate en distintos ámbitos. Por un lado, se considera una herramienta financiera necesaria para impulsar el crecimiento económico y personal, permitiendo a individuos y empresas acceder a recursos que de otra manera no podrían alcanzar. Por otro lado, la deuda puede convertirse en una carga pesada que ahoga la economía y GENERA Estrés en aquellos que la contraen. En este artículo, exploraremos el poder de la deuda, analizando sus implicaciones en la sociedad y las consecuencias de su mal uso.

El Poder de la Deuda: Una Herramienta Económica de Doble Filo

El poder de la deuda es un tema que ha generado debate en el mundo económico y financiero. La deuda puede ser una herramienta efectiva para impulsar el crecimiento económico y financiero, pero también puede tener consecuencias negativas si no se maneja adecuadamente.

La Deuda como Motor del Crecimiento Económico

La deuda puede ser utilizada para financiar proyectos y empresas que generen empleo y crecimiento económico. Los gobiernos y las empresas pueden utilizar la deuda para invertir en infraestructura, tecnología y otros activos que aumenten la productividad y la competitividad. De esta manera, la deuda puede ser una herramienta efectiva para impulsar el crecimiento económico y reducir la pobreza.

Riesgos de la Deuda: La Amenaza de la Insolvencia

Sin embargo, la deuda también puede tener consecuencias negativas si no se maneja adecuadamente. Si una empresa o un gobierno acumula demasiada deuda, puede llegar a una situación de insolvencia, lo que puede generar pérdidas para los inversores y acreedores. Además, la deuda puede generar una carga financiera pesada que puede afectar la capacidad de una empresa o un gobierno para invertir en otros sectores.

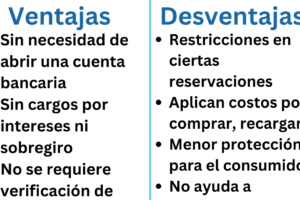

| Tipo de Deuda | Ventajas | Desventajas |

|---|---|---|

| Deuda a Corto Plazo | Flexibilidad financiera, acceso a fondos rápidos | Intereses altos, riesgo de insolvencia |

| Deuda a Largo Plazo | Inversión en activos a largo plazo, intereses bajos | Compromiso financiero a largo plazo, riesgo de cambios en las condiciones económicas |

La Deuda como Herramienta de Política Económica

La deuda también puede ser utilizada como herramienta de política económica. Los gobiernos pueden utilizar la deuda para implementar políticas fiscales expansivas, como aumentar el gasto público o reducir impuestos, con el fin de estimular el crecimiento económico. Sin embargo, esta estrategia puede generar consecuencias negativas a largo plazo, como la acumulación de deuda y la pérdida de confianza en la economía.

La Deuda y la Distribución de la Riqueza

La deuda también puede afectar la distribución de la riqueza en una sociedad. Los más ricos pueden beneficiarse de la deuda, ya que pueden invertir en activos financieros que generan intereses y dividendos. Por otro lado, los más pobres pueden verse afectados negativamente por la deuda, ya que pueden ser obligados a pagar impuestos más altos o recibir servicios públicos de menor calidad.

La Deuda y la Estabilidad Financiera

Finalmente, la deuda también puede afectar la estabilidad financiera de una economía. La acumulación de deuda puede generar riesgos sistémicos, como la posibilidad de una crisis financiera global. Por lo tanto, es importante que los gobiernos y las empresas manejen la deuda de manera responsable y transparente para evitar consecuencias negativas.

¿Cómo es que una deuda puede afectar a una persona?

Una deuda puede afectar a una persona de manera significativa, tanto en su vida financiera como en su estado emocional y físico. La deuda puede generar estrés y ansiedad, lo que puede llevar a problemas de salud mental y física. Además, la deuda puede afectar la capacidad de una persona para alcanzar sus objetivos y metas financieras, como ahorrar para la jubilación o comprar una vivienda.

Impacto en la salud mental

La deuda puede generar estrés y ansiedad, lo que puede llevar a problemas de salud mental como la depresión y el trastorno de pánico. Esto se debe a que la deuda puede hacer que una persona se sienta abrumada y sin control sobre su situación financiera. Algunos síntomas comunes de la ansiedad y el estrés financiero incluyen:

- Problemas de sueño

- Fatiga crónica

- Pérdida de apetito

Afectación en las relaciones

La deuda también puede afectar las relaciones personales y profesionales de una persona. La presión financiera puede generar discusiones y tensiones con la pareja, familiares y amigos. Esto se debe a que la deuda puede hacer que una persona se sienta culpable y avergonzada, lo que puede llevar a la evasión y la mentira.

- Discusiones con la pareja sobre el dinero

- Dificultades para pedir ayuda a amigos y familiares

- Evitar actividades sociales por falta de dinero

Efectos en la vida diaria

La deuda también puede afectar la vida diaria de una persona. La presión financiera puede generar dificultades para realizar actividades básicas, como comprar alimentos o pagar servicios básicos. Esto se debe a que la deuda puede hacer que una persona se sienta sin dinero para satisfacer sus necesidades básicas.

- Dificultades para pagar servicios básicos como la electricidad y el agua

- Reducir gastos en alimentos y vivienda

- Cancelar actividades de entretenimiento y ocio

Impacto en la autoestima

La deuda también puede afectar la autoestima de una persona. La presión financiera puede generar sentimientos de culpa y fracaso, lo que puede llevar a una disminución de la confianza en sí mismo. Esto se debe a que la deuda puede hacer que una persona se sienta responsable de su situación financiera.

- Sentimientos de culpa y responsabilidad

- Pérdida de confianza en sí mismo

- Dificultades para tomar decisiones financieras

Consecuencias a largo plazo

La deuda también puede tener consecuencias a largo plazo para una persona. La presión financiera puede generar problemas de crédito y baja de crédito, lo que puede afectar la capacidad de una persona para obtener préstamos o créditos en el futuro. Esto se debe a que la deuda puede hacer que una persona tenga una mala historia crediticia.

- Problemas de crédito y baja de crédito

- Dificultades para obtener préstamos o créditos

- Aumento de los intereses y las tasas de interés

¿Cuando la deuda es buena?

La deuda es buena cuando se utiliza de manera responsable y se utiliza para inversiones rentables o para financiar necesidades esenciales. En otras palabras, la deuda es buena cuando se utiliza para generar más valor o riqueza a largo plazo, en lugar de simplemente gastar dinero en consumo suntuario.

Financiamiento para pequeñas empresas

La deuda puede ser buena para pequeñas empresas que necesitan financiamiento para iniciar o expandir sus operaciones. Un préstamo comercial puede ayudar a una pequeña empresa a obtener el capital necesario para invertir en equipo, tecnología o personal, lo que a su vez puede generar más ingresos y crecimiento.

Inversión en educación

La deuda también puede ser buena cuando se utiliza para invertir en educación y capacitación. Un préstamo estudiantil puede ayudar a alguien a obtener una educación universitaria o una capacitación en una habilidad específica, lo que a su vez puede generar más oportunidades de empleo y un salario más alto.

Comprar una vivienda

La deuda también puede ser buena cuando se utiliza para comprar una vivienda. Un préstamo hipotecario puede ayudar a alguien a obtener una vivienda propia, lo que a su vez puede generar un sentido de estabilidad y seguridad. Sin embargo, es importante asegurarse de que el pago mensual sea asequible y no supere el 30% del ingreso mensual.

Inversión en activos productivos

La deuda también puede ser buena cuando se utiliza para invertir en activos productivos, como acciones, bonos o inmuebles. Estos activos pueden generar ingresos pasivos y aumentar en valor con el tiempo, lo que a su vez puede generar más riqueza a largo plazo.

Consolidación de deuda

Finalmente, la deuda también puede ser buena cuando se utiliza para consolidar deuda existente. Un préstamo de consolidación de deuda puede ayudar a alguien a combinar múltiples deudas en una sola deuda con una tasa de interés más baja y un pago mensual más asequible. Esto puede ayudar a reducir el estrés financiero y a ahorrar dinero en intereses.

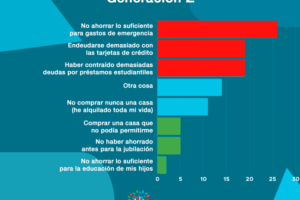

¿Por qué la gente no paga sus deudas?

La gente no paga sus deudas por varias razones, algunas de las cuales pueden ser atribuidas a factores económicos, psicológicos y sociales. A continuación, se presentan algunos de los motivos más comunes:

Problemas económicos

Uno de los motivos más comunes por los que la gente no paga sus deudas es debido a problemas económicos. Esto puede deberse a una disminución en la capacidad de pago, como consecuencia de la pérdida del empleo, una reducción en los ingresos o un aumento en los gastos. En algunas ocasiones, las personas pueden verse obligadas a elegir entre pagar una deuda o cubrir necesidades básicas, como la alimentación o el alquiler.

Falta de educación financiera

La falta de educación financiera también puede ser un obstáculo para pagar las deudas. Algunas personas pueden no entender cómo funcionan los intereses, los tipos de interés o los términos de los préstamos, lo que puede llevar a una mala gestión financiera. Esto puede provocar que las deudas se conviertan en una carga abrumadora y difícil de pagar.

Abuso de crédito

El abuso de crédito es otro factor que contribuye a la no pago de deudas. Algunas personas pueden abusar del crédito y acumular deudas que no pueden pagar. Esto puede deberse a una falta de autocontrol o a una mentalidad de comprar ahora y pagar después.

Problemas psicológicos

En algunas ocasiones, la falta de pago de deudas puede deberse a problemas psicológicos, como la ansiedad o la depresión. Estos problemas pueden afectar la capacidad de las personas para gestionar sus finanzas y pagar sus deudas.

Falta de responsabilidad

La falta de responsabilidad también es un factor que contribuye a la no pago de deudas. Algunas personas pueden no sentirse responsables de pagar sus deudas y pueden creer que no tienen que rendir cuentas. Esto puede deberse a una falta de madurez o a una falta de conciencia financiera.

- La falta de responsabilidad puede llevar a una cultura de no pago de deudas.

- Las consecuencias de no pagar las deudas pueden ser graves, incluyendo la mala reputación crediticia y la pérdida de activos.

- Es importante educar a las personas sobre la importancia de pagar las deudas y la responsabilidad financiera.

¿Cómo se le llama a la persona que le debo dinero?

La persona a la que se le debe dinero se conoce como deudor. Un deudor es una persona o entidad que ha recibido un préstamo o una suma de dinero de otra persona o entidad, y se compromete a devolverla en un plazo determinado, con o sin intereses.

Tipos de deudores

Existen diferentes tipos de deudores, dependiendo de la naturaleza de la deuda y la relación entre el deudor y el acreedor. Algunos de los tipos más comunes son:

- Deudor personal: una persona que debe dinero a otra persona, como un amigo o familiar.

- Deudor comercial: una empresa o negocio que debe dinero a otra empresa o proveedor.

- Deudor hipotecario: una persona que debe dinero a una entidad financiera por una hipoteca.

Obligaciones del deudor

Las obligaciones del deudor incluyen:

- Pago puntual: el deudor debe pagar la deuda en el plazo acordado.

- Intereses y cargos: el deudor puede deber intereses y cargos adicionales si no paga la deuda a tiempo.

- Comunicación con el acreedor: el deudor debe mantener informado al acreedor sobre sus progresos en el pago de la deuda.

Consecuencias de no pagar la deuda

Si el deudor no paga la deuda, puede enfrentar consecuencias graves, como:

- Morosidad: la deuda puede ser considerada morosa si no se paga en el plazo acordado.

- Acciones legales: el acreedor puede iniciar acciones legales para recuperar la deuda.

- Deterioro del crédito: el deudor puede ver afectado su historial de crédito.

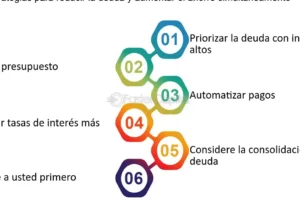

Acciones para solventar la deuda

Si el deudor tiene dificultades para pagar la deuda, puede considerar:

- Negociar con el acreedor: tratar de llegar a un acuerdo con el acreedor para reprogramar el pago de la deuda.

- Consolidar la deuda: combinar varias deudas en una sola para simplificar los pagos.

- Buscar asesoramiento financiero: obtener ayuda de un asesor financiero para encontrar soluciones para pagar la deuda.

Importancia de la responsabilidad fiscal

La responsabilidad fiscal es fundamental para evitar problemas con deudas. Algunas prácticas importantes para mantener una buena responsabilidad fiscal son:

- Crear un presupuesto: planificar y controlar los gastos para evitar endeudamiento.

- Ahorro: tener una reserva para enfrentar imprevistos y evitar pedir préstamos.

- Monitorear el crédito: revisar regularmente el historial de crédito para detectar cualquier error o problema.

Mas informacion

¿Qué es el poder de la deuda?

El poder de la deuda se refiere a la capacidad que tienen las deudas para influir en la toma de decisiones y el comportamiento de las personas y las organizaciones. Cuando se tiene una deuda, se puede sentir una presión emocional y financiera que puede llevar a tomar decisiones que no serían tomadas en otras circunstancias. El poder de la deuda puede manifestarse de diversas maneras, como la ansiedad y el estrés que se sienten al no poder pagar una deuda, o la pérdida de libertad que se experimenta cuando se siente atado a una deuda. El poder de la deuda también puede influir en la toma de decisiones financieras, llevando a las personas a tomar préstamos adicionales o a comprometer su futuro financiero.

¿Cómo se puede utilizar el poder de la deuda de manera positiva?

Aunque el poder de la deuda puede ser perjudicial, también puede ser utilizado de manera positiva. Por ejemplo, una deuda puede ser utilizada para inversiones que generen un retorno financiero mayor que el costo de la deuda. De esta manera, la deuda se convierte en una herramienta para crecer financieramente y alcanzar objetivos a largo plazo. Además, el poder de la deuda también puede ser utilizado para motivar a las personas a tomar medidas para reducir gastos y ahorrar. Al tener una deuda, se puede sentir una urgencia para pagarla lo antes posible, lo que puede llevar a adoptar hábitos financieros saludables.

¿Cuáles son los riesgos del poder de la deuda?

El poder de la deuda también conlleva varios riesgos. Uno de los principales riesgos es la acumulación de deudas, que puede llevar a una situación de insolvencia. Cuando se tiene varias deudas, puede ser difícil pagarlas todas, lo que puede llevar a una baja de la calificación crediticia y a problemas financieros a largo plazo. Otro riesgo es la pérdida de control, cuando la deuda se vuelve tan grande que es difícil manejarla. Esto puede llevar a una sensación de estrés y ansiedad y a problemas de salud mental.

¿Cómo se puede liberar del poder de la deuda?

Para liberarse del poder de la deuda, es importante tomar control de la situación financiera y crear un plan para pagar la deuda. Esto puede incluir reducir gastos, aumentar la ingresos y negociar con los acreedores. También es importante reducir el estrés y la ansiedad que se sienten al tener una deuda, mediante técnicas de gestión del estrés y relajación. Además, es fundamental reconocer que la deuda no es una parte permanente de la vida y que es posible liberarse de ella con tiempo y esfuerzo. Al liberarse del poder de la deuda, se puede recuperar la libertad financiera y vivir una vida más segura y estable.

7 factores desencadenantes del gasto que matan tu presupuesto

7 factores desencadenantes del gasto que matan tu presupuesto Revisión del Go Shanghai Pass: ¿Vale la pena?

Revisión del Go Shanghai Pass: ¿Vale la pena?