Aumenta tus ahorros fácilmente: revisión de dígitos

Aunque ahorramos dinero cada mes, a menudo nos damos cuenta de que nuestros ahorros no crecen tan rápido como deseamos. Esto se debe a que, a veces, no prestamos atención a los pequeños detalles que pueden marcar la diferencia. Sin embargo, con algunos pequeños ajustes y una revisión detallada de nuestros dígitos, podemos aumentar nuestros ahorros de manera significativa. En este artículo, te mostraremos cómo hacerlo de manera sencilla y efectiva, sin necesidad de hacer cambios drásticos en tu estilo de vida. ¡Descubre cómo revisar tus dígitos puede ser la clave para alcanzar tus objetivos financieros!

Aumenta tus ahorros fácilmente: revisión de dígitos

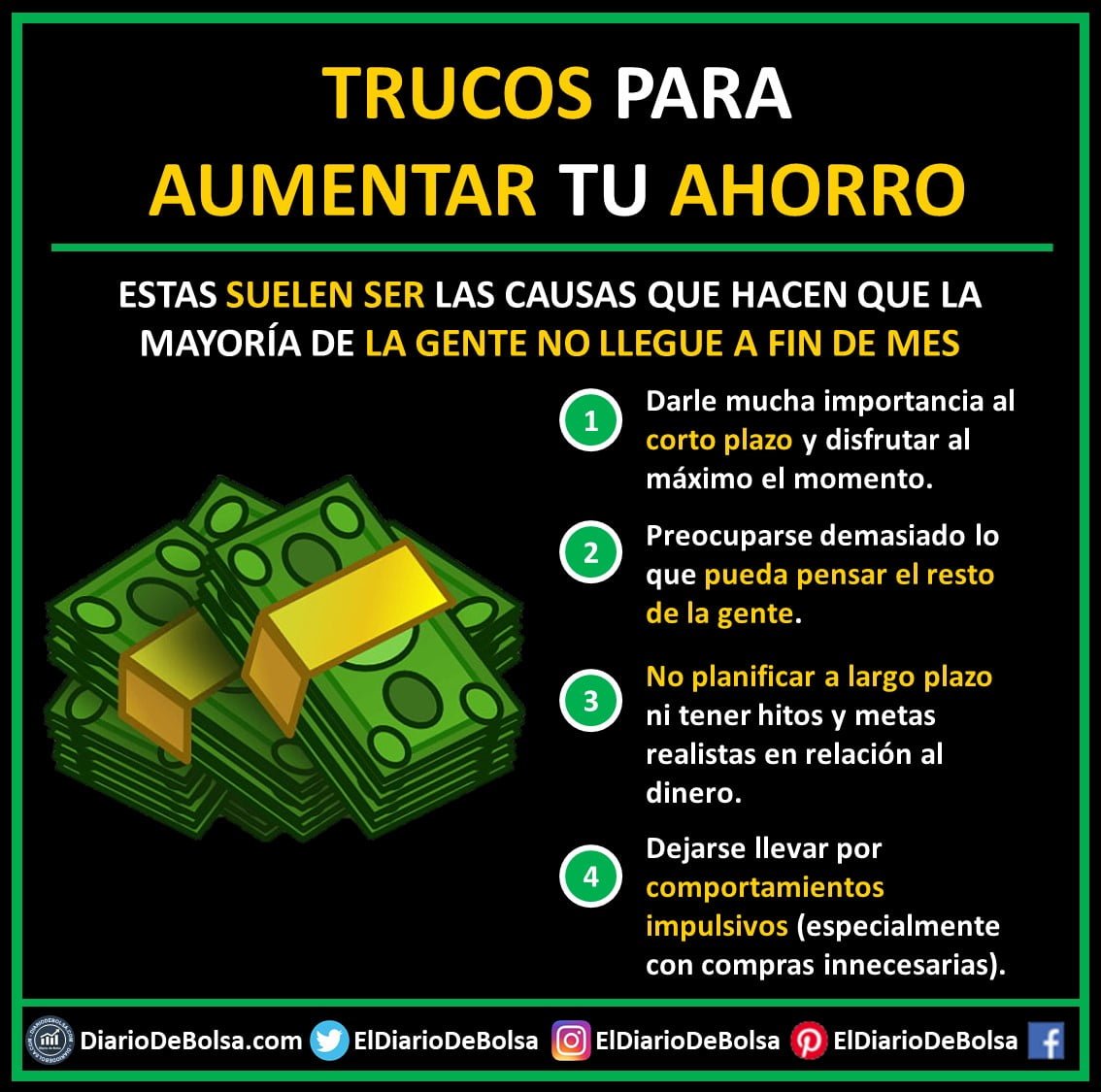

Aumentar tus ahorros puede parecer un desafío difícil, pero con una revisión detallada de tus dígitos, puedes identificar áreas donde puedes reducir gastos y aumentar tu dinero ahorrado. La clave es ser consciente de tus hábitos de gasto y encontrar formas de reducirlos sin sacrificar tu calidad de vida.

Identifica tus gastos innecesarios

Uno de los primeros pasos para aumentar tus ahorros es identificar tus gastos innecesarios. Revisa tus extractos de tarjeta de crédito y cuenta bancaria para ver dónde estás gastando dinero sin necesidad. Puedes sorprenderte al ver cuánto dinero estás gastando en cosas que no necesitas. Crea un presupuesto para ayudarte a tracking tus gastos y encontrar áreas donde puedes reducir.

Establece metas de ahorro

Para aumentar tus ahorros, debes establecer metas claras y alcanzables. Define cuánto dinero quieres ahorrar cada mes y cómo lo vas a lograr. Puedes establecer metas a corto o largo plazo, dependiendo de tus necesidades y objetivos. Crea un plan de acción para alcanzar tus metas de ahorro y monitorea tu progreso regularmente.

Automatiza tus ahorros

Una de las formas más fáciles de aumentar tus ahorros es automatizarlos. Configura transferencias automáticas desde tu cuenta corriente a tu cuenta de ahorro. De esta forma, no tendrás que preocuparte por recordar ahorrar cada mes. Establece un día específico para hacer las transferencias, como el día de pago de tu sueldo.

Evita gastos impulsivos

Los gastos impulsivos pueden arruinar tus planes de ahorro. Establece un sistema de espera antes de hacer compras importantes. Pregúntate si realmente necesitas lo que estás a punto de comprar. Busca alternativas más baratas para las cosas que necesitas.

Invierte tus ahorros

Una vez que hayas aumentado tus ahorros, es hora de invertirlos. Investiga diferentes opciones de inversión, como fondos mutuos, acciones o cuentas de ahorro de alta rentabilidad. Define tus objetivos de inversión y elige una opción que se adapte a tus necesidades y riesgo.

| Tipo de gasto | Promedio de gasto mensual | Formas de reducir |

|---|---|---|

| Comida fuera | $500 | Cocinar en casa, llevar lunch al trabajo, buscar ofertas y descuentos |

| Entretenimiento | $200 | Buscar actividades gratuitas, suscribirse a servicios de streaming, invitar amigos a casa |

| Ropa y accesorios | $300 | Comprar en tiendas de segunda mano, buscar ofertas y descuentos, invertir en piezas clásicas |

¿Cómo puedo aumentar mis ahorros?

Para aumentar tus ahorros, es importante implementar estrategias efectivas que te permitan administrar tus finanzas de manera eficiente. A continuación, se presentan algunos consejos prácticos para aumentar tus ahorros:

Establece metas y objetivos

Es fundamental determinar tus objetivos financieros, tanto a corto como a largo plazo. Esto te permitirá enfocarte en alcanzar metas específicas, como ahorrar para una casa, un auto o una educación. Para establecer metas efectivas, debes hacer lo siguiente:

- Define tus objetivos: Identifica lo que deseas lograr y establece metas específicas, medibles, alcanzables, relevantes y con un plazo determinado (SMART).

- Establece un cronograma: Crea un calendario para alcanzar tus objetivos, incluyendo fechas límite y plazos para revisar tus progresos.

- Ajusta tus gastos: Identifica áreas donde puedas reducir gastos para ahorrar más y alcanzar tus objetivos.

Crear un presupuesto

Un presupuesto es una herramienta fundamental para administrar tus finanzas y aumentar tus ahorros. Debes hacer lo siguiente:

- Registra tus ingresos: Anota todos tus ingresos, incluyendo sueldos, bonificaciones y cualquier otra fuente de ingresos.

- Clasifica tus gastos: Divide tus gastos en categorías, como vivienda, alimentación, transporte, entretenimiento, etc.

- Asigna prioridades: Establece prioridades para tus gastos, asignando más fondos a las categorías más importantes.

Reduce gastos innecesarios

Reducir gastos innecesarios es una forma efectiva de aumentar tus ahorros. Debes hacer lo siguiente:

- Identifica gastos innecesarios: Analiza tus gastos y elimina aquellos que no son esenciales, como compras impulsivas o suscripciones innecesarias.

- Encuentra alternativas: Busca alternativas más asequibles para satisfacer tus necesidades, como cocinar en casa en lugar de comer fuera.

- Aprovecha ofertas y descuentos: Aprovecha ofertas y descuentos en productos y servicios que necesitas, como ropa o servicios de telecomunicaciones.

Invierte tus ahorros

Invertir tus ahorros es una forma de hacer que tu dinero crezca con el tiempo. Debes hacer lo siguiente:

- Investiga opciones de inversión: Investiga opciones de inversión, como cuentas de ahorro, bonos, acciones o fondos mutuos.

- Establece un plan de inversión: Crea un plan de inversión que se adapte a tus objetivos y riesgo financiero.

- Invierte regularmente: Invierte una cantidad fija regularmente para aprovechar el efecto compuesto.

Monitorea y ajusta

Monitorear y ajustar tus finanzas es crucial para asegurarte de que estás alcanzando tus objetivos y aumentando tus ahorros. Debes hacer lo siguiente:

- Revisa tus finanzas: Revisa tus finanzas regularmente para asegurarte de que estás en el camino correcto.

- Ajusta tu presupuesto: Ajusta tu presupuesto según sea necesario, para asegurarte de que estás ahorrando lo suficiente.

- Celebra tus logros: Celebra tus logros y ajusta tus estrategias para mantener el momentum.

¿Qué banco respalda a Revolut?

Revolut, una plataforma de pagos y servicios financieros, no es un banco en sí mismo, sino que utiliza la infraestructura de varios bancos para ofrecer sus servicios. En Europa, Revolut utiliza la infraestructura del Banco LHV de Estonia para almacenar los fondos de los clientes y emitir tarjetas de débito. En el Reino Unido, Revolut utiliza la infraestructura del Banco Barclays para ofrecer servicios de pago y almacenamiento de fondos.

¿Por qué Revolut no es un banco?

Revolut no es un banco tradicional porque no tiene una licencia bancaria propia. En su lugar, utiliza la infraestructura de bancos establecidos para ofrecer servicios financieros a sus clientes. Esto significa que Revolut no puede aceptar depósitos, otorgar préstamos o ofrecer servicios de inversión como un banco tradicional.

¿Cuál es el papel del Banco LHV en Revolut?

El Banco LHV de Estonia es el principal socio bancario de Revolut en Europa. El banco estonia es responsable de almacenar los fondos de los clientes de Revolut y de emitir tarjetas de débito en nombre de Revolut. El Banco LHV también proporciona servicios de pago y de gestión de riesgos a Revolut.

¿Cuál es el papel del Banco Barclays en Revolut?

En el Reino Unido, Revolut utiliza la infraestructura del Banco Barclays para ofrecer servicios de pago y almacenamiento de fondos. El Banco Barclays es responsable de mantener la cuenta de Revolut en el Reino Unido y de procesar los pagos de los clientes de Revolut.

¿Qué pasa con la seguridad de los fondos de los clientes?

Los fondos de los clientes de Revolut están asegurados hasta un máximo de 100.000 euros por cuenta, según las normas de la Unión Europea sobre garantía de depósitos. Esto significa que, en caso de que Revolut o su socio bancario experimenten dificultades financieras, los clientes pueden recuperar sus fondos hasta el límite garantizado.

¿Qué otros bancos trabajan con Revolut?

Además del Banco LHV y del Banco Barclays, Revolut también trabaja con otros bancos y proveedores de servicios financieros en diferentes regiones. Por ejemplo, en Australia, Revolut utiliza la infraestructura del Banco Nacional de Australia para ofrecer servicios de pago y almacenamiento de fondos. En los Estados Unidos, Revolut utiliza la infraestructura del Banco Metropolitan Commercial Bank para ofrecer servicios de pago y almacenamiento de fondos.

¿Qué es el 50 30 20?

El 50 30 20 es una regla de oro para distribuir el ingreso personal de manera efectiva y alcanzar la estabilidad financiera. Esta regla sugiere que el 50% del ingreso se debe destinar a gastos necesarios, el 30% a gastos discretos y el 20% a ahorros e inversiones.

Definición y objetivos del 50 30 20

El 50 30 20 es una guía práctica para administrar el ingreso personal de manera racional y alcanzar la independencia financiera. Su objetivo es distribuir el ingreso de manera que se cubran las necesidades básicas, se disfrute de una vida confortable y se ahorre e invierta para el futuro.

El 50% para gastos necesarios

El 50% del ingreso se debe destinar a gastos necesarios, como:

- Alquiler o hipoteca: pago de la vivienda principal.

- Alimentos: comida, bebida y otros productos esenciales.

- Servicios básicos: agua, electricidad, gas, internet, etc.

- Transporte: pago de un vehículo, seguro, gasolina, etc.

- Deudas: pago de deudas, como tarjetas de crédito, préstamos personales, etc.

El 30% para gastos discretos

El 30% del ingreso se puede destinar a gastos discretos, como:

- Ocio y entretenimiento: cine, viajes, restaurante, etc.

- Ropa y accesorios: ropa, zapatos, joyas, etc.

- Hobbies: actividades y objetos relacionados con hobbies y pasatiempos.

- Viajes: viajes nacionales o internacionales para vacaciones o negocios.

- Regalos: regalos para amigos y familiares.

El 20% para ahorros e inversiones

El 20% del ingreso se debe destinar a ahorros e inversiones, como:

- Ahorro de emergencia: ahorro para imprevistos y gastos inesperados.

- Inversiones: inversiones en acciones, bonos, fondos mutuos, etc.

- Plan de jubilación: ahorro para la jubilación o retiro.

- Educación financiera: cursos, libros o asesoramiento financiero.

- Otras metas financieras: ahorro para metas específicas, como comprar una casa o un coche.

Ventajas del 50 30 20

El 50 30 20 ofrece varias ventajas, como:

- Estabilidad financiera: permite cubrir las necesidades básicas y disfrutar de una vida confortable.

- Ahorro e inversión: fomenta el ahorro e inversión para el futuro.

- Disciplina financiera: ayuda a desarrollar una disciplina financiera y a evitar deudas.

- Flexibilidad: se puede adaptar a las circunstancias personales y financieras.

- Paz mental: reduce el estrés financiero y proporciona una mayor paz mental.

¿Qué interés paga la Caixa a plazo fijo?

La Caixa es una entidad bancaria española que ofrece productos de ahorro y inversión, entre ellos, los depósitos a plazo fijo. El interés que paga la Caixa a plazo fijo varía según el plazo y la cantidad depositada. A continuación, se presentan las condiciones actuales de los depósitos a plazo fijo de la Caixa:

Tipos de depósitos a plazo fijo de la Caixa

La Caixa ofrece diferentes tipos de depósitos a plazo fijo, cada uno con sus propias condiciones y beneficios. Algunos de los tipos de depósitos a plazo fijo que ofrece la Caixa son:

- Depósito a plazo fijo clásico: es el depósito más tradicional, con un plazo fijo y una tasa de interés fija.

- Depósito a plazo fijo con prima: ofrece una prima adicional por la cantidad depositada.

- Depósito a plazo fijo con intereses opciones: permite elegir entre diferentes opciones de intereses.

Tasas de interés de la Caixa a plazo fijo

Las tasas de interés de la Caixa a plazo fijo varían según el plazo y la cantidad depositada. A continuación, se presentan las tasas de interés actuales de la Caixa:

- Plazo de 1 mes: 0,05% TAE (tasa anual equivalente).

- Plazo de 3 meses: 0,10% TAE.

- Plazo de 6 meses: 0,20% TAE.

- Plazo de 1 año: 0,50% TAE.

- Plazo de 2 años: 0,80% TAE.

- Plazo de 3 años: 1,00% TAE.

Condiciones para abrir un depósito a plazo fijo en la Caixa

Para abrir un depósito a plazo fijo en la Caixa, es necesario cumplir con ciertas condiciones, como:

- Ser mayor de 18 años.

- Tener la nacionalidad española o residir en España.

- Abrir una cuenta corriente en la Caixa.

Ventajas de los depósitos a plazo fijo de la Caixa

Los depósitos a plazo fijo de la Caixa ofrecen varias ventajas, como:

- Seguridad: los depósitos a plazo fijo están garantizados hasta 100.000 euros por la garantía de depósitos.

- Rentabilidad: ofrecen una rentabilidad fija y segura.

- Liquidez: permiten acceder a la cantidad depositada al final del plazo.

Cómo abrir un depósito a plazo fijo en la Caixa

Para abrir un depósito a plazo fijo en la Caixa, es necesario seguir los siguientes pasos:

- Acudir a una sucursal de la Caixa.

- Llenar el formulario de solicitud.

- Firmar el contrato.

- Realizar el depósito inicial.

Mas informacion

¿Qué es Revisión de Dígitos y cómo puede ayudarme a aumentar mis ahorros?

Revisión de Dígitos es una herramienta en línea que te permite revisar y optimizar tus gastos y ahorros de manera sencilla y eficiente. Al utilizar esta herramienta, podrás identificar áreas de mejora en tu presupuesto y reducir gastos innecesarios, lo que te permitirá aumentar tus ahorros de manera significativa. Con Revisión de Dígitos, podrás tener una visión clara de tus finanzas y tomar decisiones informadas para mejorar tu situación económica.

¿Cómo funciona Revisión de Dígitos y qué tipo de información necesito proporcionar?

Revisión de Dígitos funciona analizando tus registros de gastos y movimientos bancarios para identificar patrones y tendencias en tus hábitos de gasto. Para utilizar esta herramienta, deberás proporcionar información básica sobre tus ingresos y gastos, como tus ingresos mensuales, gastos fijos, gastos variables y ahorros actuales. No se requiere información confidencial o sensible, y tu privacidad estará siempre protegida. Una vez que hayas proporcionado la información necesaria, Revisión de Dígitos te brindará un análisis detallado de tus finanzas y te ofrecerá recomendaciones personalizadas para mejorar tus ahorros.

¿Es seguro utilizar Revisión de Dígitos y cómo se protege mi información?

Sí, utilizar Revisión de Dígitos es completamente seguro. Nuestra herramienta utiliza tecnologías de seguridad avanzadas, como cifrados de datos y autenticación de doble factor, para proteger tu información y garantizar que solo tú tienes acceso a ella. Además, nous no compartimos tu información con terceros y nos comprometemos a mantener tu privacidad intacta. Nuestra prioridad es brindarte una experiencia segura y confiable, para que puedas concentrarte en aumentar tus ahorros sin preocuparte por la seguridad de tus datos.

¿Cuánto tiempo tarda en ver los resultados y empezar a aumentar mis ahorros?

El tiempo que tardas en ver los resultados de Revisión de Dígitos depende de varios factores, como la complejidad de tus finanzas y la frecuencia con la que actualices tus registros de gastos. En general, podrás empezar a ver resultados significativos en un plazo de 2-3 semanas, una vez que hayas proporcionado la información necesaria y hayas comenzado a implementar las recomendaciones de Revisión de Dígitos. Sin embargo, es importante recordar que aumentar tus ahorros es un proceso que requiere tiempo y esfuerzo. Con Revisión de Dígitos, podrás monitorear tu progreso y ajustar tus estrategias según sea necesario, lo que te permitirá alcanzar tus objetivos de ahorro de manera más eficiente.