Tipos de Finanzas: Conoce las Diferentes Especialidades del Sector

En el dinámico panorama financiero actual, la especialización ha proliferado, dando lugar a una amplia gama de tipos de finanzas. Cada especialidad ofrece su propio conjunto de oportunidades y desafíos, y dominar las diferencias entre ellas es crucial para quienes buscan navegar con éxito en el sector financiero. Este artículo explorará los tipos más comunes de finanzas, destacando sus funciones, roles y vías profesionales únicas. Desde las finanzas corporativas hasta la gestión de activos y la banca de inversión, los lectores obtendrán una visión integral de las distintas especialidades que componen el vasto mundo de las finanzas.

Explorando el Mundo de las Finanzas: Especialidades que Dan Forma al Sector

Finanzas Corporativas: Gestionando el Corazón de las Empresas

Las finanzas corporativas se centran en la gestión financiera de las empresas. Su objetivo principal es optimizar la toma de decisiones financieras para maximizar el valor para los accionistas. Algunas de las áreas clave incluyen:

- Análisis financiero: Evaluar la situación financiera de la empresa, incluyendo sus estados financieros, ratios y tendencias.

- Planificación financiera: Desarrollar estrategias a largo plazo para la gestión de los recursos financieros, incluyendo la inversión, financiación y gestión del capital de trabajo.

- Gestión de riesgos: Identificar, evaluar y mitigar los riesgos financieros que enfrentan las empresas, como los riesgos de mercado, crédito y operativos.

- Gestión de tesorería: Administrar los flujos de efectivo de la empresa, incluyendo la gestión de las cuentas por cobrar y por pagar, así como la inversión de excedentes de efectivo.

Finanzas Públicas: El Motor Económico del Estado

Las finanzas públicas se ocupan de la gestión de los recursos financieros del Estado. Su objetivo principal es garantizar la sostenibilidad de las finanzas públicas, financiando los servicios públicos y promoviendo el desarrollo económico. Algunas de las áreas clave incluyen:

- Presupuesto público: Planificar y ejecutar el presupuesto del Estado, estableciendo prioridades de gasto e ingresos.

- Gestión de la deuda pública: Administrar la deuda del Estado, incluyendo la emisión y amortización de deuda.

- Política fiscal: Utilizar los impuestos y el gasto público para influir en la economía, promoviendo el crecimiento económico y la equidad social.

- Gestión de los activos públicos: Administrar los activos del Estado, como las infraestructuras, las empresas públicas y las reservas naturales.

Mercados Financieros: El Flujo Vital de la Economía

Los mercados financieros son plataformas donde se intercambian instrumentos financieros, como acciones, bonos, divisas y derivados. Su función principal es facilitar la asignación de recursos financieros, conectando a los demandantes y oferentes de capital. Algunas de las áreas clave incluyen:

- Análisis de mercados: Estudiar las tendencias del mercado, los factores que influyen en los precios de los activos y las estrategias de inversión.

- Gestión de carteras: Administrar y optimizar las inversiones de los clientes, buscando rentabilidad y minimizando el riesgo.

- Comercio de valores: Ejecutar transacciones de compra y venta de valores en los mercados financieros.

- Gestión de riesgos financieros: Identificar y mitigar los riesgos asociados a las inversiones en los mercados financieros.

Finanzas Personales: Tomando el Control de tus Recursos

Las finanzas personales se ocupan de la gestión de los recursos financieros de los individuos. Su objetivo principal es ayudar a las personas a alcanzar sus objetivos financieros, incluyendo la compra de una casa, la educación de los hijos y la jubilación. Algunas de las áreas clave incluyen:

- Presupuesto personal: Planificar y controlar los gastos e ingresos para lograr un equilibrio financiero.

- Ahorro e inversión: Desarrollar estrategias para ahorrar e invertir dinero, buscando rentabilidad y seguridad.

- Gestión de deudas: Controlar y minimizar las deudas, incluyendo préstamos personales, tarjetas de crédito y deudas de consumo.

- Planificación financiera: Desarrollar planes financieros a corto y largo plazo, incluyendo la planificación para la jubilación y la gestión de activos.

Finanzas Internacionales: Conectando Economías a través de Fronteras

Las finanzas internacionales se ocupan de las transacciones financieras que se realizan entre países. Su objetivo principal es facilitar el flujo de capital entre países, promoviendo el comercio internacional y la inversión extranjera. Algunas de las áreas clave incluyen:

- Mercados de divisas: Intercambiar divisas para realizar transacciones comerciales e inversiones internacionales.

- Financiación internacional: Gestionar las transacciones financieras entre empresas e instituciones de diferentes países.

- Inversión extranjera: Invertir en activos en el extranjero, incluyendo acciones, bonos y bienes raíces.

- Gestión de riesgos cambiarios: Minimizar los riesgos asociados a las fluctuaciones de las tasas de cambio.

https://youtube.com/watch?v=%3Flocale%3Dms_MY

¿Cuáles son los 4 tipos de finanzas?

Finanzas Personales

Las finanzas personales se enfocan en la gestión del dinero de un individuo o una familia. Esto incluye:

- Presupuesto y planificación financiera: Controlar los ingresos y gastos, establecer metas financieras y crear un plan para alcanzarlas.

- Ahorro e inversión: Planificar para el futuro, ahorrar para emergencias, educación, jubilación e invertir en diferentes activos como acciones, bonos, bienes raíces o fondos mutuos.

- Gestión de deudas: Controlar las deudas, pagarlas a tiempo y evitar endeudarse excesivamente.

- Protección financiera: Tener seguros adecuados para protegerse contra riesgos como accidentes, enfermedades, robo o daños a la propiedad.

Finanzas Corporativas

Las finanzas corporativas se centran en las decisiones financieras que toman las empresas para maximizar su valor. Abarca:

- Gestión de capital: Decidir cómo financiar las operaciones de la empresa, incluyendo la obtención de préstamos, la emisión de acciones y la gestión del capital de trabajo.

- Análisis de inversiones: Evaluar la rentabilidad de proyectos de inversión y tomar decisiones sobre qué proyectos emprender o no.

- Gestión de riesgos: Identificar y mitigar los riesgos financieros a los que se enfrenta la empresa, como la fluctuación de los tipos de interés o el riesgo de incumplimiento de las deudas.

- Dividendo y distribución de beneficios: Decidir cómo repartir los beneficios de la empresa entre los accionistas.

Finanzas Públicas

Las finanzas públicas se centran en la gestión de los ingresos y gastos del gobierno. Esto implica:

- Recaudación de impuestos: Determinar qué impuestos se cobrarán, a quién se aplicarán y cuánto se cobrará.

- Gasto público: Decidir cómo se utilizará el dinero recaudado a través de los impuestos, incluyendo la financiación de servicios públicos, educación, salud, infraestructura y defensa.

- Déficit y deuda pública: Controlar el déficit público y la deuda pública, buscando el equilibrio entre la financiación de los gastos públicos y la sostenibilidad financiera del gobierno.

- Política fiscal: Utilizar los impuestos y el gasto público para influir en la economía, como estimular el crecimiento económico o controlar la inflación.

Finanzas Internacionales

Las finanzas internacionales se enfocan en las transacciones financieras que se realizan entre países. Incluye:

- Intercambio de divisas: Convertir una moneda a otra, lo cual es esencial para las empresas que operan en diferentes países.

- Inversión extranjera: Invertir en empresas o activos en otros países, incluyendo inversiones directas y de cartera.

- Financiación internacional: Obtener préstamos o financiarse en mercados internacionales, como el mercado de bonos internacionales o los préstamos bancarios internacionales.

- Gestión de riesgos internacionales: Gestionar los riesgos financieros asociados a las transacciones internacionales, como el riesgo de tipo de cambio o el riesgo político.

Finanzas del Comportamiento

Las finanzas del comportamiento estudian cómo los factores psicológicos influyen en las decisiones financieras de los individuos y las empresas. Esto incluye:

- Sesgos cognitivos: Identificar sesgos comunes en el razonamiento financiero, como el exceso de confianza, la aversión a la pérdida o el efecto de encuadre.

- Emociones: Comprender cómo las emociones, como el miedo o la euforia, pueden afectar las decisiones de inversión.

- Toma de decisiones: Analizar cómo los individuos y las empresas toman decisiones financieras en situaciones de incertidumbre.

- Aplicación de estrategias: Desarrollar estrategias para ayudar a las personas a superar los sesgos cognitivos y tomar mejores decisiones financieras.

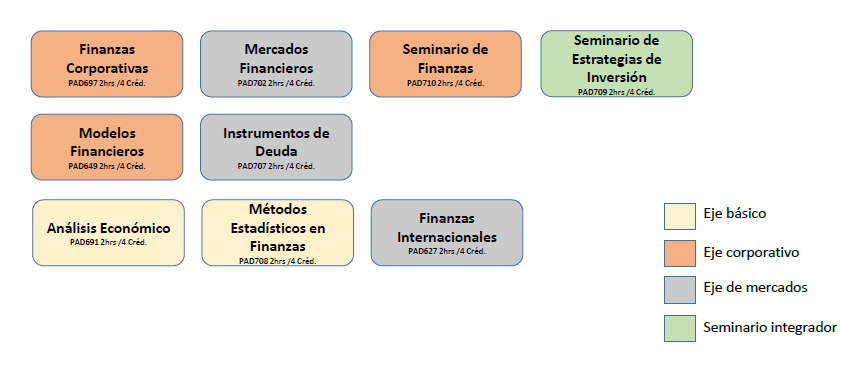

¿Cuáles son las especialidades de finanzas?

Especialidades en Finanzas Corporativas

Esta área se enfoca en la gestión financiera de las empresas. Los profesionales de finanzas corporativas se encargan de:

- Análisis financiero: Evaluar la salud financiera de la empresa, analizar sus estados financieros y proyectar su desempeño futuro.

- Planificación financiera: Desarrollar estrategias para optimizar el uso de los recursos financieros, incluyendo la gestión de capital, la inversión y la financiación.

- Gestión de riesgos: Identificar, evaluar y mitigar los riesgos financieros que pueden afectar a la empresa.

- Toma de decisiones de inversión: Evaluar y seleccionar proyectos de inversión, incluyendo la adquisición de activos, la expansión del negocio o la diversificación.

- Gestión de tesorería: Administrar el flujo de caja de la empresa, optimizar los pagos y cobros, y gestionar las relaciones con los bancos.

Especialidades en Finanzas Públicas

Se centra en la gestión financiera del sector público. Los profesionales en esta área trabajan con gobiernos, organismos internacionales y entidades públicas, y se dedican a:

- Presupuesto público: Elaborar y administrar el presupuesto del gobierno, incluyendo la asignación de recursos a diferentes programas y servicios públicos.

- Gestión de deuda pública: Administrar la deuda del gobierno, incluyendo la emisión de bonos y la gestión de los pagos de intereses.

- Política fiscal: Asesorar en la definición de políticas fiscales para alcanzar objetivos económicos y sociales, como la reducción de la pobreza o el crecimiento económico.

- Gestión de activos públicos: Administrar los activos del gobierno, incluyendo la infraestructura, los bienes raíces y las empresas públicas.

- Política monetaria: Asesorar en la definición de la política monetaria, incluyendo la tasa de interés y la oferta monetaria.

Especialidades en Finanzas Personales

Se enfoca en la gestión financiera de las personas. Los profesionales de finanzas personales ayudan a:

- Planificación financiera personal: Desarrollar planes financieros para alcanzar objetivos como la compra de una casa, la educación de los hijos o la jubilación.

- Gestión de inversiones: Asesorar en la selección de inversiones para alcanzar objetivos financieros, incluyendo acciones, bonos, fondos de inversión y bienes raíces.

- Gestión de deuda: Administrar las deudas personales, incluyendo préstamos, tarjetas de crédito y otras obligaciones financieras.

- Planificación patrimonial: Asesorar en la planificación del patrimonio, incluyendo la gestión de herencias y la planificación fiscal.

- Seguro: Asesorar en la selección de seguros para proteger el patrimonio y los ingresos, incluyendo seguros de vida, de salud y de vivienda.

Especialidades en Mercados Financieros

Esta área se centra en el funcionamiento de los mercados financieros. Los profesionales de los mercados financieros trabajan en:

- Análisis de mercado: Estudiar el comportamiento de los mercados financieros, incluyendo las acciones, los bonos, las divisas y las materias primas.

- Gestión de cartera: Administrar las inversiones de clientes, incluyendo la selección de activos y la gestión de riesgos.

- Operaciones de mercado: Ejecutar operaciones de compra y venta de activos financieros, incluyendo acciones, bonos y divisas.

- Comercio electrónico: Desarrollar y gestionar plataformas de comercio electrónico para la compra y venta de activos financieros.

- Análisis técnico: Utilizar herramientas de análisis técnico para identificar tendencias y oportunidades de inversión en los mercados financieros.

Especialidades en Finanzas Internacionales

Se enfoca en la gestión financiera de las operaciones internacionales. Los profesionales de finanzas internacionales trabajan en:

- Gestión de riesgos cambiarios: Administrar los riesgos asociados a las fluctuaciones de las tasas de cambio.

- Financiación internacional: Obtener financiación en mercados internacionales para empresas y gobiernos.

- Inversiones internacionales: Realizar inversiones en mercados financieros internacionales.

- Fusiones y adquisiciones: Asesorar en la realización de fusiones y adquisiciones entre empresas de diferentes países.

- Gestión de activos internacionales: Administrar activos en diferentes países, incluyendo inversiones en acciones, bonos y bienes raíces.

¿Cuáles son las 3 ramas de las finanzas?

Finanzas Públicas

Las finanzas públicas se centran en el manejo de los recursos financieros del estado. Abarcan la gestión de los ingresos públicos (impuestos, tasas, etc.), el gasto público (servicios públicos, inversiones, etc.) y la deuda pública.

- Planificación y elaboración del presupuesto público: Determinar las prioridades de gasto del estado y asignar los recursos disponibles de forma eficiente.

- Recopilación y administración de ingresos públicos: Diseñar e implementar sistemas tributarios justos y eficientes para obtener los recursos necesarios para financiar el gasto público.

- Gestión de la deuda pública: Controlar el endeudamiento del estado y asegurar su sostenibilidad a largo plazo.

Finanzas Corporativas

Las finanzas corporativas se enfocan en las decisiones financieras que toman las empresas para maximizar su valor. Abarcan la gestión de capital, la financiación, las inversiones, los dividendos y la estructura de capital.

- Análisis financiero: Evaluar la situación financiera de la empresa y tomar decisiones basadas en datos y análisis.

- Planificación financiera: Establecer objetivos financieros a largo plazo y desarrollar estrategias para alcanzarlos.

- Gestión de riesgos financieros: Identificar y gestionar los riesgos financieros que enfrenta la empresa.

Finanzas Personales

Las finanzas personales se ocupan de la gestión del dinero de los individuos. Abarcan la planificación financiera, el presupuesto, el ahorro, la inversión, el crédito y la gestión de deudas.

- Planificación financiera personal: Definir metas financieras a corto, mediano y largo plazo y crear un plan para alcanzarlas.

- Gestión del presupuesto: Controlar los ingresos y gastos para optimizar el uso del dinero disponible.

- Ahorro e inversión: Establecer estrategias para ahorrar dinero y realizar inversiones para generar riqueza a futuro.

Finanzas Internacionales

Las finanzas internacionales se centran en los movimientos de capital y dinero entre países. Abarcan el comercio internacional, las inversiones extranjeras, el cambio de divisas y la gestión de riesgos internacionales.

- Comercio internacional: Gestionar las operaciones comerciales entre empresas de diferentes países, incluyendo la financiación de las transacciones.

- Inversiones extranjeras: Realizar inversiones en activos financieros o empresas de otros países.

- Gestión de riesgos internacionales: Controlar los riesgos asociados a las fluctuaciones del tipo de cambio, la inestabilidad política y otros factores externos.

Finanzas del comportamiento

Las finanzas del comportamiento estudian el impacto de la psicología y la sociología en las decisiones financieras de los individuos y las empresas. Analiza cómo los sesgos cognitivos, las emociones y las normas sociales pueden influir en el comportamiento financiero.

- Sesgos cognitivos: Identificar y analizar cómo los sesgos cognitivos, como el exceso de confianza o la aversión al riesgo, afectan las decisiones financieras.

- Emociones: Estudiar cómo las emociones, como el miedo o la codicia, pueden influir en las decisiones financieras.

- Normas sociales: Analizar cómo las normas sociales y las presiones grupales pueden influir en el comportamiento financiero.

¿Cómo se clasifican las finanzas?

Clasificación de las Finanzas

Las finanzas se pueden clasificar de diversas maneras, dependiendo del enfoque que se adopte. Una de las formas más comunes es categorizarlas en función de su ámbito de aplicación:

Finanzas Personales

Se ocupan de la gestión del dinero de un individuo o una familia. Abarca aspectos como:

- Presupuesto personal: Controlar ingresos y gastos para asegurar la solvencia económica.

- Ahorro e inversión: Planificar el futuro financiero mediante la creación de un fondo de emergencia, la inversión en activos financieros o bienes raíces.

- Gestión de deudas: Controlar y minimizar el endeudamiento, buscando alternativas para saldar las obligaciones financieras.

- Planificación de la jubilación: Determinar las necesidades financieras para la etapa post-laboral y diseñar un plan de ahorro adecuado.

Finanzas Corporativas

Se enfocan en la gestión de los recursos financieros de una empresa. Su objetivo es maximizar el valor de la misma a través de:

- Administración del capital: Optimizar la utilización de recursos propios y ajenos para financiar proyectos.

- Gestión de la tesorería: Controlar la liquidez de la empresa, asegurando el flujo de caja necesario para su funcionamiento.

- Análisis de inversiones: Evaluar proyectos de inversión para determinar su rentabilidad y viabilidad.

- Gestión del riesgo financiero: Identificar, analizar y mitigar los riesgos que pueden afectar el rendimiento financiero de la empresa.

Finanzas Públicas

Se centran en la gestión del dinero de un gobierno o entidad pública. Incluyen aspectos como:

- Recaudación de impuestos: Establecer sistemas de recaudación eficiente para financiar el gasto público.

- Gestión del presupuesto público: Planificar y controlar el gasto público para garantizar la sostenibilidad financiera del Estado.

- Política fiscal: Utilizar los instrumentos fiscales (impuestos, gastos) para influir en la economía y alcanzar objetivos sociales.

- Deuda pública: Administrar la deuda del Estado, buscando mantener un nivel de endeudamiento sostenible.

Finanzas Internacionales

Se enfocan en la gestión de las transacciones financieras que se realizan entre diferentes países. Abarca aspectos como:

- Tasa de cambio: Fluctuaciones de valor entre las monedas de diferentes países, influyendo en el comercio internacional.

- Inversión extranjera directa: Flujos de capital que se destinan a inversiones en empresas de otros países.

- Mercados financieros internacionales: Intermediación de recursos financieros entre países a través de mercados bursátiles y de deuda.

- Organismos financieros internacionales: Instituciones como el Banco Mundial o el Fondo Monetario Internacional que regulan y financian proyectos a nivel mundial.

Finanzas del Comportamiento

Se basa en la psicología para comprender cómo las emociones, los sesgos cognitivos y las influencias sociales afectan las decisiones financieras de las personas.

- Aversión al riesgo: Tendencia a evitar riesgos, incluso cuando la recompensa potencial es atractiva.

- Exceso de confianza: Sobrestimar la propia habilidad para tomar decisiones financieras exitosas.

- Efecto de manada: Tendencia a imitar las decisiones de otros, sin un análisis propio.

- Efecto enmarcado: La forma en que se presenta la información puede influir en las preferencias de las personas.

Mas informacion

¿Qué tipos de finanzas existen?

El sector financiero es vasto y complejo, con una amplia gama de especialidades que se enfocan en diferentes áreas. Algunas de las principales ramas de las finanzas incluyen:

- Finanzas corporativas: Se encarga de la gestión financiera de empresas, incluyendo la toma de decisiones de inversión, financiación y gestión de riesgos.

- Finanzas públicas: Se centra en las finanzas del gobierno, incluyendo la recaudación de impuestos, el gasto público y la gestión de la deuda pública.

- Finanzas personales: Se orienta a la gestión financiera de los individuos, incluyendo el presupuesto, el ahorro, la inversión y la planificación de la jubilación.

- Finanzas internacionales: Se encarga de las transacciones financieras transfronterizas, incluyendo los tipos de cambio, las inversiones extranjeras y la gestión de riesgos globales.

- Finanzas cuantitativas: Se basa en modelos matemáticos y estadísticos para analizar datos financieros, desarrollar estrategias de inversión y gestionar riesgos.

- Finanzas de comportamiento: Explora cómo las emociones, los sesgos cognitivos y las decisiones irracionales impactan en el comportamiento financiero de las personas.

- Finanzas sostenibles: Se centra en la integración de criterios ambientales, sociales y de gobernanza (ESG) en las decisiones de inversión.

Esta es solo una muestra de las numerosas especialidades que existen en el sector financiero. Cada una de ellas ofrece oportunidades únicas para profesionales con habilidades y conocimientos específicos.

¿En qué se diferencia la banca de inversión de la gestión de activos?

La banca de inversión y la gestión de activos son dos áreas clave del sector financiero que, aunque relacionadas, tienen funciones y objetivos distintos.

La banca de inversión se centra en ayudar a empresas y gobiernos a obtener financiación. Esto incluye:

- Asesorar en fusiones y adquisiciones.

- Emitir acciones y bonos en los mercados de capitales.

- Proporcionar servicios de préstamo.

- Gestionar riesgos financieros.

Por otro lado, la gestión de activos se encarga de administrar y hacer crecer el capital de inversores. Esto implica:

- Seleccionar y gestionar una cartera de inversiones.

- Analizar riesgos y oportunidades de mercado.

- Proporcionar asesoramiento financiero a inversores.

En esencia, la banca de inversión se enfoca en la creación de mercados financieros, mientras que la gestión de activos se centra en el uso de esos mercados para maximizar los rendimientos de los inversores.

¿Qué tipo de finanzas es adecuado para mí?

La elección de una especialización en finanzas depende de tus intereses, habilidades y objetivos profesionales. Para determinar cuál es la adecuada para ti, considera:

- Tus intereses: ¿Te apasiona la gestión financiera de empresas, el mercado de valores o la inversión socialmente responsable?

- Tus habilidades: ¿Eres analítico, con fuerte capacidad de comunicación, o tienes un perfil más creativo?

- Tus objetivos profesionales: ¿Aspiras a trabajar en una empresa multinacional, en un banco de inversión o a dedicarte a la consultoría financiera?

Investigar las diferentes áreas de las finanzas, hablar con profesionales del sector y realizar prácticas o pasantías te ayudará a obtener una mejor comprensión de tus opciones y a tomar una decisión informada.

¿Qué tipo de educación se necesita para trabajar en finanzas?

Para trabajar en el sector financiero, generalmente se necesita un título universitario en finanzas, administración de empresas o un campo relacionado. Algunos puestos pueden requerir una maestría en administración de empresas (MBA) o un título especializado en finanzas, como una maestría en finanzas (MSF). Además, las certificaciones profesionales, como la CFA (Chartered Financial Analyst) o la CAIA (Chartered Alternative Investment Analyst), pueden mejorar tus posibilidades de empleo y tu capacidad de ingresos.

Es importante destacar que el sector financiero valora la experiencia práctica y la especialización en áreas específicas. Por lo tanto, realizar prácticas o pasantías en empresas financieras, participar en proyectos de investigación y desarrollar habilidades específicas, como análisis financiero, modelado de riesgo y comunicación efectiva, te dará una ventaja competitiva en el mercado laboral.