Tareas en el Área de Finanzas: ¿Qué Se Hace Realmente?

El mundo de las finanzas suele ser percibido como un enigma, un laberinto de números y jerga que desorienta a los no iniciados. Sin embargo, detrás de la fachada impenetrable de trajes y hojas de cálculo, se esconde un mundo de tareas fascinantes y de gran importancia. En este artículo, desentrañaremos el velo de misterio que envuelve el Área de Finanzas, revelando las funciones esenciales que desempeñan sus profesionales.

¿Qué se esconde detrás de las finanzas? Descubriendo las tareas del área

Gestión Financiera: El Timón del Negocio

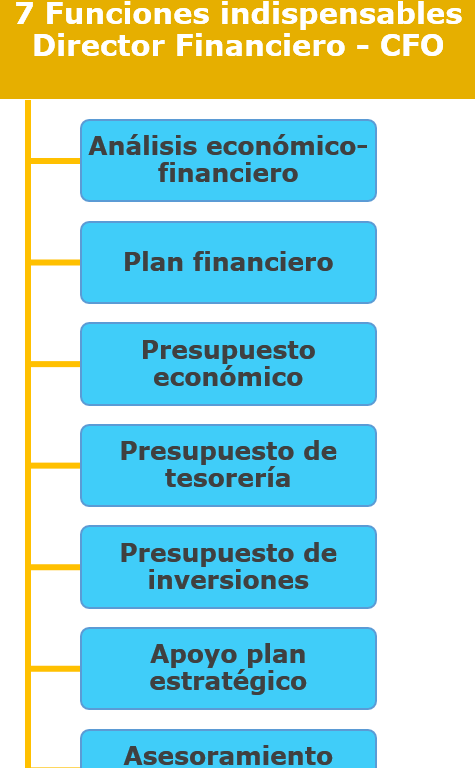

La gestión financiera es el corazón del área, donde se controlan los recursos del negocio. Se trata de planificar, organizar, dirigir y controlar los aspectos financieros para asegurar la salud y el crecimiento de la empresa.

- Planificación financiera: Define las metas financieras y crea estrategias para alcanzarlas. Esto incluye la elaboración de presupuestos, proyecciones de ingresos y gastos, y la gestión de la deuda.

- Análisis financiero: Analiza la información financiera de la empresa para evaluar su desempeño y tomar decisiones estratégicas. Esto implica interpretar estados financieros, analizar ratios financieros, identificar tendencias y detectar áreas de mejora.

- Control financiero: Monitorea la ejecución de los planes financieros y asegura que se cumplan los objetivos. Se trata de controlar los gastos, gestionar el flujo de caja, realizar seguimiento de las inversiones y tomar medidas correctivas cuando sea necesario.

- Gestión de riesgos: Identifica, evalúa y mitiga los riesgos financieros que pueden afectar a la empresa. Esto implica analizar la exposición a la volatilidad del mercado, a cambios en las tasas de interés, a las fluctuaciones de las divisas, entre otros.

Contabilidad: Registrando la Historia Financiera

La contabilidad es el registro sistemático de las transacciones financieras de la empresa. Es un proceso fundamental para mantener un control preciso de los ingresos, gastos, activos y pasivos.

- Registro de transacciones: Captura todas las operaciones financieras de la empresa, desde la compra de insumos hasta la venta de productos o servicios.

- Preparación de estados financieros: Genera los estados financieros básicos de la empresa, como el balance general, el estado de resultados y el estado de flujo de efectivo. Estos documentos reflejan la situación financiera de la empresa en un momento determinado y su desempeño durante un período específico.

- Análisis contable: Examina la información contable para detectar errores, fraudes o irregularidades. También se realiza un análisis de la rentabilidad, la eficiencia y la solvencia de la empresa.

- Cumplimiento de normas contables: Asegurar que la información financiera se presenta de acuerdo con las normas contables vigentes en el país.

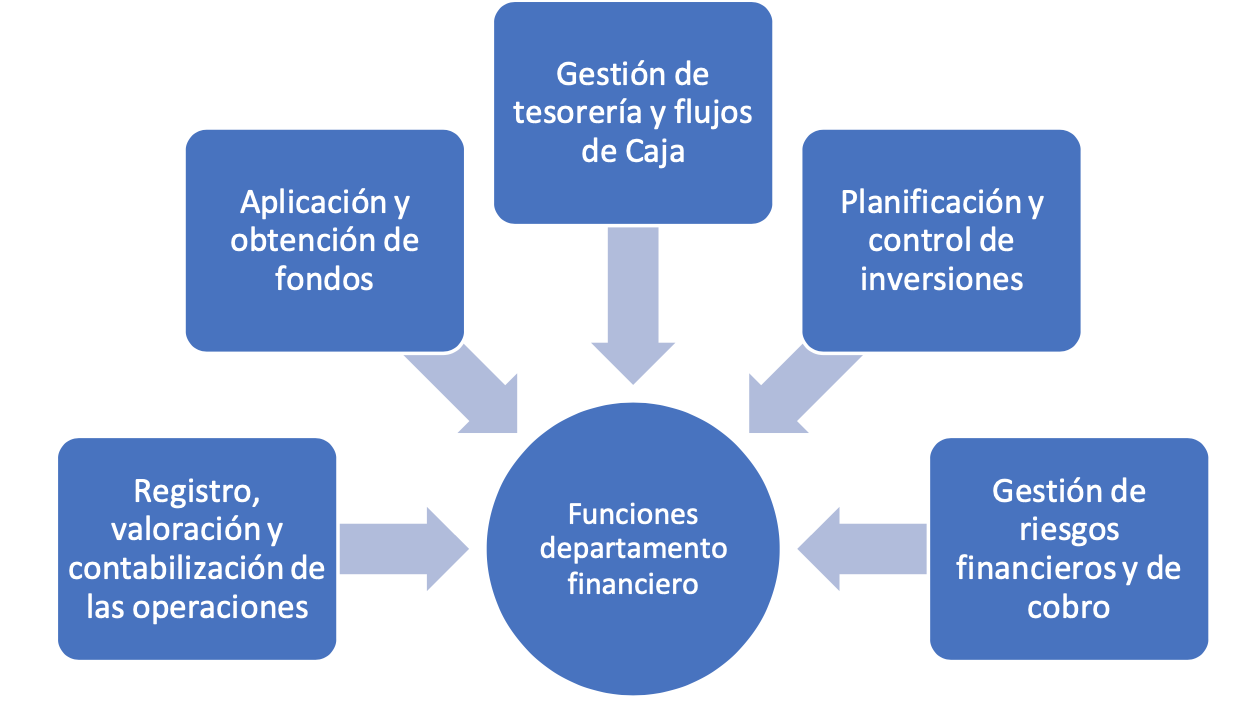

Tesorería: Controlando el Flujo de Efectivo

La tesorería se encarga de administrar los fondos de la empresa, asegurando que se disponga del efectivo necesario para cubrir las obligaciones y financiar las actividades operativas.

- Gestión del flujo de efectivo: Predicción, análisis y control del ingreso y salida de efectivo de la empresa para garantizar la liquidez.

- Inversión de excedentes de efectivo: Buscar oportunidades para invertir el efectivo que no se necesita inmediatamente en activos rentables, como cuentas bancarias de alto rendimiento o instrumentos financieros.

- Financiación: Gestionar las necesidades de financiación de la empresa a través de préstamos, emisión de deuda o capitalización.

- Relaciones con bancos: Negociar con bancos para obtener líneas de crédito, depósitos, transferencias y otros servicios financieros.

Análisis de Inversiones: Explorando Oportunidades

El análisis de inversiones se centra en la evaluación de proyectos de inversión para determinar su viabilidad y rentabilidad.

- Evaluación de proyectos: Analizar la rentabilidad de una inversión utilizando herramientas como el Valor Actual Neto (VAN), la Tasa Interna de Retorno (TIR), el Período de Recuperación de la Inversión (PRI) y el Índice de Rentabilidad (IR).

- Gestión de portafolios: Construir y administrar una cartera de inversiones diversificada para minimizar el riesgo y optimizar los rendimientos.

- Análisis de mercados: Investigar y evaluar las tendencias de los mercados financieros para identificar oportunidades de inversión atractivas.

- Análisis de riesgos: Identificar y evaluar los riesgos asociados a cada inversión para tomar decisiones informadas.

Control Interno: Asegurando la Integridad Financiera

El control interno es un sistema de políticas y procedimientos que buscan garantizar la integridad financiera de la empresa y prevenir errores, fraudes y desperdicios.

- Evaluación de riesgos: Identificar y evaluar los riesgos que pueden afectar a la empresa, incluyendo riesgos financieros, operativos y de cumplimiento.

- Control de acceso a información: Limitar el acceso a la información financiera sensible a personas autorizadas para prevenir el uso indebido de datos.

- Separación de funciones: Asegurar que las personas que realizan diferentes funciones financieras no tengan acceso a la misma información para evitar conflictos de intereses.

- Auditoría interna: Realizar auditorías periódicas para verificar la eficacia de los controles internos y detectar posibles irregularidades.

¿Qué funciones realiza el área de finanzas?

Gestión de Recursos Financieros

El área de finanzas se encarga de administrar los recursos financieros de una empresa. Esto implica:

- Planificar y controlar el presupuesto: Se establece un plan de gastos e ingresos para el periodo financiero, y se monitoriza su cumplimiento.

- Gestionar el flujo de caja: Se asegura de que la empresa tenga suficiente efectivo para cubrir sus obligaciones y financiar sus operaciones.

- Optimizar la inversión de capital: Se evalúan y seleccionan proyectos de inversión que maximicen el retorno financiero.

- Administrar el financiamiento: Se buscan fuentes de financiamiento adecuadas para cubrir las necesidades de la empresa, ya sea a través de préstamos, emisión de bonos o capitalización.

Análisis Financiero

El área de finanzas realiza análisis para evaluar la situación financiera de la empresa y tomar decisiones estratégicas. Esto incluye:

- Análisis de estados financieros: Se interpretan los datos de los balances, estados de resultados y flujos de efectivo para comprender la rentabilidad, liquidez y solvencia de la empresa.

- Análisis de ratios financieros: Se calculan indicadores como la rentabilidad sobre el capital invertido, la liquidez corriente o el endeudamiento para comparar el desempeño de la empresa con sus competidores o con sus propios objetivos.

- Análisis de riesgo: Se identifican y evalúan los riesgos financieros que enfrenta la empresa, como el riesgo de crédito, el riesgo de mercado o el riesgo de liquidez.

Control y Auditoría Interna

El área de finanzas también se encarga de:

- Controlar las operaciones financieras: Se implementan medidas para prevenir fraudes, errores o irregularidades en las transacciones financieras.

- Realizar auditorías internas: Se revisan los registros financieros y las operaciones para verificar su exactitud y cumplimiento de las políticas de la empresa.

Relaciones con Inversores

En las empresas que cotizan en bolsa o buscan financiamiento externo, el área de finanzas tiene un papel fundamental en:

- Comunicación con inversores: Se informan a los inversores sobre la situación financiera de la empresa y se responden a sus preguntas.

- Relaciones con bancos y entidades financieras: Se negocian las condiciones de préstamos, líneas de crédito y otros productos financieros.

Gestión de Tesorería

El área de finanzas se encarga de la gestión del efectivo de la empresa, lo que implica:

- Cobranza: Se gestionan los ingresos por ventas y se asegura el cobro oportuno de las cuentas por cobrar.

- Pagos: Se realizan los pagos a proveedores, empleados y otros acreedores de manera eficiente.

- Control de efectivo: Se monitoriza el saldo de las cuentas bancarias y se asegura que la empresa tenga suficiente efectivo para cubrir sus obligaciones.

¿Qué actividades se realizan en finanzas?

Gestión de Activos y Pasivos

Las finanzas se centran en la administración eficiente de los recursos financieros, tanto para individuos como para empresas. Esto implica:

- Análisis de inversiones: Evaluar la rentabilidad, riesgo y liquidez de distintos activos (acciones, bonos, bienes raíces, etc.) para tomar decisiones de inversión.

- Gestión de cartera: Construir y administrar una cartera de inversiones diversificada que se ajuste a los objetivos financieros del cliente, tolerando el riesgo y buscando la rentabilidad deseada.

- Gestión de deuda: Analizar el costo de diferentes tipos de deuda, como préstamos bancarios o emisiones de bonos, y optimizar la estructura de endeudamiento para minimizar el costo financiero.

Planificación Financiera

La planificación financiera es un proceso estratégico que busca alcanzar metas financieras a largo plazo, como la compra de una vivienda, la educación de los hijos o la jubilación.

- Presupuestación: Controlar los ingresos y gastos para identificar áreas de mejora y optimizar el flujo de caja.

- Planificación de la jubilación: Determinar la cantidad de ahorros necesarios para la jubilación, considerando el estilo de vida deseado y la esperanza de vida.

- Planificación fiscal: Minimizar la carga fiscal mediante estrategias legales que aprovechen las deducciones y exenciones disponibles.

Análisis Financiero

Las finanzas utilizan herramientas analíticas para comprender la situación financiera de una empresa o un individuo y tomar decisiones informadas.

- Análisis de estados financieros: Interpretar los balances, estados de resultados y estados de flujo de efectivo para evaluar la rentabilidad, liquidez, solvencia y eficiencia de una empresa.

- Análisis de ratios: Calcular indicadores financieros clave para comparar el desempeño de una empresa con sus competidores o con los estándares de la industria.

- Análisis de riesgos: Identificar y evaluar los riesgos financieros a los que se enfrenta una empresa, como el riesgo de crédito, el riesgo de mercado o el riesgo operativo.

Mercados Financieros

Los mercados financieros son plataformas donde se intercambian activos financieros, como acciones, bonos, divisas y materias primas.

- Intermediación financiera: Facilitar la conexión entre los oferentes y demandantes de capital, como los bancos, las empresas de inversión y las instituciones financieras.

- Gestión de riesgos: Utilizar instrumentos financieros derivados para protegerse contra las fluctuaciones de precios y otros riesgos financieros.

- Análisis de mercados: Estudiar las tendencias del mercado y los factores que influyen en los precios de los activos financieros.

Finanzas Corporativas

Las finanzas corporativas se enfocan en las decisiones financieras que toman las empresas para financiar sus operaciones, invertir en proyectos y distribuir beneficios a los accionistas.

- Gestión de capital: Determinar la mejor forma de obtener capital, ya sea mediante deuda, acciones o reinversión de ganancias.

- Análisis de proyectos: Evaluar la rentabilidad y el riesgo de proyectos de inversión, utilizando métodos como el VAN y la TIR.

- Gestión de dividendos: Decidir cuánto y cuándo distribuir dividendos a los accionistas, teniendo en cuenta la rentabilidad y el crecimiento de la empresa.

¿Qué se hace en el área de finanzas?

Gestión Financiera

El área de finanzas se encarga de la gestión eficiente de los recursos financieros de una empresa, organización o individuo. Esto abarca una amplia gama de actividades que incluyen:

- Planificación financiera: Establecer objetivos financieros, proyectar ingresos y gastos, y desarrollar estrategias para alcanzar esos objetivos.

- Análisis financiero: Evaluar la situación financiera actual de la empresa mediante el análisis de los estados financieros, indicadores clave de rendimiento y tendencias del mercado.

- Toma de decisiones de inversión: Decidir cómo asignar los recursos financieros para generar ganancias y maximizar el retorno de la inversión.

- Gestión de efectivo: Controlar el flujo de efectivo, optimizar el ciclo de caja y gestionar las cuentas por cobrar y por pagar.

- Gestión de riesgos: Identificar, evaluar y mitigar los riesgos financieros que pueden afectar a la empresa.

Análisis de Inversiones

El análisis de inversiones se enfoca en evaluar y seleccionar las mejores oportunidades de inversión para maximizar el rendimiento y minimizar el riesgo. Esto implica:

- Evaluación de activos: Análisis de acciones, bonos, bienes raíces, materias primas y otros activos para determinar su valor intrínseco y potencial de crecimiento.

- Construcción de portafolios: Diversificar las inversiones para minimizar el riesgo y optimizar el rendimiento de la cartera.

- Análisis de mercado: Seguimiento de las tendencias del mercado, análisis de las condiciones económicas y políticas, y comprensión de los factores que influyen en las decisiones de inversión.

- Gestión de riesgos: Identificar y mitigar los riesgos asociados con las inversiones, como el riesgo de mercado, el riesgo de crédito y el riesgo de liquidez.

- Evaluación de desempeño: Medir el rendimiento de las inversiones y realizar ajustes en la cartera según sea necesario.

Gestión de Riesgos

La gestión de riesgos es una función crucial en las finanzas que implica identificar, evaluar y mitigar los riesgos que pueden afectar a la empresa. Esto incluye:

- Identificación de riesgos: Detectar los riesgos internos y externos que pueden afectar a la empresa, como el riesgo de mercado, el riesgo de crédito, el riesgo operativo y el riesgo legal.

- Evaluación de riesgos: Analizar la probabilidad de que ocurra un riesgo y la magnitud de su impacto en la empresa.

- Mitigación de riesgos: Implementar estrategias para reducir la probabilidad y el impacto de los riesgos, como la diversificación, la cobertura de riesgos y la gestión del efectivo.

- Monitoreo de riesgos: Seguimiento de los riesgos identificados y realización de ajustes en las estrategias de gestión de riesgos según sea necesario.

- Comunicación de riesgos: Informar a los stakeholders sobre los riesgos que enfrenta la empresa y las estrategias implementadas para mitigarlos.

Finanzas Corporativas

Las finanzas corporativas se centran en la gestión financiera de las empresas y en cómo obtener, asignar y gestionar los recursos financieros para lograr los objetivos estratégicos. Esto implica:

- Planificación financiera: Desarrollo de planes financieros a corto y largo plazo para la empresa, incluyendo presupuestos, pronósticos y estrategias de crecimiento.

- Gestión de capital: Decidir cómo financiar las operaciones de la empresa a través de deuda, capital o reinversión de ganancias.

- Gestión de inversiones: Elegir proyectos de inversión que generen valor para la empresa y maximicen el rendimiento de la inversión.

- Gestión de efectivo: Controlar el flujo de efectivo de la empresa para asegurar la liquidez y financiar las operaciones.

- Gestión de riesgos: Identificar, evaluar y mitigar los riesgos financieros que pueden afectar a la empresa.

Mercados Financieros

Los mercados financieros son plataformas donde se negocian activos financieros como acciones, bonos, divisas y materias primas. Estos mercados facilitan la asignación eficiente de recursos financieros y permiten a los inversores acceder a una amplia gama de oportunidades de inversión. Las áreas clave dentro de los mercados financieros incluyen:

- Mercado de valores: Donde se negocian acciones de empresas públicas.

- Mercado de bonos: Donde se negocian bonos emitidos por gobiernos y empresas.

- Mercado de divisas: Donde se negocian divisas extranjeras.

- Mercado de materias primas: Donde se negocian materias primas como petróleo, oro y granos.

- Mercado de derivados: Donde se negocian contratos financieros basados en activos subyacentes, como acciones, bonos o divisas.

¿Qué hace el que trabaja en finanzas?

Gestión de activos y pasivos:

Los profesionales financieros se encargan de administrar los activos y pasivos de una empresa, organización o persona. Esto incluye la inversión en diferentes instrumentos financieros, como acciones, bonos y fondos de inversión, así como la gestión de deuda y la planificación de la jubilación.

- Análisis financiero: Evalúan la situación financiera de una empresa o individuo para determinar su rentabilidad, riesgo y potencial de crecimiento.

- Planificación financiera: Desarrollan estrategias para alcanzar los objetivos financieros a corto y largo plazo, como la compra de una vivienda, el pago de la educación o la jubilación.

- Gestión de portafolios: Crean y administran portafolios de inversión diversificados para optimizar el rendimiento y minimizar el riesgo.

Análisis y planificación financiera:

Se encargan de analizar la información financiera para tomar decisiones estratégicas. Realizan análisis de flujo de caja, proyecciones financieras y estudios de viabilidad para evaluar proyectos de inversión, fusiones y adquisiciones, entre otros.

- Análisis de estados financieros: Examinan los balances, estados de resultados y estados de flujo de efectivo para comprender la situación financiera de una empresa.

- Modelado financiero: Utilizan modelos matemáticos para simular diferentes escenarios financieros y evaluar el impacto de las decisiones estratégicas.

- Análisis de inversiones: Evaluar el riesgo y el retorno de las inversiones para identificar oportunidades de inversión rentables.

Asesoramiento financiero:

Brindan asesoramiento financiero a personas, empresas y gobiernos. Les ayudan a tomar decisiones informadas sobre inversiones, planificación financiera, seguros, impuestos y otros aspectos financieros.

- Planificación patrimonial: Ayudan a las familias y empresas a proteger y administrar su patrimonio a través de estrategias de inversión, seguros y testamentos.

- Planificación fiscal: Asesoran sobre las mejores estrategias para minimizar la carga fiscal y optimizar los beneficios.

- Asesoramiento en seguros: Recomiendan pólizas de seguro que se adapten a las necesidades de sus clientes.

Operaciones financieras:

Se encargan de las transacciones financieras, como la compra y venta de acciones, bonos y otros instrumentos financieros. También gestionan los pagos, las transferencias bancarias y los sistemas de contabilidad.

- Operaciones de mercado: Ejecutan órdenes de compra y venta de instrumentos financieros en los mercados bursátiles y financieros.

- Gestión de tesorería: Administran los fondos líquidos de una empresa para garantizar que tenga suficiente liquidez para sus operaciones.

- Procesamiento de pagos: Se encargan de las operaciones de pago, como las transferencias bancarias, las tarjetas de crédito y los pagos en línea.

Investigación financiera:

Realizan investigaciones financieras para analizar el mercado, evaluar las empresas y desarrollar estrategias de inversión.

- Análisis de empresas: Investigan la situación financiera y la rentabilidad de las empresas para evaluar su potencial de inversión.

- Análisis de mercados: Identifican las tendencias del mercado y las oportunidades de inversión.

- Desarrollo de modelos de valoración: Crean modelos para determinar el valor intrínseco de las empresas y los activos financieros.

Mas informacion

¿Qué tipo de tareas se realizan en el área de finanzas?

Las tareas en el área de finanzas son muy variadas y dependen del puesto específico. Sin embargo, algunas de las más comunes incluyen:

- Análisis financiero: Estudiar los estados financieros de una empresa para identificar tendencias, riesgos y oportunidades.

- Gestión de inversiones: Decidir cómo invertir los fondos de la empresa para maximizar el retorno de la inversión.

- Gestión de riesgos: Identificar, evaluar y controlar los riesgos financieros a los que se enfrenta la empresa.

- Planificación financiera: Desarrollar planes financieros a largo plazo para la empresa.

- Gestión de tesorería: Administrar el efectivo de la empresa, incluyendo la gestión de cuentas bancarias y la emisión de facturas.

- Contabilidad: Registrar las transacciones financieras de la empresa y preparar los estados financieros.

- Control interno: Implementar y monitorear los controles internos para asegurar la integridad financiera de la empresa.

- Habilidades analíticas: La capacidad de analizar información financiera y tomar decisiones basadas en datos.

- Habilidades matemáticas: Un sólido conocimiento de matemáticas y estadísticas.

- Habilidades comunicativas: La capacidad de comunicar información financiera de manera clara y concisa.

- Habilidades de organización: La capacidad de organizar y gestionar grandes cantidades de información.

- Habilidades de negociación: La capacidad de negociar acuerdos financieros.

- Conocimiento de software financiero: Familiaridad con programas como Excel, SAP y Bloomberg.

¿Qué habilidades son necesarias para trabajar en el área de finanzas?

Las habilidades esenciales para trabajar en el área de finanzas incluyen:

¿Qué tipo de formación se necesita para trabajar en el área de finanzas?

El nivel de formación requerido para trabajar en el área de finanzas varía según el puesto específico. Sin embargo, la mayoría de los puestos requieren al menos una licenciatura en finanzas, administración de empresas o economía. Algunos puestos, como los de analista financiero o gestor de cartera, pueden requerir una maestría o incluso un doctorado. Además de la formación formal, es importante mantenerse actualizado con las últimas tendencias y tecnologías en el campo de las finanzas.

¿Cuáles son las perspectivas de empleo en el área de finanzas?

Las perspectivas de empleo en el área de finanzas son generalmente buenas, especialmente para profesionales con habilidades y experiencia en áreas como la analítica financiera, la gestión de riesgos y la gestión de inversiones. La creciente complejidad de los mercados financieros y la necesidad de un análisis más sofisticado está impulsando la demanda de profesionales calificados en el área de finanzas. Sin embargo, es importante tener en cuenta que la competencia por los puestos de trabajo en este campo puede ser alta.

Actividades del área de finanzas: Un vistazo detallado

Actividades del área de finanzas: Un vistazo detallado El rol de un profesional en finanzas: ¡Descúbrelo!

El rol de un profesional en finanzas: ¡Descúbrelo!