Revisión de ingresos del plan: jubilación con garantía

La jubilación es un momento clave en la vida de cualquier persona, donde se busca disfrutar del fruto del trabajo y la dedicación de años. Sin embargo, la incertidumbre sobre la estabilidad financiera puede generar estrés y ansiedad. Es aquí donde entra en juego la revisión de ingresos del plan de jubilación con garantía, una herramienta que busca brindar tranquilidad y seguridad a los futuros jubilados. En este artículo, exploraremos los beneficios y ventajas de esta opción, y cómo puede ayudar a garantizar un futuro financiero estable y sin preocupaciones.

Revisión de ingresos del plan: jubilación con garantía

La revisión de ingresos del plan de jubilación con garantía es un proceso importante para asegurarse de que los ahorros y las inversiones sean suficientes para mantener un estilo de vida confortable en la jubilación. Esta revisión permite evaluar si los ingresos del plan de jubilación serán suficientes para cubrir los gastos y necesidades en la etapa de jubilación.

Análisis de los ingresos actuales

Antes de revisar los ingresos del plan de jubilación, es importante analizar los ingresos actuales y evaluar si son suficientes para alcanzar los objetivos de jubilación. Esto incluye considerar la edad de jubilación prevista, el monto de ahorro actual, las inversiones actuales y los ingresos esperados en la jubilación.

| Edad de jubilación prevista | Monto de ahorro actual | Inversiones actuales | Ingresos esperados en la jubilación |

|---|---|---|---|

| 65 años | $100,000 | Inversiones en acciones y bonos | $3,000 al mes |

Proyección de ingresos en la jubilación

Una vez que se han analizado los ingresos actuales, es importante proyectar los ingresos en la jubilación. Esto incluye considerar la tasa de crecimiento de los ahorros, la rentabilidad de las inversiones y los ingresos esperados en la jubilación.

Identificación de brechas en los ingresos

Después de proyectar los ingresos en la jubilación, es importante identificar cualquier brecha en los ingresos. Esto puede incluir brechas en la cobertura de gastos, brechas en la rentabilidad de las inversiones o brechas en la edad de jubilación prevista.

Desarrollo de un plan de acción

Una vez que se han identificado las brechas en los ingresos, es importante desarrollar un plan de acción para cerrar esas brechas. Esto puede incluir aumentar la cantidad de ahorros, cambiar las inversiones o considerar otras fuentes de ingresos en la jubilación.

Revisión periódica del plan

Finalmente, es importante revisar periódicamente el plan de jubilación con garantía para asegurarse de que los ingresos sigan siendo suficientes para mantener un estilo de vida confortable en la jubilación. Esto puede incluir revisar los ingresos actuales, las inversiones y los gastos para asegurarse de que el plan esté en línea con los objetivos de jubilación.

¿Cuánto hay que pagar a Hacienda por el rescate de un plan de pensiones?

Impuestos sobre el rescate de un plan de pensiones

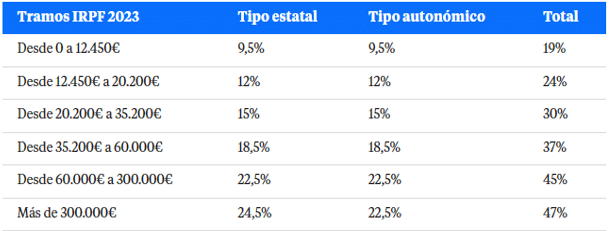

Cuando se decide rescatar un plan de pensiones, es importante tener en cuenta que se deben pagar impuestos sobre el importe percibido. En España, el impuesto que se aplica es el Impuesto sobre la Renta de las Personas Físicas (IRPF).

La base imponible para el cálculo del impuesto es el importe que se percibe por el rescate del plan de pensiones. El tipo de gravamen que se aplica varía según la tarifa del IRPF que corresponda a la renta del contribuyente.

Tipos de gravamen para el rescate de un plan de pensiones

El tipo de gravamen para el rescate de un plan de pensiones depende de la tarifa del IRPF que corresponda a la renta del contribuyente. A continuación, se presentan los tipos de gravamen que se aplican:

- Tarifa general: para rentas hasta 12.450 euros, el tipo de gravamen es del 19%

- Tarifa media: para rentas entre 12.451 y 20.200 euros, el tipo de gravamen es del 24%

- Tarifa alta: para rentas entre 20.201 y 35.200 euros, el tipo de gravamen es del 30%

- Tarifa muy alta: para rentas entre 35.201 y 60.000 euros, el tipo de gravamen es del 37%

- Tarifa especial: para rentas superiores a 60.000 euros, el tipo de gravamen es del 45%

¿Cómo se declara el rescate de un plan de pensiones en la declaración de la renta?

Para declarar el rescate de un plan de pensiones en la declaración de la renta, es necesario cumplimentar la casa 462 de la declaración del IRPF. En esta casa, se debe indicar el importe percibido por el rescate del plan de pensiones y el tipo de gravamen que se aplica.

¿Qué es el impuesto de retención sobre el rescate de un plan de pensiones?

El impuesto de retención sobre el rescate de un plan de pensiones es un impuesto que se aplica sobre el importe percibido. El tipo de retención es del 20% para los residentes en España y del 25% para los no residentes.

¿Cómo se puede evitar la retención sobre el rescate de un plan de pensiones?

Para evitar la retención sobre el rescate de un plan de pensiones, es necesario cumplimentar la declaración de inicio de actividad en el plazo establecido. De esta forma, se puede evitar la retención del 20% o 25% sobre el importe percibido.

¿Qué pasa si no se declara el rescate de un plan de pensiones?

Si no se declara el rescate de un plan de pensiones en la declaración de la renta, se pueden generar consecuencias fiscales negativas, como multas, intereses y incluso delitos fiscales. Es importante declarar correctamente el rescate de un plan de pensiones para evitar problemas con la Hacienda.

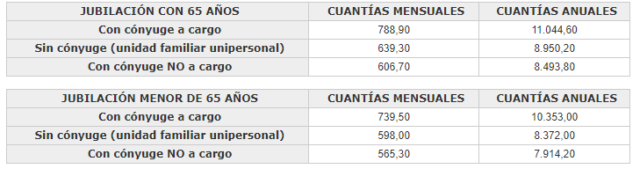

¿Qué ingresos se tienen en cuenta para el complemento a minimos?

Para determinar el complemento a mínimos, se tienen en cuenta los ingresos del beneficiario y su unidad de convivencia. A continuación, se presentan los ingresos que se consideran para calcular el complemento a mínimos.

Ingresos laborales

Los ingresos laborales se consideran parte de los ingresos que se tienen en cuenta para el complemento a mínimos. Entre ellos se incluyen:

- Salarios: los salarios brutos percibidos por el beneficiario y su unidad de convivencia.

- Prestaciones por desempleo: las prestaciones percibidas por el beneficiario y su unidad de convivencia en caso de desempleo.

- Ingresos por trabajo autónomo: los ingresos brutos percibidos por el beneficiario y su unidad de convivencia por su actividad como trabajadores autónomos.

Ingresos patrimoniales

Los ingresos patrimoniales también se consideran para el cálculo del complemento a mínimos. Entre ellos se incluyen:

- Rentas: las rentas percibidas por el beneficiario y su unidad de convivencia por la propiedad de bienes inmuebles.

- Intereses: los intereses percibidos por el beneficiario y su unidad de convivencia por sus inversiones financieras.

- Dividendos: los dividendos percibidos por el beneficiario y su unidad de convivencia por sus inversiones en acciones.

Prestaciones económicas

Las prestaciones económicas también se consideran para el cálculo del complemento a mínimos. Entre ellas se incluyen:

- Prestaciones por jubilación: las prestaciones percibidas por el beneficiario y su unidad de convivencia por jubilación.

- Prestaciones por invalidez: las prestaciones percibidas por el beneficiario y su unidad de convivencia por invalidez.

- Prestaciones por viudedad: las prestaciones percibidas por el beneficiario y su unidad de convivencia por viudedad.

Otros ingresos

Otros ingresos que se consideran para el cálculo del complemento a mínimos son:

- Ingresos por alquileres: los ingresos brutos percibidos por el beneficiario y su unidad de convivencia por alquileres de bienes inmuebles.

- Ingresos por regalos: los ingresos brutos percibidos por el beneficiario y su unidad de convivencia por regalos.

- Ingresos por herencias: los ingresos brutos percibidos por el beneficiario y su unidad de convivencia por herencias.

Ingresos excluidos

No se consideran para el cálculo del complemento a mínimos los siguientes ingresos:

- Prestaciones por dependencia: las prestaciones percibidas por el beneficiario y su unidad de convivencia por dependencia.

- Ayudas por discapacidad: las ayudas percibidas por el beneficiario y su unidad de convivencia por discapacidad.

- Otras ayudas: otras ayudas percibidas por el beneficiario y su unidad de convivencia que no se consideran ingresos.

¿Cómo tributan los planes de jubilación?

Los planes de jubilación tributan de manera diferente según su naturaleza y características. En general, se pueden clasificar en dos grandes grupos: planes de jubilación empresariales y planes de jubilación individuales.

Impuestos sobre la contribución

En el caso de los planes de jubilación empresariales, las contribuciones realizadas por la empresa son deducibles de la base imponible del Impuesto sobre Sociedades. Sin embargo, es importante tener en cuenta que solo se consideran deducibles las contribuciones que se realicen en el ejercicio económico en curso. Si la empresa realiza contribuciones anticipadas, no serán deducibles hasta que se produzca la jubilación del trabajador.

- Las contribuciones se consideran gasto deducible para la empresa.

- Solo se consideran deducibles las contribuciones realizadas en el ejercicio económico en curso.

- Las contribuciones anticipadas no son deducibles hasta que se produzca la jubilación del trabajador.

Tributación de los rendimientos

Los rendimientos generados por los planes de jubilación, ya sean empresariales o individuales, tributan como renta del trabajo. Esto significa que se integran en la base imponible del Impuesto sobre la Renta de las Personas Físicas (IRPF) del beneficiario. Sin embargo, es importante tener en cuenta que existen algunas excepciones y reducciones que pueden aplicarse.

- Los rendimientos se consideran renta del trabajo.

- Se integran en la base imponible del IRPF del beneficiario.

- Existen excepciones y reducciones que pueden aplicarse.

Exención de los planes de jubilación

Existen algunas excepciones y reducciones que pueden aplicarse a los planes de jubilación. Por ejemplo, los planes de jubilación empresariales que se encuentran dentro del límite de €10.000 anuales no tributan. Además, también existen reducciones en la base imponible del IRPF para los beneficiarios que reciben rendimientos de los planes de jubilación.

- Existe una exención para los planes de jubilación empresariales que no superan los €10.000 anuales.

- Existen reducciones en la base imponible del IRPF para los beneficiarios.

Obligaciones de información

Las empresas y los beneficiarios de los planes de jubilación tienen obligaciones de información con la Administración Tributaria. Es importante cumplir con estas obligaciones para evitar posibles sanciones y multas.

- Las empresas deben informar sobre las contribuciones realizadas.

- Los beneficiarios deben declarar los rendimientos recibidos.

Tributación en caso de rescate

En caso de rescate de un plan de jubilación, los fondos percibidos tributan como renta del trabajo. Sin embargo, es importante tener en cuenta que se puede aplicar una reducción del 40% en la base imponible del IRPF si se cumple con ciertos requisitos.

- Los fondos percibidos tributan como renta del trabajo.

- Se puede aplicar una reducción del 40% en la base imponible del IRPF.

¿Qué ingresos son compatibles con la pensión de jubilación?

Los ingresos compatibles con la pensión de jubilación son aquellos que no afectan la percepción de la misma. A continuación, se presentan los ingresos que se consideran compatibles:

Ingresos por trabajo por cuenta propia

Los ingresos obtenidos por trabajo por cuenta propia no afectan la pensión de jubilación. Sin embargo, es importante tener en cuenta que los ingresos por trabajo por cuenta propia pueden estar sujetos a impuestos y contribuciones sociales. Algunos ejemplos de ingresos por trabajo por cuenta propia compatibles con la pensión de jubilación son:

- Actividades empresariales: cualquier actividad empresarial que genere ingresos, como la venta de productos o servicios.

- Profesiones liberales: los ingresos obtenidos por profesionales liberales, como abogados, médicos, arquitectos, entre otros.

- Actividades artísticas: los ingresos obtenidos por artistas, como pintores, escritores, músicos, entre otros.

Ingresos por alquileres

Los ingresos obtenidos por alquileres de bienes raíces no afectan la pensión de jubilación. Algunos ejemplos de ingresos por alquileres compatibles con la pensión de jubilación son:

- Alquiler de viviendas: los ingresos obtenidos por alquilar viviendas, departamentos o casas.

- Alquiler de locales comerciales: los ingresos obtenidos por alquilar locales comerciales, oficinas o espacios para eventos.

- Alquiler de bienes muebles: los ingresos obtenidos por alquilar bienes muebles, como vehículos, maquinaria o equipo.

Ingresos por dividendos

Los ingresos obtenidos por dividendos no afectan la pensión de jubilación. Algunos ejemplos de ingresos por dividendos compatibles con la pensión de jubilación son:

- Dividendos de acciones: los ingresos obtenidos por la distribución de dividendos de acciones de empresas.

- Dividendos de fondos mutuos: los ingresos obtenidos por la distribución de dividendos de fondos mutuos.

- Dividendos de sociedades de inversión: los ingresos obtenidos por la distribución de dividendos de sociedades de inversión.

Ingresos por intereses

Los ingresos obtenidos por intereses no afectan la pensión de jubilación. Algunos ejemplos de ingresos por intereses compatibles con la pensión de jubilación son:

- Intereses de depósitos bancarios: los ingresos obtenidos por intereses de depósitos bancarios.

- Intereses de bonos y obligaciones: los ingresos obtenidos por intereses de bonos y obligaciones.

- Intereses de préstamos: los ingresos obtenidos por intereses de préstamos, como préstamos hipotecarios o personales.

Ingresos por ganancias de capital

Los ingresos obtenidos por ganancias de capital no afectan la pensión de jubilación. Algunos ejemplos de ingresos por ganancias de capital compatibles con la pensión de jubilación son:

- Venta de propiedades: los ingresos obtenidos por la venta de propiedades, como viviendas, terrenos o edificios.

- Venta de acciones: los ingresos obtenidos por la venta de acciones de empresas.

- Venta de bienes muebles: los ingresos obtenidos por la venta de bienes muebles, como vehículos, joyas o objetos de arte.

Mas informacion

¿Qué es la revisión de ingresos del plan de jubilación con garantía?

La revisión de ingresos del plan de jubilación con garantía es un proceso que se lleva a cabo para evaluar la situación financiera actual de una persona que se acerca a la edad de jubilación o ya se encuentra en situación de jubilación. Esta revisión tiene como objetivo principal determinar la cantidad de ingresos que se necesitan para mantener un nivel de vida cómodo durante la jubilación. Para lograr esto, se analiza la renta actual, los gastos y las inversiones de la persona, así como sus metas y expectativas financieras para el futuro.

¿Cuál es el propósito de la revisión de ingresos del plan de jubilación con garantía?

El propósito principal de la revisión de ingresos del plan de jubilación con garantía es garantizar que la persona tenga una renta suficiente para cubrir sus gastos y mantener su nivel de vida durante la jubilación. Esto se logra mediante la creación de un plan financiero personalizado que se adapte a las necesidades y objetivos de la persona. La revisión de ingresos también busca optimizar la renta y reducir los impuestos, lo que permite a la persona disfrutar de una jubilación más segura y plácida.

¿Qué tipo de información se requiere para la revisión de ingresos del plan de jubilación con garantía?

Para llevar a cabo la revisión de ingresos del plan de jubilación con garantía, se requiere información detallada sobre la situación financiera actual de la persona, incluyendo: ingresos actuales y gastos mensuales, inversiones y ahorros, deudas y seguros, así como sus metas y expectativas financieras para el futuro. También se requiere información sobre la edad y la esperanza de vida, ya que estos factores pueden afectar la duración de la jubilación y la cantidad de ingresos necesarios para mantener un nivel de vida cómodo.

¿Cuál es el beneficio de tener una revisión de ingresos del plan de jubilación con garantía?

El beneficio principal de tener una revisión de ingresos del plan de jubilación con garantía es la seguridad y la tranquilidad que se obtiene al saber que se tiene una renta suficiente para cubrir los gastos y mantener un nivel de vida cómodo durante la jubilación. La revisión de ingresos también permite optimizar la renta y reducir los impuestos, lo que puede significar una mayor flexibilidad y libertad durante la jubilación. Además, la revisión de ingresos puede ayudar a identificar oportunidades de ahorro y inversión que pueden mejorar la situación financiera de la persona.