Revisión de bonos dignos: APY fijo del 5.73 % y sin comisiones

En busca de una inversión segura y rentable, los bonos dignos se perfilan como una excelente opción. Estos productos financieros ofrecen una tasa de interés fija y atractiva, sin comisiones ni gastos ocultos. En este sentido, destacamos una opción que llama la atención: un bono digno con un APY fijo del 5.73%. Esta tasa de interés compite con las mejores opciones del mercado, brindando una oportunidad única para aquellos que buscan maximizar sus ganancias sin asumir riesgos excesivos. A continuación, analizaremos las características y beneficios de este producto financiero.

Revisión de Bonos Dignos: APY Fijo del 5.73% y sin Comisiones

La búsqueda de una inversión rentable y segura es una tarea que muchos hemos emprendido en algún momento. Si estás cansado de perder dinero en inversiones riesgosas o de recibir tasas de interés miserables, es hora de considerar la opción de los bonos dignos. En esta revisión, exploraremos las características y beneficios de estos instrumentos financieros que ofrecen un APY fijo del 5.73% y no cobran comisiones.

¿Qué son los Bonos Dignos?

Los bonos dignos son una clase de instrumentos financieros que ofrecen una tasa de interés fija y garantizada a cambio de un depósito de dinero durante un período determinado. Estos bonos son emitidos por entidades financieras solventes y están respaldados por activos tangibles, lo que los hace muy seguros.

Ventajas de los Bonos Dignos

Los bonos dignos ofrecen varias ventajas sobre otras inversiones. En primer lugar, ofrecen una tasa de interés fija y garantizada, lo que significa que no hay riesgo de perder dinero. Además, no cobran comisiones, lo que te permite mantener todo el dinero que inviertes. Otro beneficio es que los bonos dignos son líquidos, lo que significa que puedes retirar tu dinero en cualquier momento si lo necesitas.

Características de los Bonos Dignos

A continuación, te presentamos algunas características clave de los bonos dignos:

| Característica | Descripción |

|---|---|

| Tasa de interés | 5.73% APY fijo |

| Comisiones | Ninguna |

| Plazo | Varios plazos disponibles, desde 3 meses hasta 5 años |

| Riesgo | Bajo riesgo, respaldado por activos tangibles |

Rendimiento de los Bonos Dignos

El rendimiento de los bonos dignos es muy atractivo, especialmente si se compara con otras inversiones tradicionales. Con una tasa de interés del 5.73% APY, puedes ganar un buen dinero adicional sin asumir riesgos excesivos.

Cómo Invertir en Bonos Dignos

Invertir en bonos dignos es un proceso sencillo y seguro. Simplemente debes seleccionar la entidad financiera que ofrezca el bono, depositar el dinero y seleccionar el plazo que desees. Es importante investigar y comparar las ofertas de diferentes entidades financieras para encontrar la mejor opción para tus necesidades.

¿Qué banco da más intereses a plazo fijo en España?

En España, los intereses a plazo fijo varían según el banco y el plazo de inversión elegido. A continuación, se presentan algunos de los bancos que ofrecen intereses más altos a plazo fijo en España.

Mejores intereses a plazo fijo en bancos comerciales

Algunos de los bancos comerciales que ofrecen intereses más altos a plazo fijo en España son:

- Santander: 2,10% TAE para plazos de 1 año y 2,30% TAE para plazos de 2 años.

- BBVA: 2,05% TAE para plazos de 1 año y 2,25% TAE para plazos de 2 años.

- La Caixa: 2,00% TAE para plazos de 1 año y 2,20% TAE para plazos de 2 años.

Mejores intereses a plazo fijo en bancos online

Algunos de los bancos online que ofrecen intereses más altos a plazo fijo en España son:

- Openbank: 2,35% TAE para plazos de 1 año y 2,60% TAE para plazos de 2 años.

- ING Direct: 2,30% TAE para plazos de 1 año y 2,55% TAE para plazos de 2 años.

- Evo Banco: 2,25% TAE para plazos de 1 año y 2,50% TAE para plazos de 2 años.

Instituciones financieras que ofrecen intereses más altos

Algunas instituciones financieras que no son bancos tradicionales, pero ofrecen intereses más altos a plazo fijo en España son:

- Renta 4 Banco: 2,50% TAE para plazos de 1 año y 2,80% TAE para plazos de 2 años.

- Self Bank: 2,45% TAE para plazos de 1 año y 2,75% TAE para plazos de 2 años.

Condiciones para obtener los intereses más altos

Para obtener los intereses más altos a plazo fijo en España, es importante cumplir con ciertas condiciones, como:

- Inversión mínima: En algunos bancos, se requiere una inversión mínima para acceder a los intereses más altos.

- Fidelidad: Algunos bancos ofrecen intereses más altos a los clientes que mantienen su dinero en la cuenta durante un plazo determinado.

- Tipo de cuenta: Los intereses pueden variar según el tipo de cuenta que se elija, como cuentas de ahorro o cuentas de inversión.

Riesgos y consideraciones importantes

Antes de invertir en un plazo fijo, es importante considerar los siguientes riesgos y consideraciones:

- Riesgo de liquidez: El dinero invertido en un plazo fijo no estará disponible durante el plazo de inversión.

- Riesgo de tipo de interés: Los intereses pueden variar según el tipo de interés ofrecido por el banco.

- Impuestos: Los intereses generados por el plazo fijo estarán sujetos a impuestos.

¿Qué interés da Abanca a plazo fijo?

Abanca ofrece diferentes tipos de depósitos a plazo fijo con intereses variables según la cantidad depositada y el plazo de tiempo seleccionado. A continuación, se presentan los intereses actuales que ofrece Abanca para sus depósitos a plazo fijo:

Tipos de depósitos a plazo fijo en Abanca

Abanca ofrece varias opciones de depósitos a plazo fijo, entre las que se encuentran:

- Depósito a plazo fijo tradicional: este tipo de depósito tiene un plazo de vencimiento fijo y una tasa de interés fija durante todo el plazo.

- Depósito a plazo fijo con interés variable: en este tipo de depósito, la tasa de interés se ajusta según el índice de referencia seleccionado.

- Depósito a plazo fijo con bonus: este tipo de depósito ofrece una tasa de interés adicional por un período determinado.

Para depósitos a plazo fijo de corto plazo, Abanca ofrece intereses del:

- 1,10% TAE para depósitos de 1.000 € a 10.000 € con un plazo de 1 mes.

- 1,20% TAE para depósitos de 1.000 € a 10.000 € con un plazo de 3 meses.

- 1,30% TAE para depósitos de 1.000 € a 10.000 € con un plazo de 6 meses.

Para depósitos a plazo fijo de largo plazo, Abanca ofrece intereses del:

- 1,50% TAE para depósitos de 1.000 € a 10.000 € con un plazo de 1 año.

- 1,70% TAE para depósitos de 1.000 € a 10.000 € con un plazo de 2 años.

- 2,00% TAE para depósitos de 1.000 € a 10.000 € con un plazo de 3 años.

Los depósitos a plazo fijo en Abanca ofrecen varias ventajas, entre las que se encuentran:

- Seguridad: los depósitos a plazo fijo están garantizados por el Fondo de Garantía de Depósitos.

- Rentabilidad: los depósitos a plazo fijo ofrecen una rentabilidad fija y segura.

- Liquidez: los depósitos a plazo fijo permiten acceder al dinero cuando se necesita.

Para abrir un depósito a plazo fijo en Abanca, es necesario:

- Registrar una cuenta en Abanca: es necesario tener una cuenta en Abanca para abrir un depósito a plazo fijo.

- Seleccionar el tipo de depósito: elegir el tipo de depósito a plazo fijo que se ajusta a las necesidades.

- Ingresar la cantidad: ingresar la cantidad que se desea depositar.

¿Qué banco te da más por tu dinero?

En la actualidad, existen various bancos que ofrecen diferentes tipos de cuentas y tasas de interés que pueden ayudarte a aprovechar al máximo tu dinero. Sin embargo, es importante investigar y comparar las ofertas de cada banco para encontrar la que mejor se adapte a tus necesidades y objetivos financieros.

Tipos de cuentas bancarias que ofrecen mejores tasas de interés

Existen diferentes tipos de cuentas bancarias que ofrecen tasas de interés más altas que otras. Algunas de las opciones más populares incluyen:

- Cuentas de ahorro a plazo fijo: Estas cuentas ofrecen tasas de interés más altas que las cuentas corrientes, pero requieren que dejes tu dinero bloqueado durante un período determinado de tiempo.

- Cuentas de inversión: Estas cuentas te permiten invertir tu dinero en diferentes instrumentos financieros, como acciones o bonos, y ofrecen rendimientos más altos que las cuentas tradicionales.

- Cuentas de alta rentabilidad: Estas cuentas ofrecen tasas de interés más altas que las cuentas corrientes y suelen tener requisitos desaldo mínimo más altos.

Bancos que ofrecen mejores tasas de interés en España

Algunos de los bancos que ofrecen tasas de interés más altas en España incluyen:

- Bankia: Ofrece una tasa de interés del 2,50% TAE para cuentas de ahorro a plazo fijo de 1 año.

- Sabadell: Ofrece una tasa de interés del 2,30% TAE para cuentas de ahorro a plazo fijo de 1 año.

- BBVA: Ofrece una tasa de interés del 2,20% TAE para cuentas de ahorro a plazo fijo de 1 año.

Cómo comparar las ofertas de los bancos

Para encontrar el banco que te da más por tu dinero, es importante comparar las ofertas de cada banco. Algunos de los factores que debes considerar incluyen:

- Tasa de interés: La tasa de interés que se ofrece es un factor clave a considerar.

- Comisiones: Verifica si el banco cobra comisiones por servicios como la apertura de cuenta o el mantenimiento.

- Requisitos de saldo mínimo: Verifica si el banco requiere un saldo mínimo para evitar comisiones o para obtener la tasa de interés ofrecida.

Ventajas de invertir en cuentas de alta rentabilidad

Invertir en cuentas de alta rentabilidad puede ofrecer varias ventajas, incluyendo:

- Mayor rentabilidad: Estas cuentas ofrecen tasas de interés más altas que las cuentas corrientes.

- Seguridad: Las cuentas de alta rentabilidad suelen ser más seguras que las inversiones en acciones o bonos.

- Flexibilidad: Muchas cuentas de alta rentabilidad ofrecen flexibilidad para retirar tu dinero cuando lo necesites.

Consejos para aprovechar al máximo tu dinero

Para aprovechar al máximo tu dinero, es importante:

- Investigar: Investiga y compara las ofertas de cada banco para encontrar la que mejor se adapte a tus necesidades y objetivos financieros.

- Planificar: Planifica tus finanzas y establece objetivos a largo plazo.

- Diversificar: Diversifica tus inversiones para minimizar el riesgo.

¿Qué banco te da más por domiciliar la nómina?

La respuesta a la pregunta de qué banco te da más por domiciliar la nómina varía según las condiciones y promociones de cada entidad financiera. Sin embargo, a continuación, se presentan algunos de los bancos que ofrecen mejores condiciones por domiciliar la nómina:

Mejores ofertas de bancos en España

En España, algunos de los bancos que ofrecen mejores condiciones por domiciliar la nómina son:

- Santander: Ofrece una compensación de hasta 300 euros por domiciliar la nómina, además de descuentos en tarjetas de crédito y débito.

- BBVA: Proporciona una compensación de hasta 200 euros por domiciliar la nómina, junto con descuentos en servicios de banca electrónica y tarjetas de crédito.

- CaixaBank: Ofrece una compensación de hasta 150 euros por domiciliar la nómina, además de descuentos en tarjetas de crédito y débito.

Ventajas de domiciliar la nómina en un banco

Domiciliar la nómina en un banco puede conllevar varias ventajas, como:

- Acceso a descuentos y promociones exclusivas: Algunos bancos ofrecen descuentos en tarjetas de crédito, débito y otros servicios financieros a cambio de domiciliar la nómina.

- Mejora de la situación financiera: Al tener la nómina en un banco, se puede tener un mayor control sobre los gastos y la situación financiera.

- Acceso a servicios de banca electrónica: Muchos bancos ofrecen servicios de banca electrónica gratuitos o a un costo reducido para aquellos que domicilian la nómina.

Cómo elegir el banco adecuado

Al elegir un banco para domiciliar la nómina, es importante considerar varios factores, como:

- Tasa de interés: Verificar si el banco ofrece una tasa de interés competitiva para la cuenta corriente.

- Comisiones y gastos: Revisar las comisiones y gastos asociados con la cuenta corriente y los servicios financieros.

- Servicios de banca electrónica: Verificar si el banco ofrece servicios de banca electrónica gratuitos o a un costo reducido.

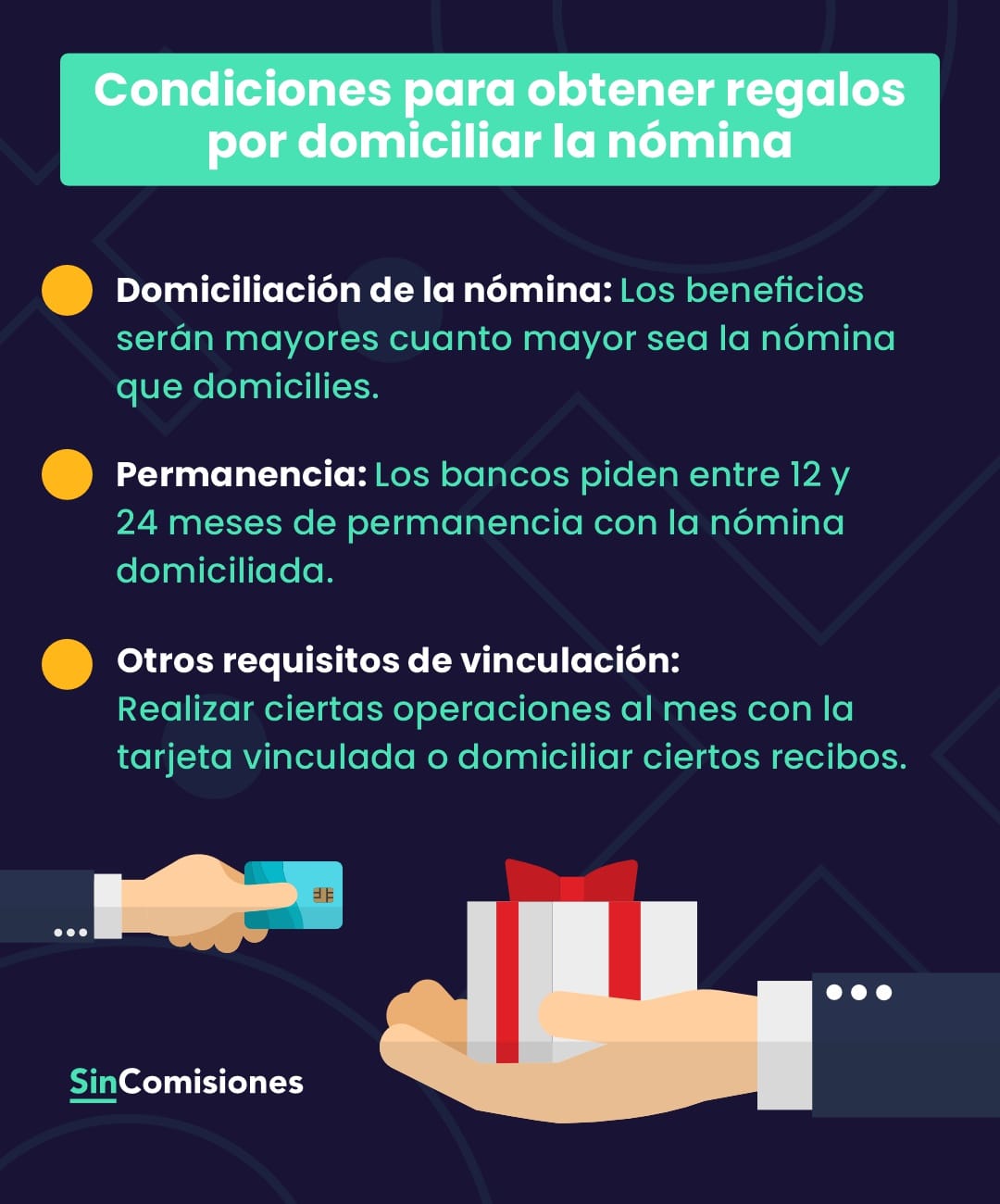

Términos y condiciones

Es importante leer los términos y condiciones de cada banco antes de domiciliar la nómina, ya que pueden variar según la entidad financiera y la promoción. Algunos términos y condiciones importantes a considerar son:

- Período de permanencia: Verificar si hay un período de permanencia mínimo para mantener la cuenta corriente.

- Requisitos de ingreso: Revisar los requisitos de ingreso mínimos para domiciliar la nómina.

- Límite de compensación: Verificar si hay un límite de compensación por domiciliar la nómina.

Otras ofertas y promociones

Además de la compensación por domiciliar la nómina, algunos bancos ofrecen otras promociones y descuentos, como:

- Tarjetas de crédito y débito: Algunos bancos ofrecen tarjetas de crédito y débito con descuentos y promociones exclusivas.

- Préstamos personales: Verificar si el banco ofrece préstamos personales con tasas de interés competitivas.

- Servicios de inversión: Algunos bancos ofrecen servicios de inversión con descuentos y promociones exclusivas.

Mas informacion

¿Qué es un bono digno y cómo funciona?

Un bono digno es una inversión financiera a plazo fijo que ofrece una tasa de interés fija y segura durante un período determinado. En este caso, el bono digno ofrece un APY fijo del 5.73%, lo que significa que la tasa de interés anual es del 5.73% y se mantiene constante durante todo el plazo de la inversión. Esto significa que, si inviertes un cierto monto de dinero en este bono, recibirás un interés del 5.73% sobre ese monto al final del plazo. El bono digno es una excelente opción para aquellos que buscan una inversión segura y rentable a largo plazo.

¿Cuáles son las ventajas de invertir en un bono digno?

Las ventajas de invertir en un bono digno son varias. En primer lugar, la tasa de interés fija del 5.73% ofrece una rentabilidad segura y predecible. Además, no hay comisiones asociadas con la inversión, lo que significa que no perderás dinero en cargos adicionales. Otro beneficio es que el bono digno es una inversión a plazo fijo, lo que te permite planificar tus finanzas a largo plazo con confianza. Además, la inversión en un bono digno es una excelente opción para aquellos que buscan diversificar su cartera de inversiones y reducir el riesgo.

¿Cuál es el plazo de la inversión en un bono digno?

El plazo de la inversión en un bono digno varía según las condiciones del bono, pero en general, los plazos pueden ser de varios meses o años. Es importante tener en cuenta que, al invertir en un bono digno, estás comprometiendo tu dinero durante un período determinado, por lo que es importante asegurarte de que tengas fondos líquidos suficientes para cubrir tus necesidades financieras durante ese tiempo. Sin embargo, la ventaja de la inversión a plazo fijo es que te permite planificar tus finanzas a largo plazo y recibir una rentabilidad segura y predecible.

¿Es seguro invertir en un bono digno?

Sí, invertir en un bono digno es una opción segura y confiable. Los bonos dignos suelen ser emitidos por instituciones financieras sólidas y establecidas, que tienen una buena reputación y una larga trayectoria de pagos puntualmente. Además, la tasa de interés fija del 5.73% y la ausencia de comisiones significan que tienes una idea clara de lo que recibirás al final del plazo. Sin embargo, es importante leer y entender los términos y condiciones del bono digno antes de invertir, y asegurarte de que se ajusta a tus objetivos financieros y riesgo.