Rentabilidad y liquidez: Conceptos clave explicados

En el mundo financiero, la rentabilidad y la liquidez son conceptos cruciales que determinan el éxito de las inversiones. En este artículo, nos sumergiremos en el significado de estos términos y cómo influyen en las estrategias de inversión. Compren

Rentabilidad y liquidez: Conceptos clave explicados

¿Qué es la rentabilidad?

La rentabilidad es la capacidad de una empresa para generar ganancias a partir de sus operaciones. En términos simples, es la medida de cuánto dinero está ganando una empresa en relación con el dinero que está invirtiendo.

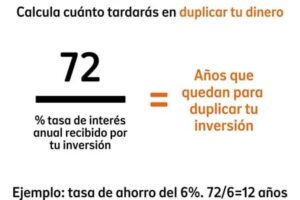

La rentabilidad se puede calcular de diferentes maneras, pero una de las más comunes es el Retorno sobre la Inversión (ROI). El ROI se calcula dividiendo las ganancias netas por la inversión total y se expresa como un porcentaje. Por ejemplo, si una empresa invierte $100,000 y genera $20,000 en ganancias, su ROI sería del 20%.

Factores que influyen en la rentabilidad:

- Eficiencia operativa: Optimizar procesos, reducir costos y aumentar la productividad.

- Precios y márgenes de ganancia: Establecer precios competitivos y gestionar los costos para maximizar el margen de ganancia.

- Estrategia de marketing: Atraer y fidelizar clientes para aumentar las ventas.

- Gestión financiera: Controlar las deudas, administrar el flujo de efectivo y tomar decisiones de inversión inteligentes.

- Entorno económico: Factores externos como la inflación, la competencia y el crecimiento económico pueden afectar la rentabilidad.

¿Qué es la liquidez?

La liquidez es la capacidad de una empresa para convertir sus activos en efectivo de forma rápida y eficiente. En otras palabras, es la medida de la facilidad con la que una empresa puede pagar sus deudas a corto plazo.

Una empresa con buena liquidez tiene suficiente efectivo disponible para cubrir sus obligaciones financieras inmediatas, mientras que una empresa con baja liquidez puede tener dificultades para pagar sus deudas y enfrentar problemas de solvencia.

Indicadores clave de liquidez:

- Razón de liquidez corriente: Mide la capacidad de una empresa para pagar sus pasivos a corto plazo con sus activos a corto plazo. Se calcula dividiendo los activos a corto plazo por los pasivos a corto plazo.

- Razón de liquidez rápida: Similar a la razón de liquidez corriente, pero excluye las existencias. Mide la capacidad de una empresa para pagar sus deudas a corto plazo con sus activos más líquidos.

- Capital de trabajo: Representa la diferencia entre los activos a corto plazo y los pasivos a corto plazo. Un capital de trabajo positivo indica que una empresa tiene suficientes recursos disponibles para cubrir sus operaciones a corto plazo.

Relación entre rentabilidad y liquidez:

La rentabilidad y la liquidez son dos conceptos interrelacionados. Una empresa necesita una buena rentabilidad para crecer y prosperar, pero también necesita suficiente liquidez para operar de forma eficiente y evitar problemas financieros.

Un equilibrio entre rentabilidad y liquidez es esencial para el éxito a largo plazo de una empresa. Una empresa con alta rentabilidad pero baja liquidez puede tener dificultades para pagar sus deudas, mientras que una empresa con alta liquidez pero baja rentabilidad puede no estar creciendo a un ritmo adecuado.

Importancia de la rentabilidad y la liquidez:

- Toma de decisiones: La rentabilidad y la liquidez proporcionan información vital para que los gerentes puedan tomar decisiones informadas sobre inversión, financiamiento y operaciones.

- Atracción de inversores: Los inversores buscan empresas rentables y con buena liquidez.

- Crecimiento y expansión: La rentabilidad y la liquidez son esenciales para el crecimiento y expansión de una empresa.

- Supervivencia a largo plazo: Una empresa con buena rentabilidad y liquidez tiene mayores posibilidades de supervivencia a largo plazo.

¿Que entiende por liquidez y rentabilidad?

Liquidez

La liquidez se refiere a la capacidad de una empresa para convertir sus activos en efectivo rápidamente y sin perder valor. En otras palabras, es la facilidad con la que una empresa puede pagar sus deudas a corto plazo.

- Facilidad para obtener efectivo: Una empresa líquida puede acceder a efectivo rápidamente a través de la venta de activos o la obtención de financiamiento.

- Capacidad de respuesta a obligaciones: La liquidez permite a las empresas cubrir sus obligaciones financieras a corto plazo, como el pago de salarios, alquileres, proveedores, etc.

- Estabilidad financiera: Una alta liquidez indica un menor riesgo de insolvencia, ya que la empresa tiene suficiente efectivo para afrontar sus obligaciones.

Rentabilidad

La rentabilidad mide la eficiencia con la que una empresa utiliza sus recursos para generar ganancias. En otras palabras, es la capacidad de generar ganancias a partir de las operaciones de la empresa.

- Ganancias por unidad de inversión: La rentabilidad indica la cantidad de ganancias que se generan por cada unidad de inversión realizada en la empresa.

- Crecimiento y expansión: Una alta rentabilidad permite a la empresa reinvertir las ganancias para crecer y expandirse, lo que a su vez puede generar aún más ganancias.

- Valoración de la empresa: Las empresas rentables tienden a tener una mayor valoración en el mercado, ya que los inversores están dispuestos a pagar más por una empresa que genera ganancias.

Relación entre Liquidez y Rentabilidad

Aunque la liquidez y la rentabilidad son conceptos distintos, existe una relación importante entre ellos.

- Liquidez para financiar la rentabilidad: Una empresa necesita una cierta liquidez para financiar sus operaciones y generar ganancias. Por ejemplo, para invertir en nuevos productos o expandirse.

- Rentabilidad para mejorar la liquidez: Una alta rentabilidad puede generar un flujo de caja que mejore la liquidez de la empresa.

- Equilibrio entre ambos: Un equilibrio adecuado entre liquidez y rentabilidad es crucial para el éxito de cualquier empresa.

Ejemplos de indicadores de liquidez

- Razón corriente: Mide la capacidad de la empresa para pagar sus deudas a corto plazo con sus activos corrientes.

- Razón rápida: Similar a la razón corriente, pero excluye los inventarios, que pueden ser difíciles de convertir en efectivo rápidamente.

- Prueba ácida: Mide la capacidad de la empresa para pagar sus deudas a corto plazo con sus activos más líquidos.

Ejemplos de indicadores de rentabilidad

- Margen bruto: Mide la rentabilidad de las ventas después de deducir los costos de producción.

- Margen de operación: Mide la rentabilidad de las operaciones después de deducir todos los gastos operativos.

- Retorno sobre la inversión (ROI): Mide la rentabilidad de las inversiones de la empresa.

¿Qué debemos entender por liquidez solvencia y rentabilidad?

Liquidez:

La liquidez se refiere a la capacidad de una empresa para convertir sus activos en efectivo de manera rápida y eficiente. Un alto nivel de liquidez implica que la empresa tiene suficiente efectivo disponible para cumplir con sus obligaciones financieras a corto plazo, como el pago de salarios, proveedores y deudas.

- Facilidad para convertir activos en efectivo: Una empresa con alta liquidez puede convertir sus activos en efectivo rápidamente, sin tener que venderlos a precios de descuento.

- Capacidad de afrontar obligaciones a corto plazo: La liquidez permite a la empresa cubrir sus obligaciones financieras a corto plazo, evitando problemas de insolvencia.

- Flexibilidad para tomar oportunidades: Un alto nivel de liquidez le da a la empresa mayor flexibilidad para aprovechar oportunidades de inversión o de expansión.

Solvencia:

La solvencia se refiere a la capacidad de una empresa para cumplir con sus obligaciones financieras a largo plazo, incluyendo el pago de deudas, intereses y dividendos. Una empresa solvente tiene una estructura financiera sólida, con un equilibrio adecuado entre sus activos y pasivos.

- Capacidad de pago de deudas: Una empresa solvente puede cumplir con sus obligaciones de pago de deudas a largo plazo, sin riesgo de incumplimiento.

- Eficiencia en el uso de recursos: La solvencia refleja un uso eficiente de los recursos de la empresa, lo que permite generar ganancias y cubrir sus compromisos financieros.

- Acceso a financiamiento: Las empresas solventes tienen mejor acceso al financiamiento, ya que los bancos y otros prestamistas las consideran menos riesgosas.

Rentabilidad:

La rentabilidad mide la eficiencia con la que una empresa utiliza sus recursos para generar ganancias. Una alta rentabilidad indica que la empresa está generando un buen retorno sobre la inversión, lo que la hace atractiva para los inversores.

- Margen de ganancia: La rentabilidad se refleja en el margen de ganancia, que es la diferencia entre los ingresos y los gastos.

- Retorno sobre la inversión (ROI): El ROI mide la rentabilidad de las inversiones realizadas por la empresa.

- Crecimiento sostenido: La rentabilidad permite a la empresa generar ingresos, reinvertir y crecer de manera sostenida.

Relación entre Liquidez, Solvencia y Rentabilidad:

La liquidez, la solvencia y la rentabilidad son factores interrelacionados que determinan la salud financiera de una empresa. Una empresa con alta liquidez puede afrontar sus obligaciones a corto plazo, pero no necesariamente tiene una estructura financiera sólida a largo plazo. La solvencia se centra en la capacidad de cubrir deudas a largo plazo, pero una empresa solvente puede no ser rentable. La rentabilidad se refiere a la generación de ganancias, pero una empresa muy rentable puede tener poca liquidez o solvencia si sus activos no se gestionan eficientemente.

Importancia de las tres métricas:

Las tres métricas son cruciales para evaluar la salud financiera de una empresa y tomar decisiones estratégicas. Los inversores, prestamistas y otras partes interesadas utilizan estas métricas para evaluar la capacidad de la empresa para generar ganancias, cumplir con sus obligaciones financieras y brindar un retorno sobre la inversión.

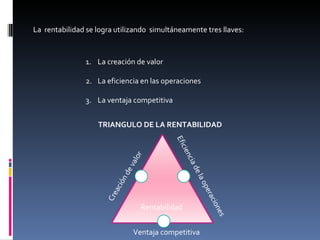

¿Qué es el triángulo de la rentabilidad?

El triángulo de la rentabilidad es un modelo conceptual que representa las tres variables clave que determinan la rentabilidad de una empresa: el volumen de ventas, el margen de contribución y el apalancamiento operativo. Este modelo es una herramienta poderosa para analizar las relaciones entre estas variables y su impacto en la rentabilidad.

Volumen de ventas

- El volumen de ventas se refiere a la cantidad de productos o servicios que una empresa vende en un periodo determinado.

- A mayor volumen de ventas, mayor será la rentabilidad, siempre y cuando el margen de contribución y el apalancamiento operativo se mantengan constantes.

- Las empresas pueden aumentar su volumen de ventas a través de diferentes estrategias, como la expansión del mercado, la introducción de nuevos productos o la mejora de la publicidad.

Margen de contribución

- El margen de contribución es la diferencia entre el precio de venta de un producto o servicio y su costo variable.

- Un margen de contribución alto significa que una mayor parte del precio de venta se destina a cubrir los costos fijos de la empresa, lo que aumenta la rentabilidad.

- Las empresas pueden mejorar su margen de contribución mediante la reducción de costos variables, la mejora de la eficiencia o el aumento del precio de venta.

Apalancamiento operativo

- El apalancamiento operativo se refiere a la proporción de costos fijos en la estructura de costos de una empresa.

- Un alto apalancamiento operativo significa que la empresa tiene un mayor porcentaje de costos fijos en relación con los costos variables.

- Una empresa con un alto apalancamiento operativo puede experimentar grandes cambios en su rentabilidad debido a pequeñas variaciones en el volumen de ventas.

Relaciones entre las variables

- Las tres variables del triángulo de la rentabilidad están interrelacionadas.

- Un aumento en el volumen de ventas puede mejorar la rentabilidad, incluso si el margen de contribución y el apalancamiento operativo se mantienen constantes.

- Un mayor margen de contribución puede compensar un volumen de ventas más bajo, mejorando la rentabilidad.

- Un apalancamiento operativo alto puede hacer que la empresa sea más sensible a los cambios en el volumen de ventas, pero también puede aumentar la rentabilidad si las ventas son altas.

Utilización del triángulo de la rentabilidad

- El triángulo de la rentabilidad puede ser utilizado por las empresas para analizar su rentabilidad actual y para desarrollar estrategias para mejorarla.

- Al comprender las relaciones entre las variables, las empresas pueden tomar decisiones estratégicas informadas sobre cómo aumentar su volumen de ventas, mejorar su margen de contribución o ajustar su apalancamiento operativo.

- El modelo también puede ser utilizado para evaluar el impacto de diferentes escenarios económicos en la rentabilidad de la empresa.

¿Qué relacion existe entre rentabilidad riesgo y liquidez?

Relación Inversa entre Rentabilidad y Riesgo

La relación entre rentabilidad y riesgo es inversamente proporcional. Esto significa que, en general, cuanto mayor sea el riesgo asociado a una inversión, mayor será la rentabilidad esperada. El inversor debe estar dispuesto a asumir un mayor riesgo para obtener una mayor rentabilidad potencial. Esta relación se basa en el principio de aversión al riesgo, donde los inversores prefieren obtener una compensación por asumir riesgos adicionales.

- Mayor riesgo, mayor rentabilidad potencial: Una inversión de alto riesgo, como acciones de una empresa emergente, ofrece un alto potencial de crecimiento y por lo tanto, un mayor rendimiento potencial. Sin embargo, también conlleva un mayor riesgo de pérdida.

- Menor riesgo, menor rentabilidad potencial: Una inversión de bajo riesgo, como los bonos del gobierno, ofrece una menor rentabilidad potencial pero también un menor riesgo de pérdida.

Liquidez y Riesgo

La liquidez se refiere a la facilidad con la que un activo se puede convertir en efectivo. La relación entre liquidez y riesgo es directamente proporcional. En otras palabras, cuanto más líquido es un activo, menor es su riesgo.

- Activos líquidos: Los activos líquidos, como el efectivo o las acciones de empresas grandes y conocidas, se pueden convertir fácilmente en efectivo y, por lo tanto, tienen un riesgo menor.

- Activos ilíquidos: Los activos ilíquidos, como las inversiones inmobiliarias o las acciones de empresas pequeñas, se venden con mayor dificultad y, por lo tanto, tienen un riesgo mayor.

Rentabilidad y Liquidez

La relación entre rentabilidad y liquidez es inversa. Generalmente, un activo líquido tendrá una menor rentabilidad que un activo ilíquido. Esto se debe a que los inversores exigen una menor rentabilidad por activos que se pueden convertir fácilmente en efectivo.

- Activos líquidos: Los activos líquidos, al tener un menor riesgo, no ofrecen una alta rentabilidad, ya que los inversores no buscan una compensación por riesgo.

- Activos ilíquidos: Los activos ilíquidos, al tener un mayor riesgo, requieren una mayor rentabilidad para compensar a los inversores por la dificultad de convertirlos en efectivo.

Triángulo de Rentabilidad, Riesgo y Liquidez

El triángulo de rentabilidad, riesgo y liquidez es un modelo que ilustra la relación entre estos tres conceptos. El modelo muestra que no se puede maximizar los tres factores al mismo tiempo.

- Elección del inversor: El inversor debe elegir entre una mayor rentabilidad con un mayor riesgo, una menor rentabilidad con una mayor liquidez o un equilibrio entre los tres factores.

Relación Compleja

La relación entre rentabilidad, riesgo y liquidez es compleja y dinámica. El nivel de riesgo y liquidez de un activo puede variar con el tiempo y depende de factores como el mercado, el sector y la situación económica.

- Factores externos: La situación del mercado, la economía global, el sector, la reputación de la empresa, entre otros factores, influyen en la rentabilidad, riesgo y liquidez de un activo.

Mas informacion

¿Qué es la rentabilidad y cómo se diferencia de la liquidez?

La rentabilidad se refiere a la capacidad de una empresa o inversión para generar ganancias en relación a los recursos utilizados. En otras palabras, mide la eficiencia con la que se utiliza el capital para producir beneficios. La liquidez, por otro lado, se refiere a la facilidad con la que se pueden convertir los activos en efectivo. Un activo líquido es aquel que se puede vender rápidamente sin una pérdida significativa de valor.

Estos dos conceptos son importantes para cualquier empresa o inversionista, pero representan diferentes aspectos del éxito financiero. Mientras que la rentabilidad se centra en la generación de ganancias, la liquidez se centra en la capacidad de acceder a efectivo cuando se necesita.

¿Cuáles son los indicadores clave de rentabilidad?

Existen varios indicadores clave que ayudan a medir la rentabilidad de una empresa. Algunos de los más comunes incluyen:

- Margen de beneficio: Mide la cantidad de ganancia que se obtiene por cada unidad de venta.

- Retorno sobre la inversión (ROI): Calcula la rentabilidad de una inversión en relación a su costo.

- Retorno sobre el patrimonio neto (ROE): Indica la rentabilidad de la empresa en relación a la inversión de los accionistas.

- Retorno sobre los activos (ROA): Mide la rentabilidad de la empresa en relación a sus activos totales.

Estos indicadores ayudan a evaluar la rentabilidad de una empresa desde diferentes perspectivas y pueden ser utilizados para comparar el desempeño de diferentes empresas o inversiones.

¿Cuáles son los indicadores clave de liquidez?

Los indicadores clave de liquidez ayudan a determinar la capacidad de una empresa para pagar sus obligaciones a corto plazo. Algunos de los más relevantes son:

- Liquidez corriente: Mide la capacidad de la empresa para pagar sus deudas a corto plazo con sus activos corrientes.

- Prueba ácida: Similar a la liquidez corriente, pero excluye el inventario, ya que este puede ser difícil de convertir rápidamente en efectivo.

- Tasa de rotación de inventarios: Mide la rapidez con la que una empresa vende su inventario.

- Periodo de cobro promedio: Indica cuánto tiempo le lleva a la empresa cobrar a sus clientes.

Estos indicadores permiten evaluar la capacidad de la empresa para generar efectivo y hacer frente a sus obligaciones a corto plazo.

¿Qué relación existe entre la rentabilidad y la liquidez?

Aunque rentabilidad y liquidez son conceptos distintos, están estrechamente relacionados. Una empresa altamente rentable puede no ser necesariamente líquida, y viceversa. Una empresa puede generar grandes ganancias, pero si sus activos son difíciles de convertir en efectivo, podría enfrentar dificultades para pagar sus deudas.

Por otro lado, una empresa puede tener una alta liquidez, pero si sus operaciones no son rentables, no podrá generar ganancias para crecer o reinvertir.

El ideal es lograr un equilibrio entre rentabilidad y liquidez, buscando generar ganancias mientras se asegura la capacidad de acceso a efectivo cuando se necesita.

Liquidez y Solvencia: Conceptos Clave que Debes Entender

Liquidez y Solvencia: Conceptos Clave que Debes Entender ¿Cuándo es buena la liquidez? Indicadores clave

¿Cuándo es buena la liquidez? Indicadores clave