¿Qué Miden las Finanzas? Conceptos y Aplicaciones Esenciales

En el intrincado mundo de las finanzas, surgen innumerables métricas y conceptos que pretenden cuantificar su compleja naturaleza. ¿Pero qué miden exactamente las finanzas? Este artículo explorará los conceptos esenciales y las aplicaciones prácticas de las finanzas, desentrañando las herramientas y técnicas utilizadas para medir el valor, el riesgo y el rendimiento. Al comprender lo que miden las finanzas, podremos navegar mejor por el paisaje financiero y tomar decisiones informadas para asegurar el éxito financiero.

Desentrañando el Lenguaje de las Finanzas: ¿Qué Miden y Para Qué?

1. El Valor del Dinero en el Tiempo: Un Concepto Esencial

Las finanzas se basan en el principio fundamental de que el dinero tiene un valor distinto en el tiempo. Esto significa que un peso hoy vale más que un peso mañana. ¿Por qué? Porque el dinero de hoy puede invertirse y generar ganancias, mientras que el dinero del futuro no tiene esa posibilidad.

Este concepto se traduce en herramientas como el valor presente y el valor futuro, que nos permiten comparar y evaluar inversiones y decisiones financieras.

2. La Medición del Rendimiento: ¿Cuánto Gana Mi Dinero?

Un aspecto crucial de las finanzas es la medición del rendimiento de las inversiones y las operaciones financieras. Para esto se utilizan indicadores como:

- Tasa de retorno (TIR): Mide la rentabilidad anual de una inversión.

- Retorno sobre la inversión (ROI): Indica el beneficio generado por cada unidad de capital invertido.

- Valor actual neto (VAN): Permite evaluar la rentabilidad de un proyecto a lo largo del tiempo, considerando el valor del dinero en el tiempo.

Estos indicadores nos ayudan a tomar decisiones informadas sobre dónde invertir nuestro dinero y cómo optimizar nuestro portafolio.

3. El Riesgo y la Recompensa: Una Relación Inseparable

En finanzas, el riesgo es la probabilidad de que una inversión no genere el rendimiento esperado o incluso implique una pérdida.

En general, mayor riesgo implica mayor potencial de recompensa, pero también un mayor riesgo de pérdida. La gestión del riesgo es fundamental para alcanzar las metas financieras y proteger nuestro capital.

Las herramientas de gestión de riesgo incluyen la diversificación de inversiones y el análisis de escenarios.

4. Flujo de Caja: El Ritmo del Dinero

El flujo de caja se refiere al movimiento de dinero dentro y fuera de una empresa o persona. Es un indicador clave de la salud financiera, ya que refleja la capacidad de generar ingresos y cubrir gastos.

El análisis del flujo de caja permite:

- Identificar las fuentes de ingresos

- Prever necesidades de financiamiento

- Controlar gastos

- Evaluar la solvencia

5. Aplicaciones de las Finanzas en la Vida Diaria

Las finanzas no se limitan a las empresas y mercados financieros. Están presentes en la vida diaria de cada persona. Ejemplos de aplicaciones de las finanzas incluyen:

- Presupuesto familiar: Planificar gastos e ingresos para controlar el flujo de caja personal.

- Inversión en bienes raíces: Comprar una casa o un departamento.

- Planificación de la jubilación: Ahorrar e invertir para asegurar un futuro financiero estable.

- Gestión de préstamos y deudas: Obtener financiamiento y controlar el pago de deudas.

¿Que miden las finanzas?

¿Qué miden las finanzas?

Las finanzas miden el valor, la gestión y el movimiento de dinero. Su objetivo es proporcionar información que ayude a tomar decisiones informadas sobre cómo usar, administrar y obtener recursos financieros.

Valor

Las finanzas miden el valor de los activos, las empresas y las inversiones. Esto incluye:

- Valor de mercado: El precio al que se puede comprar o vender un activo en el mercado.

- Valor contable: El valor de un activo registrado en los libros de contabilidad.

- Valor intrínseco: El valor real de un activo, independiente del mercado.

Gestión

Las finanzas miden la eficiencia y la eficacia con la que se gestionan los recursos financieros. Esto incluye:

- Rentabilidad: La capacidad de generar ganancias.

- Liquidez: La capacidad de convertir activos en efectivo rápidamente.

- Solvencia: La capacidad de cumplir con las obligaciones financieras.

Movimiento

Las finanzas miden el flujo de dinero dentro y fuera de una empresa, individuo o economía. Esto incluye:

- Ingresos: La cantidad de dinero que se recibe por la venta de bienes o servicios.

- Gastos: La cantidad de dinero que se utiliza para comprar bienes o servicios.

- Flujo de caja: La cantidad de dinero que entra y sale de una empresa.

Riesgo

Las finanzas miden la probabilidad de que una inversión o un negocio sufra pérdidas. Esto incluye:

- Riesgo de mercado: El riesgo de que el valor de una inversión cambie debido a las condiciones del mercado.

- Riesgo de crédito: El riesgo de que un deudor no pague su deuda.

- Riesgo operativo: El riesgo de que una empresa sufra pérdidas debido a errores o interrupciones en sus operaciones.

Análisis

Las finanzas utilizan herramientas y técnicas para analizar datos financieros y tomar decisiones informadas. Esto incluye:

- Análisis financiero: Evaluar la salud financiera de una empresa.

- Análisis de inversiones: Evaluar el rendimiento de las inversiones.

- Análisis de riesgos: Identificar y evaluar los riesgos financieros.

¿Cuáles son las aplicaciones que utilizan en las finanzas?

Aplicaciones en el Sector Financiero

Las aplicaciones en el sector financiero son herramientas que permiten a las instituciones financieras, empresas y particulares gestionar sus finanzas de manera eficiente y segura. Estas aplicaciones pueden ser de diferentes tipos, desde software de contabilidad hasta plataformas de inversión online.

- Software de contabilidad: Permite llevar un registro preciso de las transacciones financieras, generar informes y analizar los estados financieros. Algunos ejemplos son QuickBooks, Xero y Sage.

- Plataformas de banca online: Permiten a los clientes realizar operaciones bancarias desde cualquier dispositivo con conexión a internet, como transferencias, pagos, consultas de saldo y gestión de tarjetas.

- Aplicaciones de inversión: Brindan información sobre el mercado financiero, herramientas de análisis técnico y fundamental, y la posibilidad de realizar inversiones en acciones, fondos mutuos, criptomonedas, etc. Algunos ejemplos son Robinhood, eToro y Acorns.

- Sistemas de gestión de riesgos: Ayudan a las instituciones financieras a identificar, analizar y controlar los riesgos financieros. Estos sistemas utilizan algoritmos y modelos estadísticos para evaluar las probabilidades de pérdida.

- Aplicaciones de análisis de datos: Permiten a las instituciones financieras analizar grandes conjuntos de datos para identificar tendencias, detectar fraudes y mejorar la toma de decisiones. Estas aplicaciones utilizan técnicas de aprendizaje automático e inteligencia artificial.

Gestión de Carteras de Inversión

Las aplicaciones de gestión de carteras de inversión permiten a los usuarios gestionar sus inversiones de forma eficiente y segura. Estas aplicaciones ofrecen herramientas para:

- Seguimiento de las inversiones: Permite observar el rendimiento de las inversiones, analizar las ganancias y pérdidas, y comparar el rendimiento con el mercado.

- Diversificación de la cartera: Permite distribuir las inversiones en diferentes activos para reducir el riesgo. Las aplicaciones pueden recomendar inversiones basadas en el perfil de riesgo del usuario.

- Rebalanceo de la cartera: Se trata de ajustar la cartera de inversión periódicamente para mantener el equilibrio deseado entre los diferentes activos.

- Automatización de inversiones: Algunas aplicaciones permiten configurar estrategias de inversión automatizadas, lo que reduce la intervención manual del usuario.

Préstamos y Financiamiento

Las aplicaciones para préstamos y financiamiento facilitan el acceso a créditos y financiamiento para individuos y empresas. Estas plataformas permiten:

- Comparación de préstamos: Permite comparar las condiciones de los préstamos de diferentes instituciones financieras, como el tipo de interés, las comisiones y el plazo.

- Solicitud de préstamos online: Permite solicitar préstamos desde cualquier dispositivo con conexión a internet, lo que agiliza el proceso de solicitud.

- Gestión de préstamos: Permite realizar pagos, consultar el saldo del préstamo, modificar las condiciones y contactarse con el prestamista.

- Financiamiento colectivo: Permite acceder a financiamiento de una comunidad de inversores, lo que puede ser una alternativa a los préstamos tradicionales.

Pagos y Transferencias

Las aplicaciones de pagos y transferencias permiten realizar transacciones financieras de forma rápida, segura y fácil. Estas plataformas ofrecen:

- Pagos con código QR: Permite realizar pagos escaneando un código QR con el smartphone o tablet, lo que agiliza las transacciones.

- Transferencias internacionales: Permite enviar y recibir dinero desde cualquier parte del mundo de forma rápida y a un bajo costo.

- Pagos sin contacto: Permite realizar pagos con el smartphone o tablet sin necesidad de introducir la tarjeta física.

- Integración con otras aplicaciones: Permite realizar pagos dentro de otras aplicaciones, como tiendas online, plataformas de transporte y servicios de entrega.

Seguros y Gestión de Riesgos

Las aplicaciones de seguros y gestión de riesgos permiten a los usuarios gestionar sus pólizas de seguros y controlar los riesgos financieros. Estas plataformas ofrecen:

- Comparación de pólizas: Permite comparar las condiciones de las pólizas de diferentes compañías de seguros, como la cobertura, el precio y los términos.

- Gestión de pólizas: Permite consultar la información de la póliza, pagar las primas, presentar reclamos y acceder a los servicios de asistencia.

- Análisis de riesgos: Permite identificar los riesgos financieros y evaluar las probabilidades de pérdida. Estas aplicaciones pueden utilizar algoritmos de aprendizaje automático para analizar los datos del usuario.

- Asistencia en casos de emergencia: Permite acceder a servicios de asistencia en casos de accidente, robo, enfermedad o desastre natural.

¿Que evalua las finanzas?

Evaluación de la Salud Financiera

La evaluación de las finanzas abarca una amplia gama de aspectos para determinar la situación financiera actual de una persona, empresa u organización, así como su potencial futuro. Se busca analizar la capacidad de generar ingresos, gestionar gastos, manejar deudas y tomar decisiones financieras responsables.

- Liquidez: Mide la capacidad de una entidad para cumplir con sus obligaciones financieras a corto plazo. Se evalúa a través de la relación entre activos líquidos y pasivos a corto plazo.

- Solvencia: Evalúa la capacidad de una entidad para cumplir con sus obligaciones financieras a largo plazo. Se examina la relación entre activos totales y pasivos totales.

- Rentabilidad: Mide la eficiencia con la que una entidad genera ganancias con sus recursos. Se calcula mediante indicadores como el margen de utilidad, el retorno sobre la inversión y el retorno sobre el capital.

- Actividad: Evalúa la eficiencia con la que una entidad utiliza sus activos. Se determina mediante indicadores como el plazo medio de cobro, el plazo medio de pago y el índice de rotación de inventario.

- Estructura Financiera: Analiza la composición de los activos y pasivos de una entidad. Se evalúa la proporción de deuda frente al capital propio, la distribución del capital entre diferentes tipos de activos y la diversificación de las fuentes de financiamiento.

Análisis de Flujos de Caja

El análisis de flujos de caja se centra en el movimiento de dinero dentro y fuera de una entidad durante un periodo determinado. Se evalúa la generación de efectivo, el uso de efectivo y la capacidad de generar flujo de caja libre.

- Flujo de Caja Operativo: Representa el efectivo generado por las actividades operativas del negocio. Se calcula a partir de la utilidad neta, ajustando por depreciación, amortización y cambios en el capital de trabajo.

- Flujo de Caja de Inversión: Refleja el efectivo invertido en activos fijos, inversiones y otros activos no corrientes. Incluye la compra o venta de bienes de capital, inversiones en empresas y terrenos.

- Flujo de Caja de Financiamiento: Representa el efectivo generado o utilizado para financiar las operaciones de la empresa. Incluye la obtención de préstamos, la emisión de acciones, el pago de dividendos y el reembolso de deuda.

Análisis de Estados Financieros

El análisis de estados financieros es un proceso sistemático que implica la interpretación y evaluación de los estados financieros de una entidad, como el balance general, el estado de resultados y el estado de flujo de caja.

- Análisis Horizontal: Compara los estados financieros de un periodo con los de otro periodo anterior. Se busca identificar tendencias en las partidas y evaluar la evolución de la empresa.

- Análisis Vertical: Analiza la composición de cada partida dentro de los estados financieros. Se busca determinar la proporción de cada partida con respecto al total y su relación con otras partidas.

- Análisis de Razones Financieras: Calcula indicadores que ayudan a evaluar diferentes aspectos de la situación financiera de la empresa. Se utilizan para comparar la empresa con otras del mismo sector, con sus propios objetivos financieros o con su desempeño histórico.

Evaluación de Riesgos Financieros

La evaluación de riesgos financieros busca identificar y analizar los riesgos que pueden afectar la situación financiera de una entidad. Se busca determinar la probabilidad de ocurrencia de los riesgos, el impacto potencial de los mismos y las estrategias para mitigarlos.

- Riesgo de Crédito: Es el riesgo de que un deudor no cumpla con sus obligaciones de pago. Se evalúa la capacidad de pago del deudor, la calidad de sus activos, la estructura de su deuda y su historial crediticio.

- Riesgo de Mercado: Es el riesgo de pérdida por fluctuaciones en los mercados financieros, como cambios en las tasas de interés, tipos de cambio o precios de las materias primas. Se busca implementar estrategias de cobertura para mitigar este riesgo.

- Riesgo Operativo: Es el riesgo de pérdida por errores humanos, fallas en los sistemas, fraudes o eventos externos. Se evalúan los procesos internos, los controles de riesgo, la seguridad de la información y la gestión de riesgos operacionales.

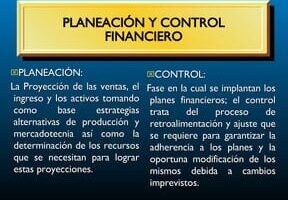

Planificación Financiera

La planificación financiera es un proceso continuo que busca establecer objetivos financieros, desarrollar estrategias para alcanzarlos y monitorear el progreso.

- Establecimiento de Metas: Definir objetivos financieros claros y medibles, como la compra de una casa, la educación de los hijos, la jubilación o la creación de un patrimonio.

- Presupuesto y Gestión de Gastos: Controlar los ingresos y gastos, identificar áreas de ahorro potencial y optimizar el uso de los recursos.

- Planificación de Inversiones: Determinar el nivel de riesgo aceptable, diversificar las inversiones y elegir instrumentos financieros adecuados para alcanzar los objetivos.

- Gestión de Deudas: Reducir deudas, optimizar el pago de préstamos y evitar la sobreendeudamiento.

- Seguros y Protección Financiera: Contar con seguros que protejan contra riesgos como enfermedad, accidentes, muerte o pérdida de bienes.

¿Qué son los conceptos de finanzas?

Conceptos Fundamentales de las Finanzas

Las finanzas son un campo amplio y complejo que abarca el estudio de cómo las personas, las empresas y los gobiernos gestionan el dinero. Los conceptos básicos de las finanzas son esenciales para tomar decisiones financieras informadas, tanto en la vida personal como en el ámbito empresarial.

Gestión Financiera Personal

La gestión financiera personal se refiere a cómo las personas manejan sus propios recursos financieros. Esto incluye:

- Presupuesto: Un plan que define cómo se utilizará el dinero disponible, estableciendo límites de gasto y ahorrando para el futuro.

- Ahorro e inversión: Dedicar parte de los ingresos para generar rendimientos y alcanzar metas financieras como comprar una casa o la jubilación.

- Gestión de la deuda: Controlar los préstamos y las tarjetas de crédito para evitar el sobreendeudamiento.

- Planificación financiera: Establecer objetivos financieros a largo plazo y desarrollar estrategias para alcanzarlos.

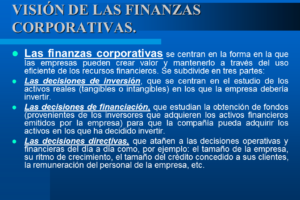

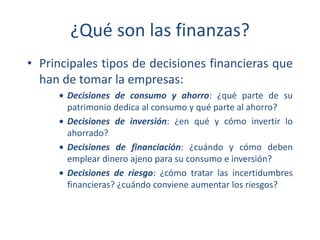

Finanzas Corporativas

Las finanzas corporativas se centran en cómo las empresas gestionan sus recursos financieros para maximizar el valor para sus accionistas. Esto incluye:

- Análisis financiero: Evaluar la salud financiera de la empresa mediante indicadores clave como la rentabilidad, la liquidez y la solvencia.

- Gestión de capital: Decidir cómo obtener y utilizar los fondos necesarios para financiar las operaciones, la expansión y la innovación.

- Gestión de riesgos: Identificar y mitigar los riesgos financieros que puedan afectar el desempeño de la empresa.

- Toma de decisiones de inversión: Evaluar y seleccionar proyectos de inversión que generen un retorno positivo.

Mercados Financieros

Los mercados financieros son plataformas donde se intercambian activos financieros, como acciones, bonos y divisas. Los conceptos clave en este ámbito incluyen:

- Inversión: Comprando activos con la expectativa de obtener ganancias a futuro.

- Riesgo y retorno: El riesgo es la posibilidad de perder dinero en una inversión, mientras que el retorno es la ganancia obtenida.

- Diversificación: Distribuir las inversiones en diferentes activos para reducir el riesgo general.

- Análisis técnico y fundamental: Métodos para evaluar el valor de los activos y predecir su comportamiento.

Finanzas Públicas

Las finanzas públicas se refieren a la gestión de los ingresos y gastos del gobierno. Los conceptos clave incluyen:

- Impuestos: Recursos que el gobierno recauda para financiar los servicios públicos.

- Presupuesto público: Plan que define los ingresos y gastos del gobierno para un periodo determinado.

- Deuda pública: Préstamos que el gobierno contrae para financiar sus operaciones.

- Política fiscal: Uso de los impuestos y el gasto público para influir en la economía.

Mas informacion

¿Qué significa medir en finanzas?

En el ámbito financiero, «medir» se refiere a cuantificar y analizar datos relevantes para comprender la situación actual, evaluar el desempeño pasado y predecir el futuro. Esto implica la recopilación de información financiera, su transformación en indicadores significativos y su posterior análisis para tomar decisiones informadas.

Las finanzas utilizan diversas métricas para evaluar diferentes aspectos, como:

- Rentabilidad: Mide la capacidad de generar ganancias en relación con la inversión realizada. Ejemplos: ROI (Retorno sobre la Inversión), ROA (Retorno sobre Activos), ROE (Retorno sobre Patrimonio).

- Liquidez: Evalúa la capacidad de una empresa para pagar sus deudas a corto plazo. Ejemplos: Razón Corriente, Prueba Ácida.

- Solvencia: Indica la capacidad de una empresa para afrontar sus obligaciones financieras a largo plazo. Ejemplos: Razón de Endeudamiento, Cobertura de Intereses.

- Eficiencia: Mide la eficacia con la que una empresa utiliza sus recursos. Ejemplos: Rotación de Inventarios, Rotación de Activos Fijos.

- Valor: Busca evaluar el valor de una empresa o un activo en un momento determinado. Ejemplos: Flujo de Caja Descontado, Valor Presente Neto.

¿Cuáles son algunos conceptos clave de las finanzas?

Para comprender cómo se miden las finanzas, es crucial entender algunos conceptos esenciales:

- Activos: Son recursos económicos controlados por una empresa o individuo, con el fin de generar beneficios futuros. Pueden ser tangibles (edificios, maquinaria) o intangibles (patentes, marcas).

- Pasivos: Son las obligaciones financieras que una empresa o individuo tiene con terceros. Representan deudas que deben ser pagadas en el futuro. Ejemplos: Préstamos, cuentas por pagar.

- Patrimonio: Es la diferencia entre los activos y los pasivos. Representa el valor neto de una empresa o individuo.

- Ingresos: Son los recursos económicos que una empresa recibe por la venta de bienes o servicios.

- Gastos: Son los recursos económicos que una empresa utiliza para generar ingresos.

- Flujo de Caja: Es el movimiento de dinero dentro y fuera de una empresa durante un período determinado.

- Rentabilidad: Es la capacidad de una empresa para generar ganancias en relación con la inversión realizada.

- Riesgo: Es la posibilidad de que un proyecto o inversión no genere los resultados esperados.

¿Para qué se utilizan las medidas financieras?

Las medidas financieras sirven para diferentes propósitos, tanto dentro como fuera de las empresas:

- Toma de decisiones: Las medidas financieras ayudan a los gerentes a tomar decisiones estratégicas sobre inversiones, financiamiento, operaciones y gestión de riesgos.

- Análisis del desempeño: Permiten evaluar la eficacia de las estrategias implementadas, identificar áreas de mejora y comparar el desempeño con otras empresas del sector.

- Planificación financiera: Facilitan la elaboración de planes financieros a corto y largo plazo, incluyendo la gestión de presupuesto, la proyección de ingresos y gastos y la planificación de inversiones.

- Comunicación financiera: Las medidas financieras se utilizan para comunicar información relevante a los stakeholders, incluyendo inversionistas, acreedores y reguladores.

¿Cómo puedo aprender más sobre las medidas financieras?

Existen varias formas de aprender más sobre las medidas financieras:

- Cursos y programas: Universidades, instituciones financieras y plataformas online ofrecen cursos y programas especializados en finanzas, análisis financiero y gestión financiera.

- Libros y artículos: Una amplia variedad de libros y artículos especializados abordan temas de finanzas, con diferentes niveles de profundidad.

- Conferencias y seminarios: Asistir a eventos de la industria financiera te permite estar actualizado sobre las últimas tendencias y mejores prácticas en el campo.

- Experiencia práctica: Trabajar en áreas relacionadas con finanzas te proporciona una experiencia práctica invaluable para comprender la aplicación real de las medidas financieras.

¿Qué Se Aprende de las Finanzas? Explorando el Conocimiento Esencial

¿Qué Se Aprende de las Finanzas? Explorando el Conocimiento Esencial ¿Cómo Definimos Finanzas? Conceptos Fundamentales y Aplicaciones

¿Cómo Definimos Finanzas? Conceptos Fundamentales y Aplicaciones La habilidad monetaria que nadie menciona

La habilidad monetaria que nadie menciona