¿Qué Hacen los Profesionales de Finanzas? Un Análisis Detallado

En el dinámico mundo de los negocios, los profesionales de finanzas desempeñan un papel crucial que influye en el éxito y la rentabilidad de las organizaciones. Desde la planificación estratégica hasta la gestión de riesgos, su amplia gama de responsabilidades abarca aspectos esenciales para la toma de decisiones informadas y el crecimiento empresarial sostenido. Al analizar en detalle las funciones y responsabilidades de los profesionales de finanzas, este artículo pretende proporcionar una comprensión integral de su importancia y el valor que aportan a las organizaciones.

El Mundo de las Finanzas: Un Análisis de las Tareas y Responsabilidades

Funciones Clave en el Ámbito Financiero

Los profesionales de las finanzas desempeñan un papel crucial en la gestión y administración de los recursos financieros de empresas, individuos y organizaciones. Sus responsabilidades abarcan una amplia gama de tareas, que incluyen:

- Análisis Financiero: Evaluar la situación financiera de una empresa o individuo, incluyendo la revisión de estados financieros, ratios financieros y tendencias del mercado.

- Planificación Financiera: Desarrollar planes estratégicos para alcanzar objetivos financieros, como la gestión de inversiones, la planificación de la jubilación o la financiación de proyectos.

- Gestión de Riesgos: Identificar, evaluar y mitigar riesgos financieros, como la volatilidad del mercado, la inflación o la pérdida de inversiones.

- Asesoramiento Financiero: Brindar asesoramiento personalizado a clientes sobre temas como inversiones, seguros, impuestos y planificación patrimonial.

- Administración de Activos: Gestionar carteras de inversiones, incluyendo acciones, bonos, bienes raíces y otros activos, para maximizar el rendimiento y minimizar los riesgos.

Especializaciones en Finanzas

El campo de las finanzas ofrece una gran variedad de especializaciones, cada una con sus propias áreas de enfoque y habilidades específicas:

- Finanzas Corporativas: Se centra en las decisiones financieras de las empresas, como la gestión de capital, la financiación de proyectos, la distribución de dividendos y la gestión de riesgos.

- Análisis de Inversiones: Se enfoca en la investigación y selección de inversiones, como acciones, bonos, fondos mutuos y otros activos financieros.

- Gestión de Carteras: Se encarga de administrar carteras de inversiones de acuerdo con los objetivos y tolerancias al riesgo de los clientes.

- Finanzas Personales: Brinda asesoramiento financiero a individuos sobre temas como la planificación de la jubilación, el ahorro, la gestión de deudas y la compra de vivienda.

- Finanzas Cuantitativas: Utiliza modelos matemáticos y estadísticos para analizar datos financieros y realizar predicciones sobre el comportamiento del mercado.

Habilidades Esenciales para Profesionales Financieros

Para destacar en el mundo de las finanzas, los profesionales necesitan desarrollar un conjunto de habilidades esenciales:

- Análisis y Resolución de Problemas: Capacidad para analizar datos financieros, identificar problemas y encontrar soluciones prácticas.

- Habilidades de Comunicación: Capacidad para comunicar ideas financieras complejas de manera clara y concisa, tanto a clientes como a colegas.

- Conocimiento del Mercado: Familiaridad con los mercados financieros, las tendencias económicas y las condiciones del mercado.

- Habilidades Matemáticas y Estadísticas: Capacidad para aplicar conceptos matemáticos y estadísticos al análisis financiero.

- Ética Profesional: Compromiso con la integridad, la transparencia y el cumplimiento de las normas éticas de la industria financiera.

Carreras en Finanzas: Oportunidades y Trayectorias

El campo de las finanzas ofrece una amplia gama de oportunidades profesionales, desde puestos de nivel de entrada hasta roles de liderazgo en grandes instituciones:

- Analista Financiero: Realizar análisis financieros, preparar informes y brindar recomendaciones a la gerencia.

- Gestor de Carteras: Administrar carteras de inversiones para clientes institucionales o individuales.

- Asesor Financiero: Brindar asesoramiento personalizado a clientes sobre temas relacionados con la planificación financiera y la inversión.

- Banquero de Inversión: Asesorar a empresas sobre fusiones y adquisiciones, emisiones de acciones y otras transacciones financieras.

- Analista de Riesgos: Identificar, evaluar y mitigar riesgos financieros en empresas y organizaciones.

Educación y Certificaciones en Finanzas

Para ingresar al mundo de las finanzas, se requiere una sólida formación académica y, a menudo, certificaciones profesionales:

- Licenciatura en Finanzas: Proporciona una base sólida en principios financieros, análisis y gestión.

- Maestría en Administración de Empresas (MBA) con enfoque en Finanzas: Ofrece una formación más avanzada en gestión financiera, estrategias de inversión y mercados financieros.

- Certificaciones Profesionales: Hay una serie de certificaciones profesionales reconocidas en el ámbito financiero, como el CFA (Chartered Financial Analyst), el CAIA (Chartered Alternative Investment Analyst) y el CFP (Certified Financial Planner).

¿Que realiza un analista de finanzas?

Análisis de datos financieros

Un analista financiero recopila y analiza datos financieros de empresas, mercados y otras entidades. Esto incluye revisar estados financieros, informes de ingresos, balances y flujos de caja. También pueden analizar datos de mercado, como tasas de interés, tipos de cambio y precios de acciones.

- Recopilar y analizar datos financieros: Esto incluye revisar los estados financieros, informes de ingresos, balances y flujos de caja de una empresa, así como datos de mercado relevantes como tasas de interés, tipos de cambio y precios de acciones.

- Evaluar el rendimiento financiero: Los analistas financieros utilizan las herramientas y técnicas apropiadas para determinar la salud financiera de una empresa y evaluar su rendimiento en relación con las industrias y mercados en los que opera.

- Identificar riesgos y oportunidades: Una de las funciones clave de los analistas financieros es analizar los riesgos y oportunidades que enfrentan las empresas. Esto incluye examinar la exposición a la deuda, el entorno competitivo y las tendencias del mercado.

Preparación de informes financieros

Los analistas financieros preparan informes financieros para sus gerentes y clientes. Estos informes pueden incluir análisis de tendencias, predicciones de ingresos y gastos, y recomendaciones de inversión.

- Informes de tendencias financieras: Los analistas pueden preparar informes que examinan las tendencias históricas en los datos financieros de una empresa, como el crecimiento de los ingresos, la rentabilidad y los flujos de caja.

- Predicciones de ingresos y gastos: Con base en los análisis realizados, pueden elaborar proyecciones sobre los ingresos y gastos futuros de una empresa, tomando en cuenta factores como las condiciones del mercado, la competencia y las estrategias de la empresa.

- Recomendaciones de inversión: Para los inversores, los analistas financieros pueden proporcionar recomendaciones sobre qué acciones comprar, vender o mantener, basadas en su evaluación de la salud financiera de una empresa y su potencial de crecimiento.

Asesoría financiera

Los analistas financieros brindan asesoramiento financiero a empresas, inversores y otros clientes. Pueden asesorar sobre estrategias de inversión, gestión de riesgos y planificación financiera.

- Estrategias de inversión: Asesoran a los inversores sobre cómo construir portafolios de inversión que se adapten a sus objetivos y tolerancia al riesgo.

- Gestión de riesgos: Ayudan a las empresas e inversores a identificar y gestionar los riesgos financieros, como la exposición a la deuda, las fluctuaciones del mercado y las tasas de interés.

- Planificación financiera: Asisten en la planificación financiera a largo plazo para individuos y empresas, incluyendo la planificación para la jubilación, la educación de los hijos y otros objetivos financieros.

Análisis de inversiones

Los analistas financieros realizan análisis de inversiones para determinar el valor de las acciones, bonos y otros activos financieros. Esto puede incluir la evaluación de empresas, análisis de mercado y pronósticos de ingresos.

- Evaluación de empresas: Los analistas financieros utilizan diversos métodos para determinar el valor intrínseco de una empresa, como el análisis de flujo de caja descontado, el análisis de razones y la valoración por comparables.

- Análisis de mercado: Analizan las tendencias del mercado, la competencia y los factores macroeconómicos que pueden afectar el valor de las inversiones.

- Pronósticos de ingresos: Utilizan modelos financieros para predecir los ingresos futuros de una empresa y, por lo tanto, el valor de sus acciones o bonos.

Gestión de riesgos

Los analistas financieros trabajan con las empresas para identificar y mitigar los riesgos financieros. Esto puede incluir la evaluación de la exposición a la deuda, la gestión de la liquidez y la elaboración de planes de contingencia.

- Evaluación de la exposición a la deuda: Analizan la estructura de capital de una empresa y su capacidad para pagar sus obligaciones financieras.

- Gestión de la liquidez: Ayudan a las empresas a gestionar su efectivo y sus activos líquidos para garantizar que puedan cubrir sus necesidades de financiamiento.

- Planes de contingencia: Ayudan a desarrollar planes de contingencia para gestionar situaciones imprevistas, como desastres naturales, crisis económicas o problemas de liquidez.

¿Qué hace un profesional en finanzas?

Análisis Financiero

Los profesionales en finanzas analizan información financiera para identificar tendencias, riesgos y oportunidades. Esto implica:

- Evaluar estados financieros como el balance, la cuenta de resultados y el flujo de caja.

- Realizar análisis de ratios para evaluar la rentabilidad, liquidez y solvencia de una empresa.

- Modelar escenarios financieros para predecir el impacto de decisiones futuras.

- Identificar riesgos financieros como el riesgo de crédito, el riesgo de mercado y el riesgo operacional.

Gestión de Inversiones

Los profesionales en finanzas gestionan carteras de inversiones para maximizar los rendimientos y minimizar los riesgos. Esto implica:

- Seleccionar activos financieros como acciones, bonos, bienes raíces y materias primas.

- Construir portafolios diversificados para reducir el riesgo.

- Monitorear el rendimiento de las inversiones y ajustar las estrategias según sea necesario.

- Gestionar riesgos financieros utilizando técnicas como la cobertura de riesgos.

Planificación Financiera

Los profesionales en finanzas ayudan a individuos y empresas a planificar sus finanzas a largo plazo. Esto implica:

- Establecer objetivos financieros como la jubilación, la compra de una casa o la educación de los hijos.

- Elaborar presupuestos para controlar los gastos y ahorrar dinero.

- Recomendar estrategias de inversión para alcanzar los objetivos financieros.

- Gestionar deudas y optimizar el crédito.

Gestión de Riesgos

Los profesionales en finanzas identifican, evalúan y mitigan los riesgos financieros. Esto implica:

- Identificar riesgos financieros a los que se enfrenta una empresa o un individuo.

- Evaluar la probabilidad y el impacto de los riesgos.

- Implementar estrategias de mitigación para reducir los riesgos.

- Monitorear los riesgos y ajustar las estrategias según sea necesario.

Mercado Financiero

Los profesionales en finanzas operan en los mercados financieros, incluyendo la compra y venta de activos financieros.

- Analizar los mercados financieros para identificar oportunidades de inversión.

- Ejecutar operaciones de compra y venta de activos financieros.

- Gestionar el riesgo asociado a las operaciones financieras.

- Mantenerse actualizado sobre las últimas tendencias del mercado.

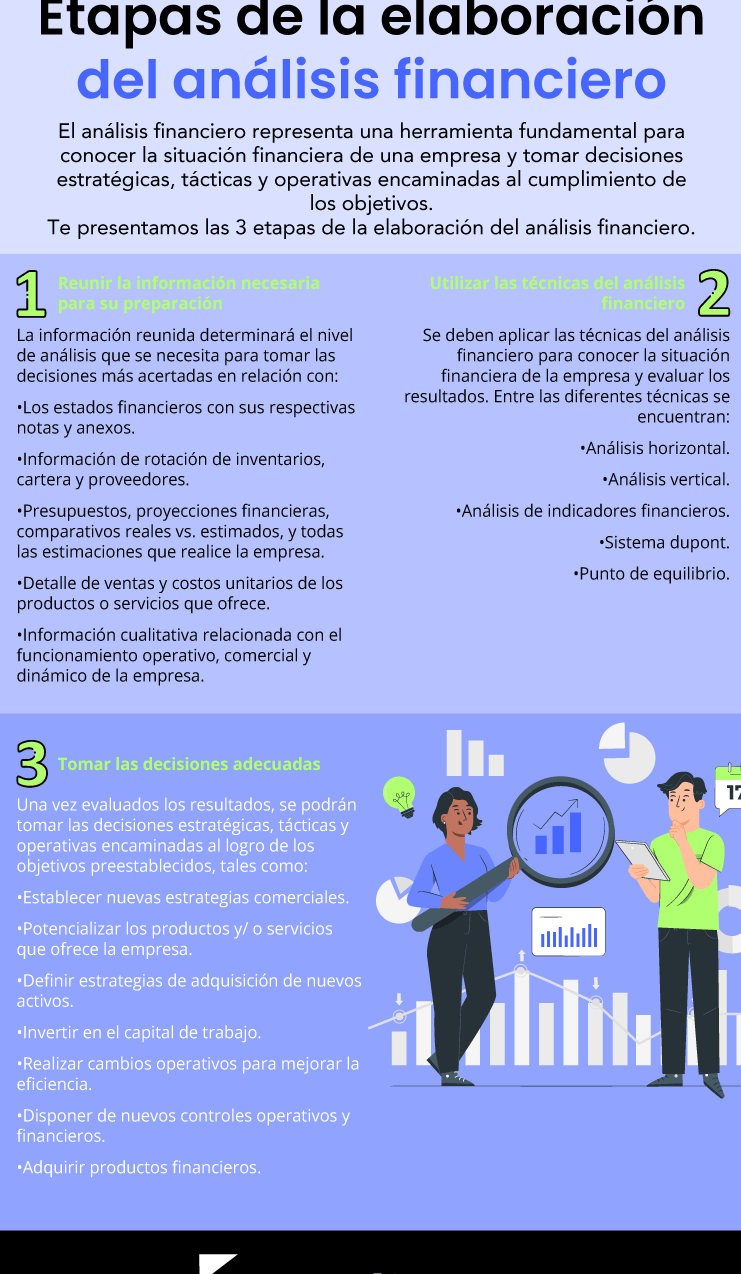

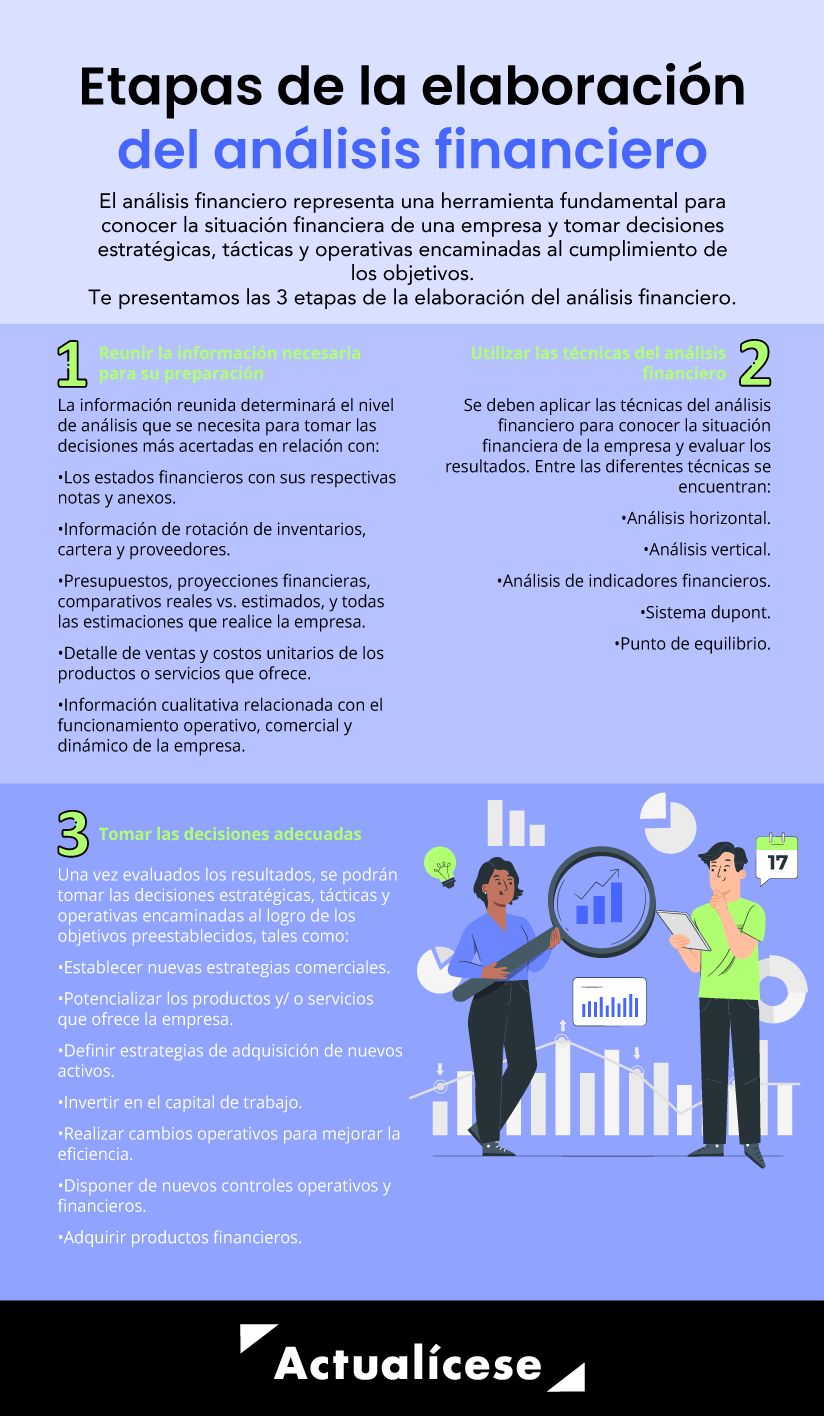

¿Qué se hace en un análisis financiero?

Análisis de la situación financiera

En esta etapa se examinan los estados financieros de la empresa, como el balance general, el estado de resultados y el estado de flujo de efectivo. Se busca identificar las tendencias, las fortalezas y las debilidades de la empresa en términos de liquidez, solvencia, rentabilidad y eficiencia.

- Análisis de la liquidez: Se evalúa la capacidad de la empresa para pagar sus obligaciones a corto plazo. Se utilizan ratios como la razón corriente y la razón rápida.

- Análisis de la solvencia: Se evalúa la capacidad de la empresa para pagar sus obligaciones a largo plazo. Se utilizan ratios como el índice de deuda y el índice de cobertura de intereses.

- Análisis de la rentabilidad: Se evalúa la capacidad de la empresa para generar ganancias. Se utilizan ratios como el margen de beneficio bruto, el margen de beneficio neto y el retorno sobre el capital invertido.

- Análisis de la eficiencia: Se evalúa la capacidad de la empresa para utilizar sus recursos de manera eficiente. Se utilizan ratios como la rotación de inventario, la rotación de cuentas por cobrar y la rotación de activos fijos.

Análisis de los riesgos financieros

En esta etapa se identifican los riesgos que pueden afectar la situación financiera de la empresa. Se analizan los riesgos de mercado, los riesgos de crédito, los riesgos operativos y los riesgos legales.

- Riesgos de mercado: Fluctuaciones en los tipos de interés, los tipos de cambio, los precios de las materias primas y otros factores económicos.

- Riesgos de crédito: Posibilidad de que los clientes no paguen sus deudas.

- Riesgos operativos: Posibilidad de que se produzcan errores o interrupciones en las operaciones de la empresa.

- Riesgos legales: Posibilidad de que la empresa incurra en responsabilidades legales.

Análisis de las oportunidades financieras

En esta etapa se identifican las oportunidades que pueden mejorar la situación financiera de la empresa. Se analizan las oportunidades de expansión, las oportunidades de innovación y las oportunidades de inversión.

- Oportunidades de expansión: Ingresar a nuevos mercados, desarrollar nuevos productos o servicios o aumentar la capacidad de producción.

- Oportunidades de innovación: Desarrollar nuevas tecnologías o procesos para mejorar la eficiencia o la calidad de los productos y servicios.

- Oportunidades de inversión: Invertir en nuevos activos, proyectos o empresas para aumentar la rentabilidad de la empresa.

Análisis de la gestión financiera

En esta etapa se evalúa la efectividad de las decisiones de gestión financiera que se han tomado. Se analizan los procesos de planificación financiera, la gestión del efectivo, la gestión del capital de trabajo, la gestión del riesgo y la gestión de la deuda.

- Planificación financiera: Proceso de establecer objetivos financieros, desarrollar estrategias para alcanzar esos objetivos y elaborar presupuestos.

- Gestión del efectivo: Proceso de administrar los recursos financieros de la empresa para asegurar que hay suficiente efectivo disponible para cubrir las necesidades operativas y de inversión.

- Gestión del capital de trabajo: Proceso de administrar los activos circulantes de la empresa, como el inventario, las cuentas por cobrar y las cuentas por pagar, para optimizar la liquidez.

- Gestión del riesgo: Proceso de identificar, evaluar y gestionar los riesgos que pueden afectar la situación financiera de la empresa.

- Gestión de la deuda: Proceso de administrar la deuda de la empresa para asegurar que se mantenga en niveles sostenibles y que se utiliza de manera eficiente.

Análisis de la rentabilidad

En esta etapa se evalúa la capacidad de la empresa para generar ganancias. Se analizan los ingresos, los costos, las ganancias y las pérdidas de la empresa.

- Análisis del ingreso: Se evalúa el volumen de ingresos que genera la empresa.

- Análisis del costo: Se evalúa el costo de producción de los bienes o servicios de la empresa.

- Análisis de las ganancias y pérdidas: Se evalúa la rentabilidad de la empresa.

¿Qué hacen los analistas financieros?

Análisis de Datos Financieros

Los analistas financieros son expertos en la interpretación y análisis de información financiera. Su principal función es evaluar la salud financiera de una empresa o inversión. Para ello, examinan datos como los estados financieros, las tendencias del mercado y las perspectivas económicas generales.

- Analizan los estados financieros de una empresa, como el balance, el estado de resultados y el estado de flujo de efectivo.

- Identificar las tendencias financieras y evaluar el desempeño de la empresa en comparación con sus competidores y con las expectativas del mercado.

- Investigan los riesgos y oportunidades que enfrentan las empresas y los proyectos de inversión.

Preparación de Informes y Presentaciones

Los analistas financieros utilizan su análisis para elaborar informes y presentaciones que ayudan a los inversores a tomar decisiones informadas. Estos informes pueden abarcar una amplia gama de temas, desde el análisis de acciones individuales hasta la evaluación de la viabilidad de una fusión o adquisición.

- Preparan informes detallados que incluyen análisis financieros, valoraciones de empresas, proyecciones financieras y recomendaciones de inversión.

- Presentan sus conclusiones a los inversores, ejecutivos y otras partes interesadas, explicando sus análisis y recomendaciones.

Asesoramiento Financiero

Los analistas financieros también brindan asesoramiento a individuos y empresas sobre una variedad de asuntos financieros.

- Ayudan a los individuos a planificar su retiro, administrar sus inversiones y tomar decisiones financieras estratégicas.

- Asesoran a las empresas en temas relacionados con la gestión financiera, la planificación estratégica y las estrategias de inversión.

Investigación de Mercado

Los analistas financieros también realizan investigación de mercado para identificar oportunidades y riesgos en diferentes sectores.

- Analizan las tendencias del mercado, las condiciones macroeconómicas y los factores que pueden afectar el desempeño de las empresas.

- Identificar nuevas oportunidades de inversión en sectores específicos.

Gestión de Riesgos

Los analistas financieros desempeñan un papel crucial en la gestión de riesgos financieros.

- Evaluar los riesgos asociados con las inversiones y las estrategias financieras.

- Recomendar estrategias para mitigar los riesgos y maximizar las oportunidades.

Mas informacion

¿Qué tipos de roles existen dentro de las finanzas?

El campo de las finanzas abarca una amplia gama de roles, cada uno con sus propias responsabilidades y áreas de especialización. Algunos de los roles más comunes incluyen:

- Analistas financieros: Estos profesionales realizan análisis financieros, preparan informes, y brindan recomendaciones a las empresas sobre inversiones, estrategias de financiación, y gestión de riesgos.

- Gestores de cartera: Los gestores de cartera gestionan las inversiones de los clientes, buscando maximizar el retorno y minimizar los riesgos. Pueden especializarse en distintos tipos de activos, como acciones, bonos, o bienes raíces.

- Banqueros de inversión: Los banqueros de inversión asesoran a empresas y gobiernos en transacciones financieras, como fusiones y adquisiciones, emisiones de deuda y capital, y reestructuraciones financieras.

- Contables: Los contables registran las transacciones financieras, elaboran estados financieros, y aseguran el cumplimiento de las normas contables.

- Auditores: Los auditores examinan las cuentas financieras de las empresas para verificar su exactitud y cumplimiento de las normas contables.

- Actuarios: Los actuarios evalúan riesgos y calculan primas de seguros, utilizando métodos estadísticos y matemáticos.

- Consultores financieros: Los consultores financieros brindan asesoramiento a individuos y empresas sobre temas relacionados con la planificación financiera, la inversión y la gestión patrimonial.

¿Cuáles son las habilidades esenciales para una carrera en finanzas?

Las habilidades esenciales para una carrera en finanzas incluyen:

- Conocimiento financiero: Un profundo entendimiento de los principios financieros, los mercados financieros, y las herramientas de análisis financiero es crucial.

- Habilidades analíticas: La capacidad para analizar información financiera, identificar patrones, y sacar conclusiones es fundamental para tomar decisiones informadas.

- Habilidades de comunicación: La comunicación efectiva es esencial para explicar conceptos financieros complejos a diferentes audiencias, ya sean clientes, colegas o jefes.

- Habilidades de negociación: La capacidad para negociar acuerdos financieros, gestionar conflictos, y llegar a soluciones mutuamente beneficiosas es una habilidad valiosa.

- Habilidades de gestión de tiempo: La gestión de tiempo efectiva es vital para manejar las múltiples tareas, plazos y presiones que conlleva una carrera en finanzas.

- Habilidades de trabajo en equipo: La mayoría de los roles en finanzas implican trabajar en equipo con otros profesionales financieros, por lo que las habilidades de colaboración y comunicación interpersonal son esenciales.

¿Cómo puedo prepararme para una carrera en finanzas?

Hay varios pasos que puedes tomar para prepararte para una carrera en finanzas:

- Obtener una educación formal: Una licenciatura en finanzas, contabilidad o administración de empresas es un requisito común para muchos puestos en finanzas. Considera especializarte en áreas específicas como análisis financiero, gestión de inversiones o banca de inversión.

- Desarrollar habilidades técnicas: Adquiere conocimientos en software de análisis financiero, herramientas de modelado y bases de datos. Familiarízate con las principales plataformas de inversión y herramientas de análisis de mercado.

- Construir una red de contactos: Asiste a eventos del sector, únete a organizaciones profesionales y ponte en contacto con personas que trabajan en el campo de las finanzas.

- Busca prácticas y experiencia laboral: Realizar prácticas en empresas financieras te proporcionará experiencia práctica y te ayudará a desarrollar habilidades valiosas.

- Mantente actualizado: El mundo financiero está en constante evolución, por lo que es importante mantenerse actualizado con las últimas tendencias, tecnologías y regulaciones.

¿Qué oportunidades de desarrollo profesional existen para los profesionales financieros?

Las oportunidades de desarrollo profesional para los profesionales financieros son diversas y están disponibles en diferentes niveles de experiencia.

- Certificaciones profesionales: Obtén certificaciones reconocidas en el sector, como CFA (Chartered Financial Analyst), CAIA (Chartered Alternative Investment Analyst) o FRM (Financial Risk Manager). Estas certificaciones demuestran tu competencia en áreas específicas y aumentan tu valor en el mercado laboral.

- Formación continua: Participa en programas de capacitación, talleres y seminarios para mantenerte actualizado con las últimas tendencias y tecnologías del sector. Asiste a congresos y conferencias para ampliar tus conocimientos y establecer conexiones.

- Mentoría: Busca la orientación de profesionales experimentados en el campo de las finanzas. La mentoría puede ayudarte a desarrollar habilidades, ampliar tus redes y acceder a nuevas oportunidades.

- Ascenso profesional: Con el tiempo y la experiencia, los profesionales financieros pueden avanzar en sus carreras a roles de mayor responsabilidad y liderazgo, como gestores de cartera senior, directores financieros o ejecutivos de nivel superior.

¿Qué profesión es finanzas? Descubre más aquí

¿Qué profesión es finanzas? Descubre más aquí Niveles en finanzas: Todo lo que necesitas conocer

Niveles en finanzas: Todo lo que necesitas conocer ¿Qué carrera necesitas para trabajar en finanzas? Descúbrelo

¿Qué carrera necesitas para trabajar en finanzas? Descúbrelo