¿Qué Hacen los Financieros? Tareas y Responsabilidades Clave

En un mundo financiero en constante evolución, los financieros desempeñan un papel crucial en el éxito de empresas e individuos por igual. Desde planificar inversiones hasta evaluar riesgos y administrar activos, los financieros son los guardianes de las finanzas, guiando los recursos hacia oportunidades rentables y protegiendo contra pérdidas potenciales. En este artículo, exploraremos en profundidad las tareas y responsabilidades clave de los financieros, brindando información sobre su papel vital en la toma de decisiones financieras y el crecimiento económico.

¿Qué Hacen los Financieros? Tareas y Responsabilidades Clave

Gestión Financiera: El Corazón del Rol

Los profesionales financieros son los guardianes de las finanzas de una empresa u organización. Su labor principal se centra en la gestión eficiente de los recursos financieros. Esta tarea implica una amplia gama de actividades, incluyendo:

- Planificación financiera: Diseñar estrategias para alcanzar los objetivos financieros a corto y largo plazo. Esto incluye la elaboración de presupuestos, la proyección de ingresos y gastos, y la gestión del flujo de caja.

- Análisis financiero: Interpretar datos financieros para evaluar el desempeño económico de la organización, identificar oportunidades y riesgos, y tomar decisiones estratégicas. Esto puede implicar analizar estados financieros, ratios financieros, y tendencias del mercado.

- Toma de decisiones de inversión: Determinar cómo se invertirán los fondos disponibles para generar retornos positivos. Esto incluye la evaluación de diferentes opciones de inversión, la gestión de riesgos, y el seguimiento de los rendimientos.

- Gestión de riesgos: Identificar, evaluar y mitigar los riesgos financieros que pueden afectar a la organización. Esto puede implicar la elaboración de políticas de gestión de riesgos, la implementación de controles internos, y la gestión de seguros.

- Relaciones con inversores: Comunicarse con inversores, accionistas y otras partes interesadas sobre la situación financiera de la empresa y sus perspectivas futuras.

Análisis y Asesoramiento

Un rol clave de los financieros es el análisis y asesoramiento. Ellos proporcionan información y perspectivas financieras cruciales para apoyar la toma de decisiones estratégicas en la organización.

- Análisis de mercado: Estudiar las tendencias del mercado, las condiciones económicas y los factores que pueden influir en las decisiones financieras.

- Evaluación de proyectos: Analizar la viabilidad financiera de nuevos proyectos o inversiones, incluyendo la evaluación de riesgos, la rentabilidad y el retorno de la inversión.

- Asesoramiento financiero: Brindar recomendaciones y asesoramiento a la dirección sobre cuestiones financieras, como estrategias de financiación, gestión de deudas, y planificación de la jubilación.

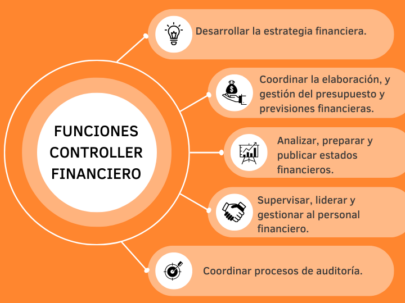

Control y Auditoría

Los financieros juegan un papel crucial en el control y la auditoría de las finanzas de la organización.

- Contabilidad y registro financiero: Mantener registros precisos y actualizados de las transacciones financieras de la organización. Esto incluye la preparación de estados financieros, la conciliación de cuentas y el seguimiento de los ingresos y gastos.

- Control interno: Implementar y supervisar sistemas de control interno para prevenir el fraude, el error y el desperdicio de recursos. Esto puede incluir la revisión de procesos, la evaluación de riesgos y la implementación de medidas de seguridad.

- Auditoría financiera: Realizar auditorías internas o externas para evaluar la precisión, integridad y cumplimiento de los estados financieros. Esto ayuda a garantizar la transparencia y la confiabilidad de la información financiera.

Relaciones con Instituciones Financieras

Los financieros interactúan con diversas instituciones financieras para obtener financiación, gestionar la deuda y asegurar las necesidades de la organización.

- Negociación de préstamos: Negociar las condiciones de los préstamos con bancos y otras instituciones financieras.

- Gestión de la deuda: Controlar y optimizar la deuda de la organización, incluyendo la negociación de plazos, intereses y condiciones de pago.

- Relaciones con inversores: Comunicarse con inversores potenciales y existentes para obtener financiamiento, gestionar la emisión de acciones y explicar la estrategia financiera de la organización.

Cumplimiento Normativo

Los profesionales financieros deben estar al tanto de las leyes, regulaciones y normas que rigen la gestión financiera.

- Cumplimiento fiscal: Asegurar que la organización cumple con las obligaciones fiscales y presenta las declaraciones de impuestos de manera correcta y oportuna.

- Cumplimiento de regulaciones: Estar al tanto de las normas y regulaciones financieras que se aplican a la industria en la que opera la organización.

- Gestión de riesgos de cumplimiento: Identificar y mitigar los riesgos asociados al incumplimiento de las leyes y regulaciones financieras.

¿Qué tareas realiza un financiero?

Análisis Financiero

Un financiero realiza un análisis exhaustivo de la situación financiera de una empresa o individuo. Esto implica:

- Evaluar la rentabilidad: Analiza los ingresos y gastos para determinar la capacidad de generar ganancias.

- Identificar riesgos: Busca posibles amenazas que puedan afectar la estabilidad financiera, como deudas excesivas o baja liquidez.

- Predecir tendencias: Utiliza datos históricos y modelos financieros para proyectar el rendimiento futuro.

Planificación Financiera

Los financieros diseñan estrategias para alcanzar objetivos financieros específicos. Estas estrategias pueden abarcar:

- Gestión de activos: Deciden cómo invertir el dinero para obtener el máximo rendimiento.

- Control de gastos: Ayudan a controlar el flujo de dinero para evitar deudas y alcanzar objetivos.

- Planificación de la jubilación: Desarrollan planes para asegurar un futuro financiero estable.

Gestión de Riesgos

Los financieros identifican, evalúan y mitigan los riesgos que pueden afectar la rentabilidad de una empresa o las finanzas personales. Esto implica:

- Análisis de riesgos: Identifica los posibles riesgos financieros y su impacto.

- Estrategias de mitigación: Desarrolla planes para reducir la probabilidad o el impacto de los riesgos.

- Seguros y coberturas: Recomienda seguros y herramientas de protección financiera.

Asesoría Financiera

Los financieros brindan asesoría a individuos y empresas sobre diversos aspectos financieros. Esto incluye:

- Planificación de inversiones: Asesoran sobre qué tipo de inversiones son adecuadas para cada perfil.

- Gestión de deudas: Ayudan a negociar y administrar las deudas de forma eficiente.

- Planificación fiscal: Recomiendan estrategias para minimizar la carga fiscal.

Mercados Financieros

Los financieros también trabajan en los mercados financieros, realizando tareas como:

- Intermediación financiera: Conectan a inversores con empresas que necesitan financiamiento.

- Trading: Compran y venden activos financieros para obtener ganancias.

- Análisis de mercados: Monitorean las tendencias del mercado y realizan pronósticos.

¿Cuáles son las 4 funciones financieras?

Funciones Financieras Básicas

Las funciones financieras son herramientas esenciales en el ámbito de las finanzas y la contabilidad. Permiten realizar cálculos complejos de forma rápida y precisa, facilitando la toma de decisiones informadas. Entre las funciones financieras más comunes, se encuentran las cuatro siguientes:

- Valor Presente (VP): Esta función calcula el valor actual de un flujo de efectivo futuro, teniendo en cuenta una tasa de descuento. Es decir, determina cuánto vale hoy una suma de dinero que se recibirá en el futuro.

- Valor Futuro (VF): Calcula el valor que tendrá un capital inicial en un momento futuro, considerando una tasa de interés y un periodo de tiempo. Es decir, determina cuánto valdrá una inversión en el futuro.

- Tasa Interna de Retorno (TIR): Es la tasa de descuento que hace que el valor presente neto (VPN) de un proyecto sea igual a cero. Es decir, la TIR representa la rentabilidad interna de una inversión.

- Pago (PAGO): Calcula el monto de una cuota de pago periódica necesaria para amortizar un préstamo o inversión, teniendo en cuenta el capital, la tasa de interés y el período de tiempo. Es decir, determina cuánto se debe pagar mensualmente por un préstamo.

Aplicaciones de las Funciones Financieras

Las funciones financieras tienen una amplia gama de aplicaciones en diversas áreas, incluyendo:

- Análisis de inversiones: Evaluar la rentabilidad de proyectos, determinar el valor presente de futuros flujos de caja y calcular el retorno de las inversiones.

- Planificación financiera personal: Calcular las cuotas de pago de un préstamo, proyectar el valor futuro de ahorros y determinar el monto de las pensiones futuras.

- Gestión financiera empresarial: Determinar la viabilidad de proyectos, optimizar el flujo de caja y evaluar el costo de capital.

- Análisis de riesgo: Evaluar el impacto de diferentes escenarios económicos en las inversiones y determinar la probabilidad de éxito de un proyecto.

- Valoración de empresas: Determinar el valor intrínseco de una empresa, considerando factores como los flujos de caja futuros, la tasa de descuento y el crecimiento esperado.

Beneficios del Uso de Funciones Financieras

Las funciones financieras ofrecen varios beneficios a los usuarios:

- Precisión: Los cálculos financieros complejos se realizan de forma precisa, minimizando el riesgo de errores.

- Eficiencia: Simplifican los cálculos, ahorrando tiempo y esfuerzo.

- Flexibilidad: Permiten analizar diferentes escenarios y modificar las variables fácilmente.

- Toma de decisiones informadas: Proporcionan información clave para tomar decisiones estratégicas en materia financiera.

- Análisis más profundo: Facilitan la comprensión de las relaciones financieras y la realización de análisis más profundos.

Ejemplos de Funciones Financieras

Existen diferentes programas y herramientas que incorporan funciones financieras. Algunos ejemplos incluyen:

- Microsoft Excel: Ofrece una amplia gama de funciones financieras, incluyendo VP, VF, TIR, PAGO y muchas más.

- Google Sheets: Similar a Excel, ofrece una variedad de funciones financieras.

- Calculadoras financieras: Herramientas especializadas que permiten realizar cálculos financieros específicos.

- Software de análisis financiero: Programas especializados que ofrecen funciones financieras avanzadas y herramientas de análisis.

Importancia de las Funciones Financieras

Las funciones financieras son esenciales para la toma de decisiones informadas en el ámbito financiero. Facilitan la comprensión de los conceptos financieros, permiten realizar cálculos complejos de forma rápida y precisa, y proporcionan información clave para la planificación y gestión financiera.

¿Qué responsabilidades tiene un financiero?

Gestión de las Finanzas de la Empresa

Un financiero es responsable de la gestión de los recursos financieros de una empresa. Esto incluye:

- Planificar y controlar el presupuesto: Determinar cómo se utilizarán los fondos, haciendo un seguimiento de los gastos y asegurando que se cumplan los objetivos financieros.

- Gestionar la tesorería: Asegurar que la empresa tenga suficiente efectivo disponible para sus operaciones diarias y para afrontar sus obligaciones.

- Gestionar la deuda: Negociar y gestionar préstamos, buscando las mejores condiciones para la empresa.

- Invertir los recursos financieros: Decidir cómo se invertirá el dinero de la empresa, buscando la mayor rentabilidad posible.

Análisis Financiero

El financiero debe analizar la situación financiera de la empresa, con el fin de identificar las áreas de oportunidad y riesgo.

- Análisis de estados financieros: Interpretar los balances, estados de resultados y estados de flujo de caja, para determinar la situación financiera de la empresa.

- Análisis de ratios financieros: Utilizar ratios para comparar el rendimiento financiero de la empresa con sus competidores o con su propio historial.

- Análisis de riesgos: Identificar los riesgos financieros que enfrenta la empresa, como riesgos de crédito, de mercado o de liquidez.

Asesoramiento Financiero

El financiero puede proporcionar asesoramiento financiero a los directivos de la empresa, ayudándoles a tomar decisiones estratégicas relacionadas con las finanzas.

- Evaluación de proyectos de inversión: Analizar la viabilidad financiera de nuevos proyectos de inversión.

- Análisis de fusiones y adquisiciones: Evaluar las posibles consecuencias financieras de una fusión o adquisición.

- Asesoramiento en materia fiscal: Asesorar a los directivos sobre las implicaciones fiscales de sus decisiones financieras.

Cumplimiento Normativo

El financiero debe asegurar que la empresa cumpla con las regulaciones financieras y contables.

- Cumplimiento de la normativa contable: Asegurar que los estados financieros se elaboren de acuerdo con los principios contables generalmente aceptados.

- Cumplimiento de la normativa fiscal: Asegurar que la empresa cumple con sus obligaciones fiscales.

- Cumplimiento de la normativa financiera: Asegurar que la empresa cumpla con las regulaciones financieras aplicables, como las normas de capitalización para los bancos.

Relaciones con Inversores

El financiero puede ser responsable de las relaciones con los inversores de la empresa.

- Comunicación con los inversores: Proporcionar información financiera a los inversores, ya sean accionistas, acreedores o fondos de inversión.

- Gestión de relaciones con inversores: Mantener relaciones positivas con los inversores, respondiendo a sus preguntas y preocupaciones.

- Captación de capital: Buscar nuevas fuentes de financiación para la empresa, como emisiones de deuda o de capital.

¿Cuáles son las funciones básicas de la actividad financiera?

Gestión de Activos y Pasivos

Esta función se centra en la obtención, administración y disposición eficiente de los recursos financieros de una empresa. Implica:

- Planificación de las necesidades de financiación: Determinar las necesidades de capital para financiar las operaciones y proyectos de la empresa.

- Obtención de recursos: Buscar y obtener fondos de diferentes fuentes, como préstamos bancarios, emisión de bonos o inversión de capital.

- Gestión de inversiones: Invertir los fondos disponibles en activos que generen rendimientos, como acciones, bonos o bienes raíces.

- Control de los riesgos financieros: Evaluar y gestionar los riesgos asociados a las decisiones financieras, como la posibilidad de impago o la fluctuación de los tipos de interés.

Gestión de Tesorería

Esta función se encarga de administrar el flujo de efectivo de la empresa, asegurando que haya suficiente liquidez para cubrir las obligaciones a corto plazo y financiar las operaciones diarias.

- Control de las entradas y salidas de efectivo: Supervisar los ingresos y gastos de la empresa para mantener un flujo de caja estable.

- Gestión de la cartera de inversiones: Invertir el efectivo excedente en activos líquidos para obtener un rendimiento y garantizar la disponibilidad de recursos.

- Administración de las relaciones bancarias: Gestionar las cuentas bancarias de la empresa, realizar transferencias y pagos, y obtener financiación a corto plazo.

Análisis Financiero

Esta función se encarga de evaluar la situación financiera de la empresa, identificar áreas de mejora y tomar decisiones estratégicas basadas en datos objetivos.

- Análisis de los estados financieros: Estudiar los balances, cuentas de resultados y flujos de caja para determinar la rentabilidad, liquidez y solvencia de la empresa.

- Análisis de la rentabilidad: Evaluar la capacidad de la empresa para generar beneficios y determinar los factores que influyen en la rentabilidad.

- Análisis del riesgo financiero: Identificar los riesgos que amenazan la estabilidad financiera de la empresa, como la posibilidad de impago o la fluctuación de los tipos de interés.

Planificación Financiera

Esta función se centra en la elaboración de planes financieros a largo plazo, que definan los objetivos de la empresa, las estrategias para alcanzarlos y los recursos necesarios para la implementación.

- Planificación estratégica: Definir la visión y los objetivos financieros de la empresa a largo plazo, como la expansión, la innovación o la mejora de la rentabilidad.

- Presupuestación: Elaborar un presupuesto anual que refleje las previsiones de ingresos y gastos, así como las inversiones y financiaciones necesarias para alcanzar los objetivos.

- Control de la ejecución: Monitorizar la ejecución del plan financiero, comparando los resultados reales con las previsiones y realizando ajustes si es necesario.

Relaciones con los Inversores

Esta función se encarga de gestionar las relaciones con los inversores, proporcionándoles información transparente sobre la situación financiera de la empresa y buscando financiación externa.

- Comunicación con los inversores: Publicar informes financieros periódicos, organizar eventos para inversores y responder a sus consultas.

- Relaciones con los bancos: Negociar líneas de crédito, préstamos y otras financiaciones con las entidades financieras.

- Emisión de títulos de deuda: Emitir bonos u otros títulos de deuda para obtener financiación a largo plazo.

Mas informacion

¿Qué tipo de empresas necesitan un financiero?

Prácticamente cualquier empresa, sin importar su tamaño o sector, necesita un financiero. Desde pequeñas empresas familiares hasta grandes corporaciones multinacionales, la gestión financiera es crucial para el éxito. Un financiero juega un papel fundamental en el crecimiento y la estabilidad de la empresa, asegurando la optimización de los recursos, la toma de decisiones estratégicas y la planificación a largo plazo.

Las empresas que necesitan un financiero incluyen:

- Empresas comerciales

- Empresas de servicios

- Organizaciones sin fines de lucro

- Startups

- Empresas familiares

- Organismos gubernamentales

¿Cuáles son las responsabilidades clave de un financiero?

Las responsabilidades de un financiero son amplias y abarcan varios aspectos de la gestión financiera de la empresa. Algunas de las tareas más importantes incluyen:

- Análisis financiero: Interpretar datos financieros para tomar decisiones informadas, evaluar la salud financiera de la empresa, identificar áreas de mejora y detectar riesgos potenciales.

- Gestión de presupuesto: Planificar, controlar y optimizar los gastos de la empresa, asegurando que se mantenga dentro de los límites presupuestarios establecidos.

- Gestión de efectivo: Supervisar la entrada y salida de efectivo, garantizar la liquidez de la empresa y optimizar el flujo de caja.

- Gestión de inversiones: Evaluar y seleccionar inversiones que generen rendimientos positivos y minimicen el riesgo, buscando siempre la mejor rentabilidad para la empresa.

- Gestión de deuda: Negociar y gestionar las deudas de la empresa, optimizando el uso del endeudamiento y minimizando el costo financiero.

- Planificación financiera: Desarrollar estrategias a corto y largo plazo para asegurar la sostenibilidad financiera de la empresa, considerando las necesidades futuras y las condiciones del mercado.

- Cumplimiento fiscal: Asegurar que la empresa cumpla con las obligaciones fiscales, preparando declaraciones de impuestos y gestionando los pagos.

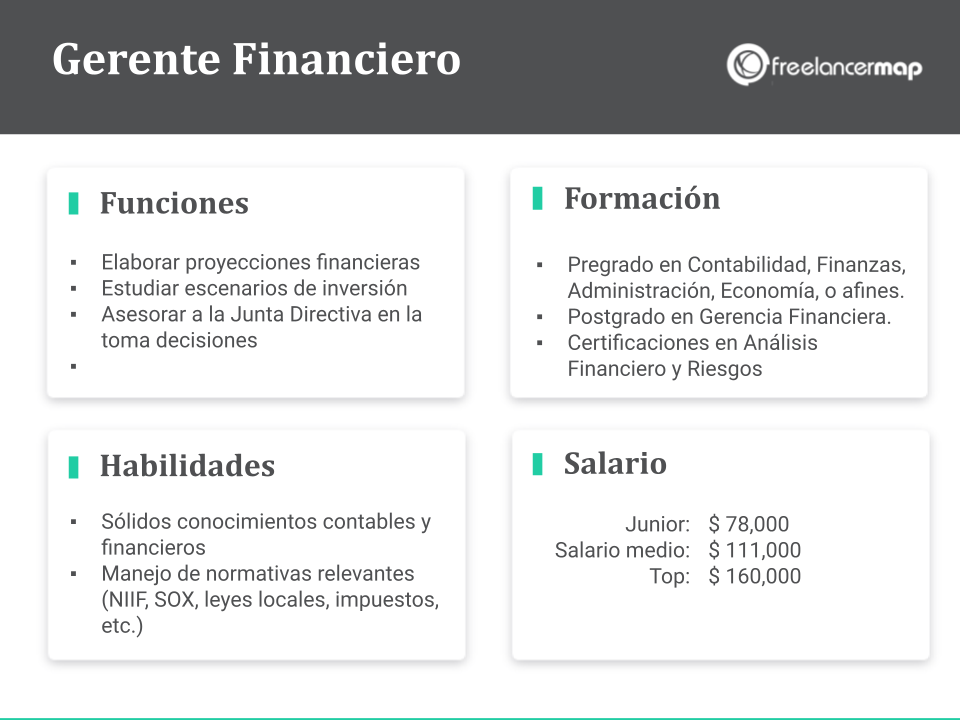

¿Qué habilidades son necesarias para ser un financiero exitoso?

Un financiero exitoso necesita una combinación de habilidades técnicas y personales para desempeñar sus funciones de manera efectiva. Algunas de las habilidades más importantes incluyen:

- Conocimientos financieros: Amplia comprensión de los principios contables, análisis financiero, gestión de inversiones, planificación financiera y finanzas corporativas.

- Habilidades analíticas: Capacidad para interpretar datos financieros, identificar tendencias y tomar decisiones basadas en información sólida.

- Habilidades de comunicación: Capacidad para comunicar información financiera compleja de manera clara y concisa, tanto a otros profesionales como a personas sin formación financiera.

- Habilidades de negociación: Capacidad para negociar acuerdos financieros favorables para la empresa, como la obtención de préstamos o la compra de activos.

- Habilidades de organización y gestión del tiempo: Capacidad para organizar y gestionar múltiples tareas y plazos, trabajando de manera eficiente y efectiva.

¿Cuáles son las diferentes áreas de especialización en finanzas?

Las finanzas son un campo amplio y diverso, con diferentes áreas de especialización. Un financiero puede elegir enfocarse en un área específica que se ajuste a sus intereses y habilidades. Algunas de las áreas más comunes de especialización incluyen:

- Finanzas corporativas: Gestión financiera de las empresas, incluyendo análisis de inversiones, planificación financiera, gestión de riesgos y toma de decisiones estratégicas.

- Finanzas públicas: Gestión financiera de los gobiernos y las entidades públicas, incluyendo presupuestos, impuestos y deuda pública.

- Finanzas internacionales: Gestión financiera en el contexto internacional, incluyendo operaciones transfronterizas, gestión de riesgos cambiarios y gestión de inversiones internacionales.

- Finanzas personales: Gestión financiera de individuos y familias, incluyendo presupuestos, inversiones, ahorro y planificación para la jubilación.

- Análisis financiero: Evaluación de la salud financiera de las empresas, incluyendo análisis de ratios, análisis de tendencias y análisis de riesgos.

- Gestión de inversiones: Selección y gestión de inversiones financieras, incluyendo acciones, bonos, fondos mutuos y bienes raíces.