Presupuestos con ingresos irregulares

Los presupuestos constituyen una herramienta fundamental para administrar nuestros recursos económicos de manera efectiva. Sin embargo, para aquellos que tienen ingresos irregulares, crear un presupuesto puede ser un desafío. La falta de una nómina fija y estable puede generar incertidumbre y dificultar la planificación financiera. En este artículo, exploraremos estrategias y técnicas para crear un presupuesto realista y adaptable con ingresos irregulares, brindando tranquilidad y control sobre nuestras finanzas, incluso en momentos de incertidumbre económica.

Presupuestos con ingresos irregulares: un reto para la planificación financiera

Los presupuestos con ingresos irregulares son una realidad para muchas personas, especialmente para aquellos que trabajan como freelancers, vendedores independientes o tienen negocios que no generan ingresos constantes. En este tipo de situaciones, la planificación financiera puede ser un desafío, ya que es difícil predecir cuánto dinero se tendrá disponible en cada momento.

¿Cómo se define un ingreso irregular?

Un ingreso irregular se define como una cantidad de dinero que se recibe de manera no regular, es decir, no se puede predecir con certeza cuánto se va a recibir ni cuándo. Esto puede incluir pagos por proyectos, comisiones, bonificaciones, propinas, entre otros. En este tipo de situaciones, es importante tener una buena gestión de los gastos y una planificación financiera efectiva para asegurarse de que se tenga suficiente dinero para cubrir los gastos básicos.

Desafíos de la planificación financiera con ingresos irregulares

La planificación financiera con ingresos irregulares puede ser un desafío debido a que es difícil predecir cuánto dinero se tendrá disponible en cada momento. Algunos de los desafíos más comunes incluyen:

Dificultad para crear un presupuesto: Es difícil crear un presupuesto cuando no se sabe cuánto dinero se tendrá disponible en cada momento.

Incertidumbre sobre los gastos: Es difícil predecir cuánto se va a gastar en cada categoría, lo que puede llevar a una mala gestión de los gastos.

Dificultad para ahorrar: Es difícil ahorrar dinero cuando no se sabe cuánto se tendrá disponible en cada momento.

Estrategias para manejar ingresos irregulares

Existen varias estrategias que se pueden utilizar para manejar ingresos irregulares, incluyendo:

Crear un presupuesto flexible: En lugar de crear un presupuesto que se basa en un ingreso fijo, crear un presupuesto que se ajuste a los ingresos irregulares.

Agregar un colchón financiero: Tener un colchón financiero que permita cubrir los gastos básicos en caso de que no se tenga dinero disponible.

Priorizar los gastos: Priorizar los gastos básicos, como la vivienda y la alimentación, sobre los gastos no esenciales.

Herramientas para ayudar a manejar ingresos irregulares

Existen varias herramientas que se pueden utilizar para ayudar a manejar ingresos irregulares, incluyendo:

Aplicaciones de presupuesto: Aplicaciones como Mint o You Need a Budget (YNAB) que permiten crear un presupuesto flexible y ajustable.

Spreadsheets: Hojas de cálculo como Google Sheets o Microsoft Excel que permiten crear un presupuesto y realizar un seguimiento de los gastos.

Asesoramiento financiero: Un asesor financiero puede ayudar a crear un presupuesto y a desarrollar estrategias para manejar ingresos irregulares.

| Tipo de ingreso | Frecuencia de pago | Monto promedio |

|---|---|---|

| Freelance | Variable | $1,000 – $3,000 |

| Vendedor independiente | Mensual | $2,000 – $5,000 |

| Negocio propio | Trimestral | $5,000 – $10,000 |

parcial

En resumen, los presupuestos con ingresos irregulares requieren una planificación financiera efectiva y una gestión de los gastos cuidadosa. Al utilizar estrategias como la creación de un presupuesto flexible, la adición de un colchón financiero y la priorización de los gastos, se puede manejar los ingresos irregulares de manera efectiva.

¿Cómo puedo crear un presupuesto si tengo ingresos irregulares?

Crear un presupuesto cuando se tienen ingresos irregulares puede ser un desafío, pero hay algunas estrategias que pueden ayudar. Lo más importante es ser realista y flexible, ya que es probable que tus ingresos varíen de un mes a otro.

Averiguar tus ingresos promedio

Para crear un presupuesto cuando tienes ingresos irregulares, debes empezar por averiguar tus ingresos promedio. Para hacer esto, puedes revisar tus registros de ingresos de los últimos 6-12 meses y calcular la media. Esta cifra te dará una idea de cuánto dinero tienes disponible para gastar cada mes. No te preocupes si tus ingresos varían mucho de un mes a otro; lo importante es tener una idea general de tus ingresos promedio.

Identificar tus gastos fijos

A continuación, debes identificar tus gastos fijos, es decir, aquellos que debes pagar cada mes, como la renta, servicios públicos, alimentos, transporte, etc. Estos gastos deben ser prioritarios en tu presupuesto. Asegúrate de incluir todos los gastos fijos, incluso aquellos que solo se pagan una vez al trimestre o al año, como la prima del seguro de vida o la cuota del gimnasio.

Crear un fondo de emergencia

Es importante crear un fondo de emergencia para cubrir gastos impredecibles, como reparaciones del coche o gastos médicos. Asegúrate de tener un fondo de emergencia equivalente a 3-6 meses de gastos. De este modo, si tus ingresos disminuyen en un mes, podrás utilizar el fondo de emergencia para cubrir tus gastos.

Asignar prioridades a tus gastos

Una vez que hayas identificado tus gastos fijos y creado un fondo de emergencia, debes asignar prioridades a tus gastos. Prioriza los gastos más importantes, como la renta y los alimentos, y luego asigna fondos a otros gastos, como entretenimiento o hobbies. Si tus ingresos son irregulares, es probable que debas ajustar tus prioridades cada mes.

Ajustar tu presupuesto según sea necesario

Finalmente, es importante ajustar tu presupuesto según sea necesario. Revisa tu presupuesto cada mes y ajusta tus gastos según tus ingresos. Si tus ingresos son más altos de lo esperado, puedes asignar fondos adicionales a tus objetivos financieros, como pagar deudas o ahorrar. Si tus ingresos son más bajos de lo esperado, debes reducir tus gastos y ajustar tus prioridades.

- Revisa tus registros de ingresos para determinar tus ingresos promedio.

- Identifica tus gastos fijos y asegúrate de incluirlas en tu presupuesto.

- Crea un fondo de emergencia para cubrir gastos impredecibles.

- Asigna prioridades a tus gastos y ajusta según sea necesario.

- Revisa tu presupuesto cada mes y ajusta según tus ingresos.

¿Cómo manejar ingresos irregulares?

Manejar ingresos irregulares

Los ingresos irregulares pueden ser un desafío para cualquier persona que trate de administrar su dinero de manera efectiva. Sin embargo, hay algunas estrategias que pueden ayudar a organizar y administrar estos ingresos de manera que se pueda mantener una estabilidad financiera.

Crear un presupuesto flexible

Un presupuesto tradicional puede no ser lo suficientemente flexible para adaptarse a los ingresos irregulares. En su lugar, crear un presupuesto que se centre en las necesidades básicas, como la renta, los servicios públicos y la comida, y luego ajustar según sea necesario. Esto permitirá priorizar los gastos y asegurarse de que se cubran las necesidades básicas, incluso en los meses de bajo ingreso.

Establecer metas financieras a largo plazo

Aunque los ingresos irregulares pueden hacer que sea difícil planificar a corto plazo, establecer metas financieras a largo plazo puede ayudar a mantener la foco en el objetivo final. Esto puede incluir metas como ahorrar para una emergencia, pagar deudas o invertir en un fondo de jubilación. Al tener metas claras, es posible motivarse para administrar los ingresos de manera efectiva, incluso en los momentos de incertidumbre.

Crear un fondo de emergencia

Un fondo de emergencia puede ser una salvavidas en momentos de ingresos irregulares. Al tener un fondo de emergencia, es posible cubrir los gastos básicos en caso de que los ingresos disminuyan. Esto permitirá reducir el estrés y la ansiedad financiera, y mantener la estabilidad financiera.

Administrar los gastos variables

Los gastos variables, como los gastos de entretenimiento o los gastos de viaje, pueden ser los primeros en ser recortados cuando los ingresos disminuyen. Sin embargo, es importante no eliminar completamente estos gastos, ya que pueden ser importantes para la salud mental y la calidad de vida. En su lugar, es posible reducir estos gastos de manera razonable y sostenible, y encontrar formas de ahorrar en otros lugares.

Aprovechar los períodos de alta ingresos

Cuando los ingresos son altos, es posible aprovechar al máximo esta oportunidad para ahorrar y invertir. Esto puede incluir pagar deudas, incrementar el fondo de emergencia o invertir en activos que generen ingresos pasivos. Al aprovechar estos períodos de alta ingresos, es posible mejorar la estabilidad financiera y prepararse para los momentos de baja ingresos.

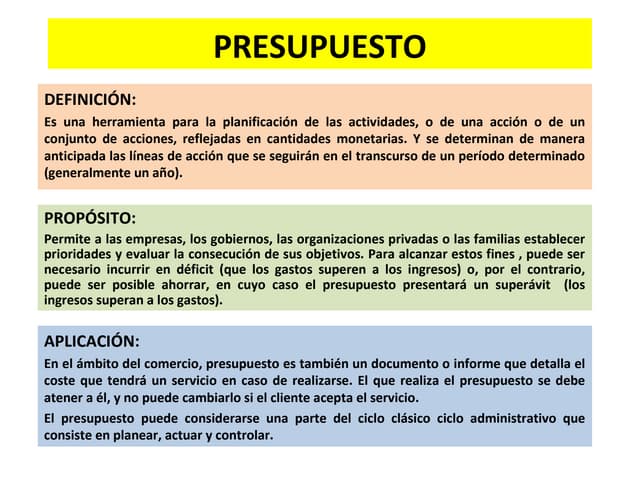

¿Cómo se elabora el presupuesto de ingresos?

El presupuesto de ingresos es un documento que estima los ingresos que se esperan recibir durante un período determinado, generalmente un año. Su elaboración es crucial para cualquier organización o empresa, ya que permite planificar y gestionar de manera efectiva los recursos financieros.

Para elaborar un presupuesto de ingresos, se deben seguir los siguientes pasos:

1. Análisis de la situación actual: Se debe analizar la situación actual de la empresa, incluyendo sus ingresos actuales, tendencias y patrones de comportamiento.

2. Establecer objetivos: Se deben establecer objetivos claros y realistas para el período de presupuesto, como aumentar las ventas o mejorar la eficiencia.

3. Recopilar información: Se debe recopilar información sobre los ingresos históricos, tendencias del mercado, competencia y otros factores que puedan afectar los ingresos.

4. Estimar los ingresos: Se deben estimar los ingresos esperados para cada fuente de ingreso, como ventas, intereses, dividendos, etc.

5. Revisar y ajustar: Se debe revisar y ajustar el presupuesto de ingresos según sea necesario para asegurar que sea realista y alcanzable.

Análisis de la situación actual

Para analizar la situación actual, se deben considerar los siguientes aspectos:

- La tendencia de los ingresos en los últimos años

- La competencia y su impacto en los ingresos

- La economía global y su efecto en la demanda

Establecer objetivos

Los objetivos del presupuesto de ingresos deben ser específicos, medibles, alcanzables, relevantes y tener un plazo determinado (SMART). Algunos ejemplos de objetivos son:

- Aumentar las ventas en un 10% en los próximos 6 meses

- Incrementar la eficiencia en un 5% en los próximos 3 meses

Recopilar información

La información necesaria para elaborar el presupuesto de ingresos incluye:

- Informes financieros históricos

- Investigación de mercado y tendencias

- Información sobre la competencia

Estimar los ingresos

Para estimar los ingresos, se deben considerar los siguientes aspectos:

- La demanda del producto o servicio

- La competencia y su impacto en los precios

- La capacidad de producción y entrega

Revisar y ajustar

Es importante revisar y ajustar el presupuesto de ingresos regularmente para asegurar que se está en línea con los objetivos y la situación actual. Algunos aspectos a considerar al revisar y ajustar son:

- Los cambios en la demanda o la competencia

- Los cambios en la economía global

- Los cambios en la producción o entrega

¿Qué pasa si no se cumple el presupuesto?

Si no se cumple el presupuesto, se pueden generar graves consecuencias financieras y administrativas para una empresa o proyecto. El no cumplimiento del presupuesto puede llevar a la falta de liquidez, la pérdida de credibilidad y la disminución de la confianza de los inversores o stakeholders.

Repercusiones financieras

El no cumplimiento del presupuesto puede generar una serie de problemas financieros, como:

- Déficit: La empresa o proyecto puede enfrentar un déficit financiero, lo que puede llevar a la falta de liquidez y a la imposibilidad de pagar deudas o gastos.

- Reducción de la inversión: Si no se cumple el presupuesto, los inversores pueden perder la confianza en la empresa o proyecto, lo que puede llevar a una reducción de la inversión.

- Incremento de la deuda: El no cumplimiento del presupuesto puede generar una mayor deuda para la empresa o proyecto, lo que puede llevar a una situación financiera más complicada.

Consecuencias administrativas

El no cumplimiento del presupuesto también puede generar consecuencias administrativas, como:

- Cambio en la estrategia: Si no se cumple el presupuesto, la empresa o proyecto puede necesitar cambiar su estrategia para adaptarse a la nueva situación financiera.

- Reorganización: El no cumplimiento del presupuesto puede llevar a una reorganización de la empresa o proyecto, lo que puede implicar cambios en la estructura organizativa y en la distribución de recursos.

- Cambio en la gestión: El no cumplimiento del presupuesto puede llevar a un cambio en la gestión de la empresa o proyecto, lo que puede incluir la designación de un nuevo equipo de liderazgo.

Repercusiones en la credibilidad

El no cumplimiento del presupuesto también puede generar consecuencias en la credibilidad de la empresa o proyecto, como:

- Pérdida de confianza: Si no se cumple el presupuesto, los inversores y stakeholders pueden perder la confianza en la empresa o proyecto.

- Daño a la reputación: El no cumplimiento del presupuesto puede generar un daño a la reputación de la empresa o proyecto, lo que puede afectar su capacidad para atraer inversores y clientes.

- Dificultades para obtener financiamiento: El no cumplimiento del presupuesto puede hacer que sea más difícil para la empresa o proyecto obtener financiamiento en el futuro.

Medidas para evitar el no cumplimiento del presupuesto

Para evitar el no cumplimiento del presupuesto, se pueden implementar medidas como:

- Planificación detallada: Realizar una planificación detallada y realista del presupuesto para evitar sorpresas.

- Monitoreo constante: Realizar un monitoreo constante del presupuesto para detectar cualquier desviación.

- Flexibilidad: Mantener una cierta flexibilidad en el presupuesto para adaptarse a cambios impredecibles.

Acciones para recuperarse del no cumplimiento del presupuesto

Si se produce un no cumplimiento del presupuesto, se pueden implementar acciones para recuperarse, como:

- Análisis de la situación: Realizar un análisis detallado de la situación para identificar las causas del no cumplimiento del presupuesto.

- Revisión del presupuesto: Revisar y ajustar el presupuesto para asegurarse de que sea realista y viable.

- Implementación de medidas de austeridad: Implementar medidas de austeridad para reducir costos y mejorar la eficiencia.

Mas informacion

¿Cómo crear un presupuesto cuando mis ingresos son irregulares?

Crear un presupuesto cuando se tienen ingresos irregulares puede parecer un desafío, pero es fundamental para administrar tus finanzas de manera efectiva. Lo primero que debes hacer es identificar tus ingresos promedio. Anota todos tus ingresos durante un período determinado, como un año, y calcula la media. Esta cifra te dará una idea clara de cuánto dinero tienes disponible para gastar cada mes. Luego, debes clasificar tus gastos en necesidades y deseos. Las necesidades, como la renta, los servicios básicos y la comida, deben ser prioritarias. Los deseos, como comprasPersonales o entretenimiento, pueden ser ajustados según sea necesario.

¿Cómo puedo manejar los gastos impredecibles con un presupuesto irregular?

Los gastos impredecibles, como reparaciones en el hogar o gastos médicos, pueden surgir en cualquier momento y afectar tu presupuesto. Para manejar estos gastos, debes crear una caja de ahorro de emergencia. Esta caja de ahorro te permitirá tener un colchón financiero para cubrir gastos impredecibles. También es importante revisar y ajustar tu presupuesto regularmente. Esto te permitirá adaptarte a los cambios en tus ingresos y gastos. Además, considera establecer un presupuesto flexible, que te permita ajustar tus gastos según sea necesario.

¿Cómo puedo ahorrar dinero con un presupuesto irregular?

Aunque tener un presupuesto irregular puede hacer que ahorrar sea más desafiante, hay algunas estrategias que puedes implementar. Aprovecha los meses de alta ingreso para ahorrar más dinero. También puedes establecer metas de ahorro a largo plazo, como ahorrar para una emergencia o para un objetivo específico. Otra opción es crear un plan de ahorro automático, que te permita ahorrar un porcentaje de tus ingresos regularmente. Recuerda que cada poco ahorro cuenta, incluso si no puedes ahorrar una gran cantidad cada mes.

¿Qué herramientas puedo utilizar para crear un presupuesto con ingresos irregulares?

Existen varias herramientas que puedes utilizar para crear un presupuesto con ingresos irregulares. Las hojas de cálculo, como Microsoft Excel o Google Sheets, te permiten crear un presupuesto personalizado y ajustable. También puedes utilizar aplicaciones de presupuesto, como Mint o Personal Capital, que te permiten rastrear tus gastos y ingresos. Otra opción es utilizar un presupuesto en papel, que te permita tener un registro físico de tus finanzas. Lo importante es encontrar una herramienta que se adapte a tus necesidades y te permita crear un presupuesto que se ajuste a tus ingresos irregulares.

¿Cómo se calcula mi puntuación de crédito? Aquí tienes la respuesta

¿Cómo se calcula mi puntuación de crédito? Aquí tienes la respuesta Préstamos para estudiantes: subsidios vs no subsidios, descubre la diferencia

Préstamos para estudiantes: subsidios vs no subsidios, descubre la diferencia