Planificación patrimonial: 5 formas de ahorrar en tarifas

La planificación patrimonial es una herramienta fundamental para garantizar la seguridad financiera a largo plazo. Sin embargo, muchos desconocen que una adecuada planificación puede ahorrarles una gran cantidad de dinero en tarifas y comisiones. En este sentido, es esencial conocer las estrategias y tácticas que permiten reducir los gastos asociados a la gestión de patrimonios. En este artículo, exploraremos cinco formas efectivas de ahorrar en tarifas, desde la creación de un trust hasta la inversión en fondos indexados, para que puedas tomar el control de tus finanzas y disfrutar de una mayor tranquilidad económica.

Planificación patrimonial: 5 formas de ahorrar en tarifas

La planificación patrimonial es un proceso importante para asegurar el futuro financiero de uno mismo y sus seres queridos. Una parte clave de esta planificación es ahorrar en tarifas y gastos innecesarios. A continuación, se presentan 5 formas de ahorrar en tarifas a través de una buena planificación patrimonial.

Fomento de la inversión en fondos mutuos

Los fondos mutuos son una excelente opción para ahorrar en tarifas, ya que ofrecen una diversificación de inversiones y una gestión profesional. Al invertir en fondos mutuos, se pueden ahorrar comisiones y gastos de gestión, lo que puede significar un ahorro significativo en el largo plazo. Además, los fondos mutuos ofrecen una mayor liquidez y flexibilidad en comparación con otras inversiones.

| Fondo mutuo | Tarifa de gestión | Ahorro |

|---|---|---|

| Fondo A | 1,5% | 0,5% |

| Fondo B | 2,0% | 1,0% |

Elección de productos de seguro más baratos

Los productos de seguro, como los seguros de vida y de accidentes, pueden ser una carga financiera significativa. Sin embargo, al elegir productos de seguro más baratos, se pueden ahorrar tarifas y gastos innecesarios. Es importante comparar diferentes opciones y elegir la que mejor se adapte a las necesidades y presupuesto.

Creación de un plan de pensiones

La creación de un plan de pensiones es una forma efectiva de ahorrar en tarifas y gastos en el largo plazo. Al crear un plan de pensiones, se puede ahorrar en impuestos y gastos de gestión, lo que puede significar un ahorro significativo en el futuro. Además, un plan de pensiones puede proporcionar una mayor seguridad financiera en la jubilación.

Inversión en activos inmobiliarios

La inversión en activos inmobiliarios, como propiedades o fondos de inversión inmobiliarios, puede ser una excelente opción para ahorrar en tarifas y gastos. Al invertir en activos inmobiliarios, se pueden ahorrar comisiones y gastos de gestión, lo que puede significar un ahorro significativo en el largo plazo. Además, los activos inmobiliarios pueden proporcionar una mayor seguridad financiera y una rentabilidad más estable.

Revisión y ajuste de la estrategia de inversión

La revisión y ajuste de la estrategia de inversión es una forma importante de ahorrar en tarifas y gastos innecesarios. Al revisar y ajustar la estrategia de inversión, se pueden identificar oportunidades de ahorro y reducir gastos innecesarios. Además, un ajuste en la estrategia de inversión puede ayudar a aprovechar oportunidades de inversión más rentables y a reducir riesgos financieros.

¿Cuáles son las formas de ahorro que existen?

Existen various formas de ahorro que se adaptan a las necesidades y objetivos de cada persona. A continuación, se presentan algunas de las formas de ahorro más comunes:

Formas de ahorro a corto plazo

Las formas de ahorro a corto plazo son ideales para aquellos que necesitan acceso rápido a su dinero. Algunas opciones incluyen:

- Cuentas de ahorro: permiten acceder a tu dinero en cualquier momento y suelen ofrecer intereses bajos.

- Certificados de depósito: son similares a las cuentas de ahorro, pero con una tasa de interés fija y un plazo de vencimiento.

- Fondos de inversión a corto plazo: invierten en activos líquidos y ofrecen una rentabilidad baja pero segura.

Formas de ahorro a largo plazo

Las formas de ahorro a largo plazo son ideales para aquellos que buscan crecer su dinero a lo largo del tiempo. Algunas opciones incluyen:

- Fondos de inversión a largo plazo: invierten en activos más riesgosos y ofrecen una rentabilidad más alta.

- Cuentas de jubilación: permiten ahorrar para la jubilación y suelen ofrecer beneficios fiscales.

- Planes de ahorro para la educación: permiten ahorrar para la educación de los hijos y suelen ofrecer beneficios fiscales.

Ahorro en activos tangibles

El ahorro en activos tangibles implica invertir en objetos físicos que pueden aumentar de valor con el tiempo. Algunas opciones incluyen:

- Oro y plata: son metales preciosos que pueden aumentar de valor con el tiempo.

- Inmuebles: pueden aumentar de valor con el tiempo y generar ingresos por alquiler.

- Arte y objetos de colección: pueden aumentar de valor con el tiempo y ser vendidos posteriormente.

Ahorro en criptomonedas

El ahorro en criptomonedas implica invertir en monedas digitales como Bitcoin o Ethereum. Algunas opciones incluyen:

- Bitcoin: es la criptomoneda más popular y estable.

- Ethereum: es la segunda criptomoneda más popular y tiene un gran potencial de crecimiento.

- Otras criptomonedas: existen cientos de criptomonedas diferentes, cada una con sus propias características y riesgos.

Ahorro automatizado

El ahorro automatizado implica configurar transferencias automáticas desde tu cuenta corriente a tu cuenta de ahorro. Algunas opciones incluyen:

- Transferencias periódicas: se pueden configurar transferencias automáticas cada semana, cada quincena o cada mes.

- Aportaciones programadas: se pueden configurar aportaciones automáticas a un fondo de inversión o cuenta de ahorro.

- Aplicaciones de ahorro: existen aplicaciones que te permiten ahorrar automáticamente una parte de tus gastos.

¿Cuáles son los planes de ahorro?

Los planes de ahorro son estrategias financieras que permiten a las personas acumular dinero para alcanzar objetivos específicos, como la compra de una vivienda, la educación de los hijos, la jubilación o simplemente para tener una seguridad financiera.

Tipos de planes de ahorro

Existen diferentes tipos de planes de ahorro, cada uno con características y beneficios únicos. Algunos de los más comunes son:

- Plan de ahorro a plazo fijo: se caracteriza por una tasa de interés fija durante un período determinado, generalmente con una mayor liquidez.

- Plan de ahorro flexible: permite retirar o depositar dinero en cualquier momento, con una tasa de interés variable.

- Plan de ahorro a largo plazo: se enfoca en objetivos a largo plazo, como la jubilación, y puede tener una mayor rentabilidad.

Ventajas de los planes de ahorro

Los planes de ahorro ofrecen varias ventajas, como:

- Disciplina financiera: fomentan la disciplina para ahorrar dinero de manera regular.

- Rentabilidad: pueden generar una rentabilidad adicional gracias a los intereses.

- Seguridad financiera: proporcionan una sensación de seguridad al tener un fondo de ahorro.

Cómo elegir el plan de ahorro adecuado

Para elegir el plan de ahorro adecuado, es importante considerar:

- Objetivos financieros: determinar qué objetivo se quiere alcanzar con el ahorro.

- Plazo de ahorro: considerar el plazo en el que se necesita el dinero ahorrado.

- Riesgo financiero: evaluar el nivel de riesgo que se está dispuesto a asumir.

Errores comunes en los planes de ahorro

Algunos errores comunes que se cometen al ahorrar son:

- No definir objetivos claros: ahorrar sin un objetivo específico puede hacer que se pierda la motivación.

- No considerar los gastos: no tener en cuenta los gastos y las obligaciones financieras.

- No diversificar: no distribuir el ahorro en diferentes tipo de inversiones.

Tips para ahorrar de manera efectiva

Algunos consejos para ahorrar de manera efectiva son:

- Crear un presupuesto: establecer un presupuesto y priorizar los gastos.

- Agregar pequeñas cantidades: ahorrar pequeñas cantidades de dinero de manera regular.

- Aprovechar los incentivos: aprovechar los incentivos y beneficios que ofrecen los planes de ahorro.

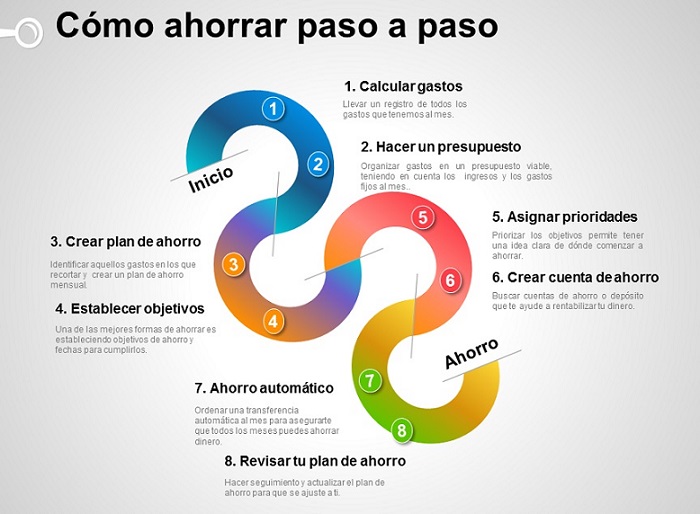

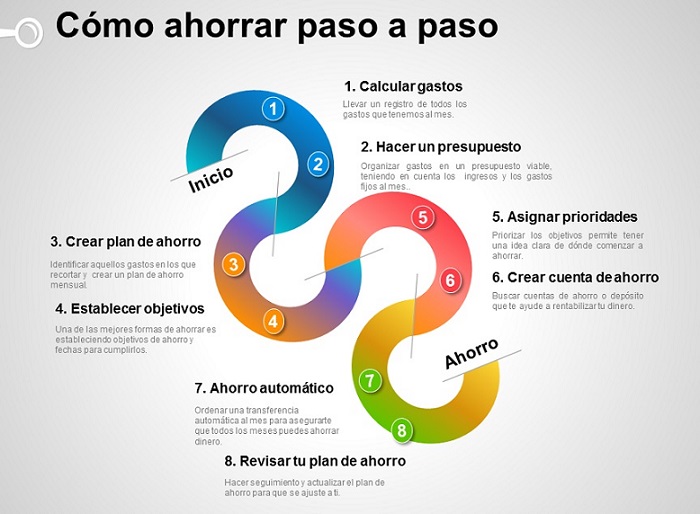

¿Cómo podemos hacer un plan de ahorro?

Para hacer un plan de ahorro efectivo, es importante establecer metas claras y alcanzables, y crear un presupuesto personalizado que se ajuste a tus necesidades y objetivos financieros. Aquí te presentamos algunos pasos para crear un plan de ahorro:

Establecer metas de ahorro

Para empezar, debes establecer metas de ahorro claras y específicas, como ahorrar para una emergencia, un depósito para una vivienda o un viaje. Establecer metas te ayudará a enfocarte y a mantener la motivación para ahorrar. Prioriza tus metas y establece un orden de importancia para alcanzarlas.

Crear un presupuesto personalizado

Un presupuesto personalizado te ayudará a entender cómo gastas tu dinero y a identificar áreas donde puedes reducir gastos. Anota tus ingresos y gastos mensuales, y agrupa tus gastos en categorías como vivienda, comida, transporte, entretenimiento, etc. Revisa tus gastos y ajusta tu presupuesto según sea necesario.

Automatizar tus ahorros

Una forma efectiva de ahorrar es automatizar tus ahorros. Puedes configurar transferencias automáticas desde tu cuenta corriente a tu cuenta de ahorro o inversión. De esta manera, ahorrarás una cantidad fija cada mes sin tener que preocuparte por recordar hacerlo.

Invertir tus ahorros

Una vez que hayas ahorrado una cantidad significativa, es importante invertir tus ahorros de manera que generen un rendimiento. Puedes invertir en acciones, bonos, fondos mutuos o cuentas de ahorro de alto interés. Investiga y compara diferentes opciones de inversión antes de tomar una decisión.

Revisar y ajustar tu plan de ahorro

Es importante revisar y ajustar tu plan de ahorro regularmente para asegurarte de que estás alcanzando tus metas. Revisa tus gastos y ajusta tu presupuesto según sea necesario. Revisa también tus metas y ajusta tu plan de ahorro para asegurarte de que estás trabajando hacia objetivos alcanzables.

Olvide agregar los siguientes consejos adicionales:

- Evita deudas y gastos innecesarios que pueden sabotear tus esfuerzos de ahorro.

- Incrementa tus ingresos buscando formas de aumentar tus ingresos, como un aumento salarial o un trabajo adicional.

- Aprovecha ofertas y descuentos para reducir tus gastos y ahorrar más.

- Considera la ayuda de un profesional si necesitas orientación financiera adicional.

- Mantén la disciplina y la perseverancia para alcanzar tus metas de ahorro.

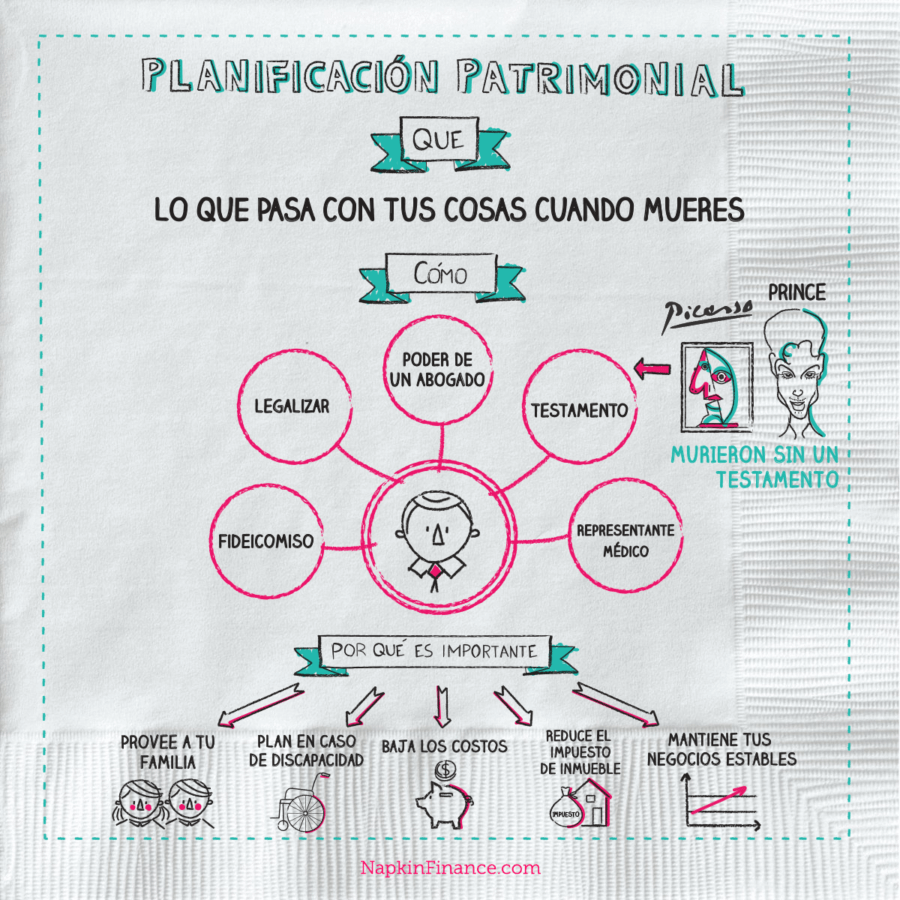

¿Qué significa planificación patrimonial?

La planificación patrimonial se refiere a la estrategia de gestión y organización de los activos y bienes de una persona o familia con el fin de preservar y transmitir su patrimonio de manera eficiente y segura. Esta planificación implica la identificación de los objetivos y metas a largo plazo, la evaluación de los activos y pasivos, y la implementación de estrategias para minimizar los impuestos, reducir los riesgos y maximizar la rentabilidad.

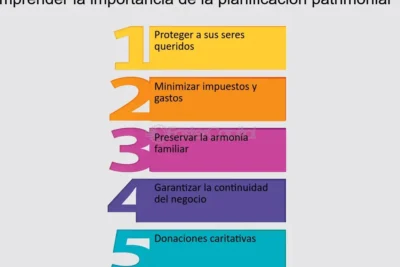

Objetivos de la planificación patrimonial

La planificación patrimonial busca alcanzar varios objetivos importantes, incluyendo:

- Preservar la integridad del patrimonio: Proteger los activos y bienes de la familia de posibles disputas, divisiones o pérdidas.

- Minimizar los impuestos: Reducir al mínimo posible la carga impositiva sobre el patrimonio y sus beneficiarios.

- Garantizar la sucesión: Establecer un plan claro y seguro para la transmisión del patrimonio a las generaciones futuras.

Elementos clave de la planificación patrimonial

La planificación patrimonial implica la consideración de varios elementos clave, incluyendo:

- Testamentos y documentos legales: Crear testamentos, poderes notariales y otros documentos legales para garantizar que los deseos y objetivos de la familia sean respetados.

- Planificación fiscal: Evaluar y minimizar la carga impositiva sobre el patrimonio y sus beneficiarios.

- Inversiones y gestión de activos: Evaluar y gestionar los activos y bienes de la familia de manera efectiva para maximizar la rentabilidad y minimizar los riesgos.

Tipo de activos que se incluyen en la planificación patrimonial

La planificación patrimonial puede incluir una variedad de activos y bienes, incluyendo:

- Inmuebles: Propiedades residenciales, comerciales o industriales.

- Inversiones financieras: Acciones, bonos, fondos mutuos y otros instrumentos financieros.

- Bienes personales: Joyas, obras de arte, coches, barcos y otros objetos de valor.

Beneficios de la planificación patrimonial

La planificación patrimonial ofrece varios beneficios importantes, incluyendo:

- Seguridad y certeza: Saber que el patrimonio estará protegido y que los objetivos y metas a largo plazo serán alcanzados.

- Reducir la incertidumbre: Evitar la disputa y la confusión en caso de fallecimiento o incapacidad.

- Maximizar la rentabilidad: Garantizar que los activos y bienes sean gestionados de manera efectiva para maximizar la rentabilidad.

¿Quién necesita planificación patrimonial?

La planificación patrimonial es importante para cualquier persona que tenga activos y bienes significativos, incluyendo:

- Propietarios de negocios: Dueños de empresas que desean proteger y transmitir su patrimonio empresarial.

- Familias adineradas: Familias que tienen activos y bienes significativos que desean proteger y transmitir.

- Personas con patrimonios complejos: Personas que tienen activos y bienes en diferentes jurisdicciones o que tienen patrimonios mixtos (por ejemplo, propiedades y activos financieros).

Mas informacion

¿Qué es la planificación patrimonial y por qué es importante?

La planificación patrimonial es el proceso de gestionar y distribuir los activos y bienes de una persona o familia de manera efectiva, con el fin de alcanzar objetivos financieros y legales. Esta planificación es crucial para garantizar que los bienes y activos se distribuyan de acuerdo con los deseos del propietario, evitar conflictos familiares y reducir la carga fiscal. La planificación patrimonial también ayuda a proteger los activos de la familia en caso de enfermedad, discapacidad o muerte, y a asegurar que los herederos estén bien protegidos. Un planificador patrimonial experimentado puede ayudar a identificar las oportunidades de ahorro fiscal y a crear un plan personalizado para cada familia.

¿Cuáles son las 5 formas de ahorrar en tarifas de planificación patrimonial?

Existen varias formas de ahorrar en tarifas de planificación patrimonial, algunas de las cuales incluyen: la creación de un testamento vital, que permite a los propietarios de bienes y activos tomar decisiones sobre su cuidado y distribución en caso de enfermedad o discapacidad; la creación de un fideicomiso, que permite transferir los activos a un tercero para su gestión y distribución; la donación de activos, que reduce la carga fiscal y aumenta la cantidad de bienes y activos que se pueden legar a los herederos; la planificación fiscal, que busca minimizar los impuestos y maximizar la cantidad de bienes y activos que se pueden legar; y la creación de una empresa familiar, que permite a los miembros de la familia participar en la toma de decisiones y la gestión de los activos.

¿Por qué es importante tener un planificador patrimonial experiencia?

Un planificador patrimonial experimentado es crucial para crear un plan personalizado y efectivo para cada familia. Un profesional con experiencia en planificación patrimonial puede ayudar a identificar las oportunidades de ahorro fiscal y a crear un plan que se adapte a las necesidades y objetivos de cada familia. Un planificador patrimonial puede también ayudar a resolver conflictos familiares y a evitar disputas sobre la distribución de los activos y bienes. Además, un profesional con experiencia puede ayudar a garantizar que el plan se ajuste a las leyes y regulaciones cambiantes, y a asegurar que los activos y bienes se distribuyan de acuerdo con los deseos del propietario.

¿Cuándo es el momento adecuado para comenzar a planificar mi patrimonio?

Es importante comenzar a planificar el patrimonio lo antes posible, ya que la planificación patrimonial es un proceso que requiere tiempo y reflexión. Es importante planificar incluso si se es joven y saludable, ya que la vida es impredecible y los accidentes o enfermedades pueden ocurrir en cualquier momento. Además, la planificación patrimonial puede ayudar a reducir la carga fiscal y a aumentar la cantidad de bienes y activos que se pueden legar a los herederos. Es recomendable comenzar a planificar el patrimonio cuando se tiene una familia, una carrera estable o cuando se han acumulado activos y bienes significativos.