Las 5 mentiras sobre finanzas personales que te contaron tus padres

Cuando se trata de finanzas personales, muchos de nosotros hemos recibido consejos y recomendaciones de nuestros padres o figuras de autoridad en nuestra infancia. Sin embargo, ¿cuántas de esas recomendaciones son realmente verdaderas y cuántas son simplemente mitos o mentiras que nos han llevado a tomar malas decisiones financieras? En este artículo, exploraremos las 5 mentiras sobre finanzas personales que probablemente te contaron tus padres y que debes olvidar lo antes posible si quieres alcanzar la estabilidad financiera que siempre has deseado.

Las 5 mentiras sobre finanzas personales que te contaron tus padres

Es común que los padres intenten enseñar a sus hijos sobre finanzas personales, pero a veces, esta información puede ser incorrecta o estar desactualizada. A continuación, se presentan las 5 mentiras más comunes que te contaron tus padres sobre finanzas personales.

1. Debes ahorrar todo tu dinero en una cuenta de ahorro

Esta mentira puede llevar a las personas a ahorrar dinero en una cuenta de ahorro con baja tasa de interés, en lugar de invertir en activos que generen un mayor rendimiento. En la actualidad, existen opciones de inversión más rentables, como fondos de inversión o cuenta de jubilación individual, que pueden ayudar a tu dinero a crecer con el tiempo.

| Tipo de cuenta | Tasa de interés promedio |

|---|---|

| Cuenta de ahorro | 1,5% |

| Fondo de inversión | 5-7% |

| Cuenta de jubilación individual | 7-10% |

2. Debes pagar tus deudas lo antes posible

Aunque pagar tus deudas es importante, no siempre es necesario pagarlas lo antes posible. En algunos casos, puede ser más beneficioso pagar las deudas con intereses más bajos y enfocarte en pagar las deudas con intereses más altos. Además, es importante considerar la opción de consolidar deudas y negociar con los acreedores para reducir los intereses.

Intereses altos pueden acumularse rápidamente y aumentar la carga de la deuda. Es importante priorizar las deudas con intereses más altos y pagarlas lo antes posible.

3. La tarjeta de crédito es mala

La tarjeta de crédito no es inherentemente mala, pero puede ser peligrosa si no se utiliza de manera responsable. Las tarjetas de crédito pueden ofrecer recompensas y protecciones que no se encuentran en otras formas de pago. Sin embargo, es importante tener cuidado con los intereses y las comisiones.

Recompensas como puntos o cashback pueden ser beneficiosas si se utilizan de manera responsable. Sin embargo, es importante leer las condiciones y entender los intereses y comisiones asociados.

4. Debes invertir en una casa para siempre

La idea de que debes invertir en una casa para siempre es una mentira. En algunos casos, puede ser más beneficioso alquilar una vivienda en lugar de comprarla. Es importante considerar los costos totales de propiedad, incluyendo impuestos, mantenimiento y otros gastos, antes de tomar una decisión.

Costos totales de propiedad deben ser considerados al momento de decidir entre alquilar o comprar una vivienda.

5. No necesitas un presupuesto

Finalmente, la idea de que no necesitas un presupuesto es una mentira. Un presupuesto es una herramienta importante para controlar tus gastos y alcanzar tus objetivos financieros. Sin un presupuesto, es fácil perder el control de tus finanzas y endeudarte.

Presupuesto es una herramienta importante para controlar tus gastos y alcanzar tus objetivos financieros.

¿Cómo afectan las finanzas a nivel personal?

Las finanzas personales tienen un impacto significativo en la vida diaria de una persona. La gestión efectiva de las finanzas personales puede proporcionar estabilidad, seguridad y paz mental, mientras que la mala gestión puede generar estrés, ansiedad y problemas financieros.

Impacto en la Salud Mental

La salud mental se ve afectada cuando una persona tiene problemas financieros, como deudas impagables, falta de ahorro o ingresos insuficientes. Esto puede generar ansiedad, depresión y estrés crónico, lo que a su vez puede afectar la calidad de vida y las relaciones interpersonales. Algunos efectos en la salud mental son:

- Problemas de sueño y fatiga crónica

- Dificultades para concentrarse y tomar decisiones

- Pérdida de la confianza en uno mismo

Influencia en las Relaciones

Las finanzas personales también pueden afectar las relaciones interpersonales. Los problemas financieros pueden generar tensiones y conflictos en la pareja, familiares y amigos. Algunos ejemplos son:

- Discusiones frecuentes sobre dinero

- Falta de comunicación y confianza

- Pérdida de la intimidad y conexión emocional

Efectos en la Calidad de Vida

La gestión de las finanzas personales también impacta en la calidad de vida. Una buena gestión financiera puede permitir disfrutar de viajes, actividades recreativas y compras que aportan felicidad y satisfacción. Por otro lado, la mala gestión puede generar:

- Falta de libertad para tomar decisiones financieras

- Limitaciones para disfrutar de actividades y servicios

- Pérdida de la independencia financiera

Influencia en la Carrera Profesional

Las finanzas personales también pueden afectar la carrera profesional. La falta de estabilidad financiera puede generar:

- Dificultades para tomar decisiones profesionales

- Falta de motivación y productividad

- Problemas para alcanzar metas y objetivos profesionales

Consecuencias en la Educación y Desarrollo Personal

Finalmente, las finanzas personales también pueden afectar la educación y el desarrollo personal. La falta de recursos financieros puede limitar:

- Acceso a oportunidades educativas y de capacitación

- Desarrollo de habilidades y competencias

- Acceso a información y recursos para el crecimiento personal

¿Cómo puedo llevar mis finanzas personales?

Llevar las finanzas personales de manera efectiva es crucial para alcanzar la estabilidad financiera y alcanzar los objetivos personales. A continuación, se presentan algunos consejos para llevar las finanzas personales de manera organizada y responsable.

Establecer metas financieras

Establecer metas financieras es el primer paso para llevar las finanzas personales de manera efectiva. Es importante definir objetivos realistas y medibles que se ajusten a las necesidades y prioridades personales. Algunas metas financieras comunes incluyen:

- Aumentar la cantidad de ahorro

- Reducir la deuda

- Incrementar la inversión en activos

- Mejorar la situación crediticia

- Alcanzar la independencia financiera

Crear un presupuesto personal

Crear un presupuesto personal es fundamental para llevar las finanzas personales de manera efectiva. Un presupuesto debe incluir todas las ingresos y gastos personales, y debe ser realista y flexible. Algunas tips para crear un presupuesto personal incluyen:

- Registrar todos los ingresos y gastos durante un mes

- Clasificar los gastos en categorías (alimentación, transporte, vivienda, etc.)

- Establecer límites para cada categoría

- Ajustar el presupuesto según sea necesario

- Revisar y actualizar el presupuesto regularmente

Administrar la deuda

Administrar la deuda es un aspecto importante de llevar las finanzas personales de manera efectiva. Es importante priorizar la deuda y crear un plan para pagar las deudas más urgentes. Algunas estrategias para administrar la deuda incluyen:

- Crear un plan de pago para cada deuda

- Pagar las deudas con intereses más altos primero

- Consolidar la deuda en una sola cuenta

- Negociar con los acreedores para reducir los intereses

- Aumentar los pagos para pagar la deuda más rápido

Invertir en activos

Invertir en activos es una manera de aumentar la riqueza personal y alcanzar la independencia financiera. Es importante investigar y diversificar las inversiones para minimizar el riesgo. Algunas opciones de inversión incluyen:

- Invertir en acciones

- Invertir en bonos

- Invertir en fondos mutuos

- Invertir en propiedades inmobiliarias

- Invertir en criptomonedas

Monitorear y ajustar

Monitorear y ajustar las finanzas personales es crucial para asegurarse de que se estén alcanzando las metas financieras. Es importante revisar regularmente el presupuesto y los gastos, y ajustar según sea necesario. Algunas tips para monitorear y ajustar las finanzas personales incluyen:

- Revisar el presupuesto y los gastos mensuales

- Ajustar el presupuesto según sea necesario

- Revisar las metas financieras y ajustar según sea necesario

- Buscar asesoramiento financiero si es necesario

- Ajustar las estrategias de inversión según sea necesario

¿Cómo afectan las finanzas la vida familiar?

Las finanzas pueden afectar significativamente la vida familiar, ya que la estabilidad financiera es fundamental para la tranquilidad y la felicidad de los miembros de la familia.

La seguridad económica

La seguridad económica es esencial para la vida familiar. Cuando una familia tiene una buena situación financiera, sus miembros se sienten más seguros y confiados en su futuro. Esto se traduce en una mayor estabilidad emocional y una mejor calidad de vida. Por ejemplo:

- La capacidad de pago de las deudas y los gastos básicos, como la hipoteca, los alimentos y la educación, reduce el estrés y la ansiedad.

- La acumulación de ahorros para momentos críticos, como la jubilación o la enfermedad, proporciona una sensación de tranquilidad.

- La inversión en educación y capacitación permite a los miembros de la familia mejorar sus habilidades y aumentar sus oportunidades laborales.

La relación entre pareja

Las finanzas también pueden afectar la relación entre la pareja. Cuando hay problemas económicos, la comunicación y la confianza se ven comprometidas. Por ejemplo:

- La discusión sobre el dinero puede generar conflictos y malentendidos.

- La falta de transparencia en la gestión de los gastos y las deudas puede generar desconfianza.

- La priorización de gastos puede generar tensiones y desacuerdos.

La educación financiera de los hijos

La educación financiera de los hijos es fundamental para su futuro económico. Los padres deben enseñar a sus hijos a manejar el dinero de manera responsable. Por ejemplo:

- La enseñanza del valor del dinero ayuda a los hijos a comprender la importancia del ahorro y la inversión.

- La asignación de responsabilidades financieras, como la gestión de un presupuesto, desarrolla habilidades importantes.

- La discusión abierta sobre las finanzas ayuda a los hijos a entender la realidad económica de la familia.

La planificación del futuro

La planificación del futuro es crucial para la estabilidad financiera de la familia. Esto incluye la planificación de la jubilación, la educación universitaria de los hijos y la compra de una vivienda. Por ejemplo:

- La planificación de la jubilación garantiza una renta estable en el futuro.

- La planificación de la educación universitaria permite a los hijos contar con recursos financieros para su formación.

- La compra de una vivienda puede ser un objetivo importante para la familia.

El estrés y la ansiedad

El estrés y la ansiedad pueden ser consecuencias directas de los problemas financieros. La situación económica puede afectar la salud mental y física de los miembros de la familia. Por ejemplo:

- El estrés crónico puede generar problemas de salud, como la hipertensión y la depresión.

- La ansiedad puede afectar la calidad del sueño y la alimentación.

- La falta de descanso puede afectar la productividad y la creatividad.

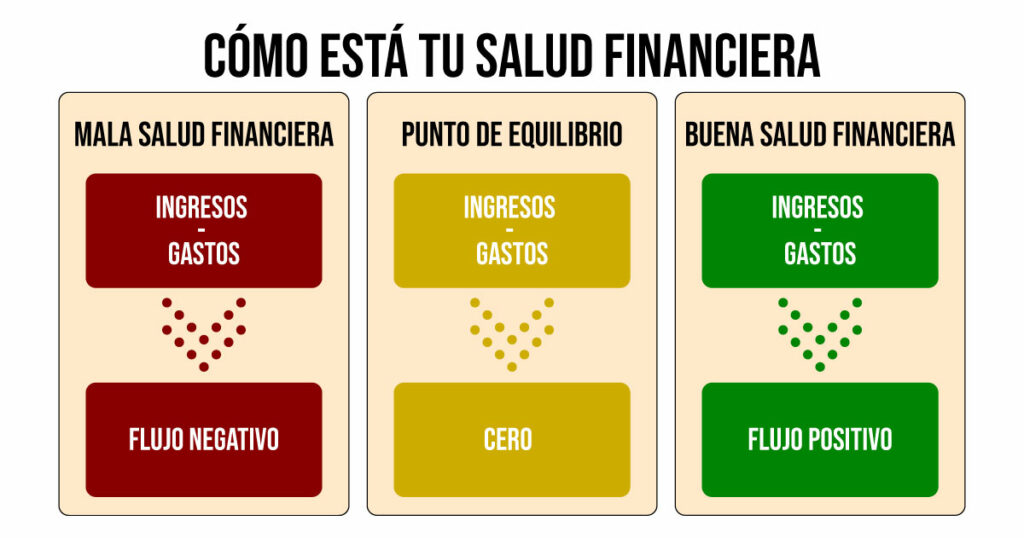

¿Cómo saber si mis finanzas son sanas?

Las finanzas personales pueden ser un tema complicado y estresante, pero es fundamental evaluar su estado para tomar decisiones informadas y lograr una mayor estabilidad financiera. A continuación, se presentan algunos indicadores clave para determinar si sus finanzas son sanas.

1. Ingresos y gastos: Análisis de la relación entre lo que se gana y se gasta

Para evaluar la salud financiera, es fundamental analizar la relación entre los ingresos y los gastos. Es importante contar con un presupuesto que permita identificar áreas de mejora y priorizar los gastos. Algunos aspectos clave a considerar son:

- Los ingresos brutos y netos: ¿Son suficientes para cubrir los gastos básicos?

- La proporción de gastos fijos (alquiler, servicios básicos, etc.) y gastos variables (entretenimiento, comida fuera, etc.)

- La frecuencia y cantidad de gastos impulsivos o innecesarios

2. Deudas y ahorros: Evaluar la relación entre lo que se debe y se ahorra

Las deudas y ahorros son fundamentales para evaluar la salud financiera. Es importante considerar:

- La cantidad y tipo de deudas (tarjetas de crédito, préstamos personales, hipotecas, etc.)

- La tasa de interés y el plazo de cada deuda

- La cantidad y frecuencia de ahorros (cuentas de ahorro, inversiones, etc.)

3. Índice de endeudamiento: Evaluar la capacidad para pagar las deudas

El índice de endeudamiento se calcula dividiendo la suma de todas las deudas entre los ingresos brutos. Un índice de endeudamiento alto puede indicar que se está en una situación financiera complicada.

- Un índice de endeudamiento alto (> 50%) puede indicar problemas para pagar las deudas

- Un índice de endeudamiento moderado (30-50%) puede requerir ajustes en el presupuesto

- Un índice de endeudamiento bajo (< 30%) puede indicar una buena capacidad para pagar las deudas

4. Reservas y emergencias: Evaluar la capacidad para enfrentar gastos impredecibles

Es fundamental contar con reservas y planes de emergencia para enfrentar gastos impredecibles, como reparaciones en el hogar o gastos médicos.

- La cantidad y frecuencia de ahorros para gastos impredecibles

- La existencia de un plan de emergencia (fondo de emergencia, seguro de gastos médicos, etc.)

- La frecuencia y cantidad de gastos impredecibles en el pasado

5. Inversión y crecimiento: Evaluar la capacidad para crecer financieramente

La inversión y el crecimiento financieros son fundamentales para asegurar un futuro financiero estable.

- La frecuencia y cantidad de inversiones (acciones, bonos, etc.)

- La existencia de un plan de inversión a largo plazo

- La frecuencia y cantidad de educación financiera y capacitación

Mas informacion

¿Cuál es la verdad detrás de la mentira de que debes ahorrar un 10% de tu sueldo?

La idea de que debes ahorrar un 10% de tu sueldo es una de las mentiras más comunes que se nos enseñan desde pequeños. Sin embargo, la realidad es que esta cifra no es una regla universal y puede variar según nuestras necesidades y objetivos financieros personales. En primer lugar, es importante destacar que ahorrar es fundamental para alcanzar la estabilidad financiera, pero no hay un porcentaje mágico que se adapte a todas las personas. Lo importante es establecer metas financieras claras y ahorrar de acuerdo a ellas, no según una cifra arbitraria. Por ejemplo, si tu objetivo es comprar un apartamento en los próximos años, es posible que debas ahorrar más del 10% de tu sueldo. Por otro lado, si estás pagando deudas o tienes gastos imprescindibles, es posible que debas ajustar tu presupuesto y ahorrar menos. La clave es encontrar un equilibrio entre ahorrar para el futuro y disfrutar del presente.

¿Por qué no es cierto que invertir en la bolsa es como jugar a la ruleta?

Otra mentira común es que invertir en la bolsa es como jugar a la ruleta, es decir, un juego de azar donde solo la suerte te lleva a ganar o perder dinero. Sin embargo, la inversión en la bolsa requiere conocimientos y estrategia. Invertir en la bolsa implica comprar acciones de empresas que generan ganancias y dividendos, lo que significa que estás invirtiendo en el crecimiento de una empresa y no en un juego de azar. Es importante investigar y analizar las empresas en las que invertimos, evaluar sus perspectivas de crecimiento y riesgos, y diversificar nuestra cartera para minimizar los riesgos. Por supuesto, no hay garantías de ganancia, pero la educación y la planificación pueden ayudarnos a tomar decisiones informadas y aumentar nuestras posibilidades de éxito.

¿Por qué no es verdad que el dinero es malo y la riqueza es inmoral?

Esta mentira es especialmente dañina, ya que puede llevarnos a creer que el dinero es inherentemente malo y que la riqueza es inmoral. Sin embargo, el dinero es solo una herramienta que puede ser utilizada para bien o para mal. La riqueza no es inmoral en sí misma, sino que depende de cómo se ha obtenido y cómo se utiliza. La verdadera pregunta es cómo usamos el dinero y qué valores y principios guían nuestras decisiones financieras. Si utilizamos el dinero para ayudar a los demás, para invertir en nuestra educación y crecimiento personal, y para mejorar nuestras vidas y las de nuestros seres queridos, entonces el dinero puede ser una herramienta poderosa para el bien. La clave es encontrar un equilibrio entre la ambición y la responsabilidad.

¿Cuál es la verdad detrás de la mentira de que nunca podrás salir de la deuda?

Finalmente, otra mentira común es que nunca podrás salir de la deuda, que una vez que estás en deuda, estás condenado a llevar una carga financiera pesada para siempre. Sin embargo, la deuda no es un destino. Es cierto que la deuda puede ser abrumadora y difícil de pagar, pero hay formas de salir de ella. En primer lugar, es importante evaluar nuestras finanzas y crear un presupuesto que nos permita pagar nuestras deudas de manera sostenible. Luego, debemos priorizar nuestras deudas y enfocarnos en pagar las deudas con intereses más altos primero. También podemos considerar consolidar nuestras deudas en una sola deuda con un interés más bajo, o incluso negociar con nuestros acreedores para reducir nuestras deudas. La clave es ser disciplinados y persistentes, y no darnos por vencidos.

Los 5 hábitos financieros que cambiaron mi vida

Los 5 hábitos financieros que cambiaron mi vida ¿Deberían las parejas casadas combinar sus finanzas?

¿Deberían las parejas casadas combinar sus finanzas? Truco sencillo para mantener tu presupuesto

Truco sencillo para mantener tu presupuesto