Funciones Financieras en una Empresa: ¿Qué Rol Juegan?

En el panorama empresarial actual, el papel de las funciones financieras ha evolucionado significativamente, convirtiéndose en un elemento crucial para el éxito y la sostenibilidad de las organizaciones. Desde la planificación financiera hasta la gestión del riesgo, las funciones financieras abarcan una amplia gama de responsabilidades que impactan directamente en la toma de decisiones, el rendimiento y la estrategia general. En este artículo, analizaremos cómo las funciones financieras desempeñan un papel vital en las empresas, destacando sus contribuciones clave y las implicaciones para el panorama empresarial.

Funciones Financieras en una Empresa: ¿Qué Rol Juegan?

1. Gestión de la Tesorería

La gestión de la tesorería se encarga de administrar los flujos de efectivo de la empresa, tanto las entradas como las salidas. Esto implica:

- Previsión de efectivo: Analizar las entradas y salidas futuras para anticiparse a posibles problemas de liquidez.

- Gestión de la deuda: Controlar los préstamos y las obligaciones financieras, buscando las mejores condiciones.

- Optimización de las inversiones: Buscar rentabilidad para los excedentes de efectivo.

- Control de pagos y cobros: Asegurar que las facturas se paguen y se cobren en tiempo y forma.

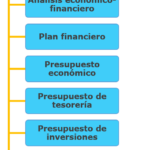

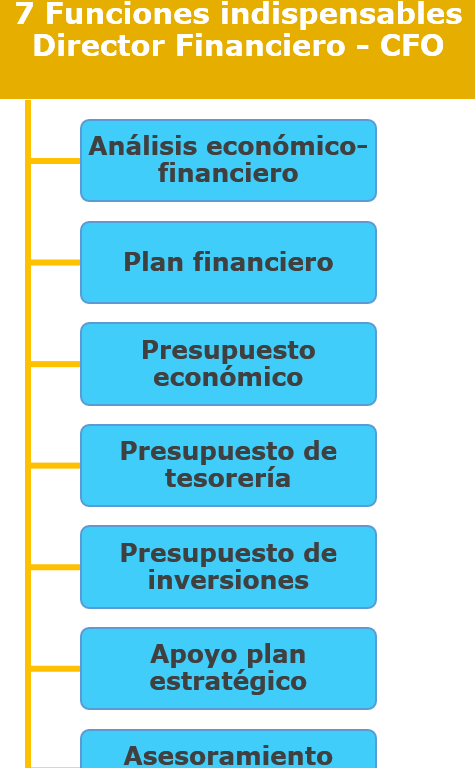

2. Planificación y Control Financiero

Este departamento se encarga de establecer objetivos financieros, desarrollar planes estratégicos para alcanzarlos y realizar un seguimiento constante del progreso.

- Análisis de presupuestos: Desarrollar y controlar los presupuestos de cada área de la empresa.

- Análisis de costes: Identificar y analizar los costes de producción para optimizarlos.

- Control de gastos: Asegurar que los gastos se mantienen dentro del presupuesto.

- Evaluación de proyectos: Analizar la viabilidad financiera de nuevos proyectos.

3. Contabilidad y Auditoría

Esta área se encarga de registrar las operaciones financieras de la empresa, elaborar los estados financieros y asegurar la transparencia en la información.

- Contabilidad general: Registrar todas las transacciones financieras de la empresa.

- Contabilidad de costes: Determinar el coste de los productos y servicios de la empresa.

- Auditoría interna: Verificar la exactitud y la integridad de los registros contables.

- Auditoría externa: Evaluar la información financiera de la empresa para terceros.

4. Análisis e Investigación Financiera

Este departamento se encarga de analizar el entorno financiero de la empresa, buscando oportunidades de mejora y crecimiento.

- Análisis de mercado: Investigar las tendencias del mercado y la competencia.

- Análisis de inversiones: Evaluar la rentabilidad de posibles inversiones.

- Análisis de riesgos: Identificar y evaluar los riesgos financieros.

- Análisis de ratios financieros: Evaluar el rendimiento financiero de la empresa.

5. Relaciones con Inversores

Este departamento se encarga de comunicarse con los inversores y mantenerlos informados sobre la situación financiera de la empresa.

- Relaciones públicas: Gestionar la imagen financiera de la empresa.

- Gestión de relaciones con inversores: Comunicarse con los accionistas, inversores y otros stakeholders.

- Emisión de informes financieros: Preparar y publicar informes financieros para los inversores.

- Análisis de las necesidades de los inversores: Identificar y satisfacer las necesidades de los inversores.

¿Cuál es el rol de la función financiera?

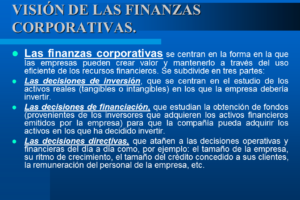

Rol Estratégico de la Función Financiera

La función financiera desempeña un papel crucial en el éxito de cualquier organización. Más allá de las tareas tradicionales de contabilidad y gestión financiera, la función financiera moderna se ha convertido en un socio estratégico para la alta dirección. Su objetivo es proporcionar información financiera precisa y oportuna, analizar y evaluar riesgos financieros, y desarrollar estrategias financieras que impulsen el crecimiento y la rentabilidad de la empresa.

Gestión de Activos y Pasivos

- Optimización del uso de los recursos financieros: La función financiera se encarga de administrar los activos y pasivos de la empresa de manera eficiente. Esto implica evaluar las necesidades de capital de trabajo, gestionar las inversiones, y negociar préstamos y financiamiento.

- Control del riesgo financiero: La función financiera desempeña un papel fundamental en la gestión de los riesgos financieros. Identifica, evalúa y mitiga los riesgos asociados con las operaciones de la empresa, como el riesgo de crédito, el riesgo de mercado y el riesgo operativo.

Análisis Financiero y Planificación

El análisis financiero es esencial para comprender el desempeño financiero de la empresa y para tomar decisiones estratégicas. La función financiera realiza análisis de los estados financieros, calcula indicadores clave de rendimiento y elabora informes financieros que brindan información crucial sobre la salud y el crecimiento de la empresa. La planificación financiera implica establecer objetivos financieros a largo plazo, desarrollar estrategias para alcanzar esos objetivos y monitorear el progreso de la empresa.

Gestión de Tesorería

- Administración del efectivo: La función financiera gestiona el efectivo de la empresa de manera eficiente para garantizar que haya suficiente liquidez para cubrir las obligaciones y aprovechar las oportunidades. Optimiza los procesos de cobro y pago, controla los niveles de inventario y administra las relaciones con los bancos.

- Optimización del capital de trabajo: La función financiera se encarga de gestionar el capital de trabajo de la empresa, minimizando el capital inmovilizado y asegurando que la empresa tenga suficiente capital circulante para cubrir sus operaciones.

Compliance y Cumplimiento Normativo

La función financiera tiene la responsabilidad de garantizar que la empresa cumpla con las leyes y regulaciones financieras. Esto incluye mantener registros contables precisos, preparar declaraciones fiscales y cumplir con las normas de contabilidad y auditoría. La función financiera también juega un papel importante en la prevención del fraude y la corrupción.

¿Cuál es el rol de las finanzas en una empresa?

Gestión de los Recursos Financieros

Las finanzas juegan un papel fundamental en la administración de los recursos monetarios de la empresa. Esto incluye la obtención de financiamiento, la gestión de la tesorería y el control del flujo de efectivo.

- Obtención de Financiamiento: Las finanzas se encargan de identificar las fuentes de financiamiento más adecuadas para la empresa, ya sea a través de préstamos bancarios, emisión de bonos, o la atracción de inversores.

- Gestión de Tesorería: La gestión de tesorería se encarga de optimizar la administración del efectivo disponible, asegurando que haya suficiente liquidez para cubrir las obligaciones de la empresa y al mismo tiempo maximizando el rendimiento de los recursos financieros.

- Control del Flujo de Efectivo: Las finanzas analizan el flujo de efectivo de la empresa, monitoreando la entrada y salida de dinero, y tomando medidas para optimizar la gestión de los recursos.

Planificación Estratégica

Las finanzas son un componente esencial en la planificación estratégica de la empresa, contribuyendo a la toma de decisiones cruciales para el futuro del negocio.

- Análisis de la Situación Financiera: Las finanzas realizan análisis de la situación financiera actual de la empresa, identificando fortalezas, debilidades, oportunidades y amenazas.

- Definición de Objetivos Financieros: Las finanzas ayudan a establecer objetivos financieros realistas y medibles, alineados con la visión estratégica de la empresa.

- Desarrollo de Proyectos de Inversión: Las finanzas evalúan la viabilidad financiera de proyectos de inversión, considerando el riesgo y el retorno esperado.

Control y Supervisión

Las finanzas desempeñan un papel crucial en el control y la supervisión de las operaciones de la empresa, asegurando la eficiencia y la transparencia en el manejo de los recursos.

- Análisis de Costos y Eficiencia: Las finanzas analizan los costos de producción y operación, identificando áreas de mejora para optimizar la eficiencia.

- Seguimiento del Desempeño Financiero: Las finanzas monitorizan el desempeño financiero de la empresa, comparando los resultados con las metas establecidas.

- Control de Riesgos: Las finanzas identifican y gestionan los riesgos financieros que pueden afectar la estabilidad de la empresa.

Toma de Decisiones

Las finanzas brindan información esencial para la toma de decisiones estratégicas, permitiendo a la empresa elegir el mejor camino a seguir en función de su situación financiera.

- Evaluación de Proyectos: Las finanzas evalúan la viabilidad financiera de proyectos, considerando el costo, el retorno esperado y el riesgo.

- Análisis de Inversiones: Las finanzas analizan las diferentes alternativas de inversión, considerando factores como rentabilidad, liquidez y riesgo.

- Gestión del Capital de Trabajo: Las finanzas ayudan a gestionar el capital de trabajo, optimizando el uso de los recursos disponibles para la operación diaria del negocio.

Relación con los Inversores

Las finanzas son responsables de la comunicación con los inversores, tanto internos como externos, proporcionando información transparente sobre la situación financiera de la empresa.

- Informes Financieros: Las finanzas preparan informes financieros periódicos para los inversores, incluyendo estados financieros, análisis de ratios y previsiones.

- Relaciones con Inversores: Las finanzas se encargan de mantener una comunicación fluida con los inversores, respondiendo sus consultas y brindando información relevante sobre la empresa.

- Atracción de Capital: Las finanzas juegan un papel clave en la atracción de capital, buscando inversores para financiar el crecimiento y la expansión de la empresa.

¿Cuál es la función del área de finanzas en una empresa?

Gestión de los Recursos Financieros

El área de finanzas es responsable de la administración eficiente de los recursos financieros de la empresa. Esto incluye la obtención de fondos a través de préstamos, emisión de acciones o inversiones, así como la asignación de estos fondos a proyectos y operaciones que generen valor para la empresa.

- Planificación Financiera: La elaboración de presupuestos, proyecciones financieras y planes de inversión.

- Gestión de Tesorería: El control de los flujos de efectivo, la optimización de los procesos de pago y cobro, y la administración de las inversiones a corto plazo.

- Financiamiento: La búsqueda y negociación de fuentes de financiamiento, incluyendo préstamos bancarios, emisión de bonos o capital privado.

Análisis y Control de Costos

El área de finanzas se encarga de analizar y controlar los costos de la empresa para identificar áreas de mejora y optimizar la rentabilidad. Esto implica la implementación de sistemas de control de costos, la evaluación de la eficiencia operativa y la búsqueda de oportunidades de reducción de gastos.

- Análisis de Costos: La identificación y clasificación de los costos, la determinación del costo unitario de producción y la evaluación de la rentabilidad de los productos y servicios.

- Control de Costos: La implementación de sistemas de control para asegurar que los costos se mantienen dentro de los presupuestos establecidos y la identificación de desviaciones.

- Optimización de Costos: La búsqueda de oportunidades para reducir los costos sin afectar la calidad de los productos o servicios.

Gestión de Riesgos Financieros

El área de finanzas se encarga de identificar, evaluar y gestionar los riesgos financieros a los que se enfrenta la empresa. Esto incluye la evaluación de riesgos de mercado, riesgos de crédito, riesgos operativos y riesgos legales.

- Identificación de Riesgos: La evaluación de las diferentes fuentes de riesgo que pueden afectar a la empresa, como las fluctuaciones en las tasas de interés, la inflación, las variaciones en el tipo de cambio o la insolvencia de los clientes.

- Evaluación de Riesgos: La estimación de la probabilidad de ocurrencia de los riesgos y el impacto potencial que tendrían en la empresa.

- Gestión de Riesgos: La implementación de estrategias para mitigar o controlar los riesgos, como la diversificación de inversiones, la compra de seguros o la negociación de contratos que transfieran el riesgo a terceros.

Análisis de Inversiones y Toma de Decisiones

El área de finanzas proporciona herramientas y análisis para evaluar las inversiones propuestas, determinar el valor económico de los proyectos y tomar decisiones estratégicas sobre la asignación de recursos.

- Análisis de Viabilidad: La evaluación de la rentabilidad, la liquidez y la sostenibilidad de los proyectos de inversión.

- Valoración de Proyectos: La estimación del valor presente neto (VPN) y la tasa interna de retorno (TIR) de los proyectos.

- Toma de Decisiones: La recomendación de inversiones que maximicen el valor para la empresa.

Relaciones con Inversores y Acreedores

El área de finanzas se encarga de gestionar las relaciones con los inversores y acreedores de la empresa. Esto implica la comunicación transparente de la situación financiera, la gestión de las expectativas de los inversores y la negociación de términos de financiamiento.

- Comunicación Financiera: La elaboración de informes financieros periódicos para los inversores y acreedores, incluyendo estados financieros, informes de gestión y comunicados de prensa.

- Relaciones con Inversores: La atención a las consultas de los inversores, la organización de reuniones y la presentación de las estrategias de la empresa.

- Relaciones con Acreedores: La negociación de los términos de los préstamos, el cumplimiento de las obligaciones de pago y la gestión de la deuda.

¿Cuáles son las 4 funciones financieras?

Funciones Financieras Básicas

Las funciones financieras son herramientas esenciales en el ámbito de las finanzas, ya que permiten realizar cálculos complejos de manera rápida y eficiente. Las 4 funciones financieras más comunes son:

- Valor Presente (VP): Calcula el valor actual de una cantidad futura de dinero, considerando una tasa de interés específica. Es decir, determina cuánto dinero necesitas invertir hoy para obtener una cierta cantidad en el futuro.

- Valor Futuro (VF): Calcula el valor futuro de una cantidad de dinero, considerando una tasa de interés específica. Es decir, determina cuánto dinero tendrás en el futuro si inviertes una cierta cantidad hoy.

- Tasa Interna de Retorno (TIR): Determina la tasa de descuento que hace que el valor presente neto (VPN) de un flujo de caja sea igual a cero. En otras palabras, indica la rentabilidad interna de una inversión.

- Pago (PAGO): Calcula el pago periódico que se debe hacer para amortizar un préstamo o una inversión, considerando una tasa de interés específica y un plazo determinado.

Aplicaciones de las Funciones Financieras

Las funciones financieras tienen una amplia gama de aplicaciones en diversos campos:

- Gestión Financiera: Para evaluar inversiones, calcular el valor presente neto de proyectos, determinar la rentabilidad de un activo o planificar pagos de deudas.

- Análisis de Inversiones: Para comparar diferentes opciones de inversión, analizar riesgos y calcular el rendimiento esperado.

- Planificación Financiera: Para calcular la cantidad de ahorro necesaria para alcanzar un objetivo financiero, planificar la jubilación o determinar la viabilidad de un plan de inversión.

- Préstamos e Hipotecas: Para calcular las cuotas mensuales de un préstamo o hipoteca, determinar el costo total del préstamo o evaluar las opciones de financiamiento.

- Análisis de Flujos de Caja: Para evaluar la rentabilidad de un proyecto, analizar la solvencia de una empresa o determinar el valor de una empresa.

Ventajas de Usar Funciones Financieras

Las funciones financieras ofrecen numerosas ventajas para los profesionales de las finanzas:

- Eficiencia: Permiten realizar cálculos complejos de manera rápida y precisa, lo que ahorra tiempo y esfuerzo.

- Precisión: Eliminan los errores humanos que pueden ocurrir al realizar cálculos manuales.

- Flexibilidad: Se pueden adaptar a diferentes escenarios y necesidades, permitiendo realizar análisis financieros detallados.

- Simplicidad: Facilitan el acceso a herramientas de cálculo financiero, incluso para usuarios sin experiencia en matemáticas o finanzas.

- Estándarización: Garantizan que los cálculos se realicen utilizando métodos y formulas estandarizadas, lo que facilita la comparación de resultados.

Ejemplos de Funciones Financieras

Aquí se presentan algunos ejemplos de las funciones financieras más utilizadas en Excel:

- VP (tasa, nper, pago, [vf], [tipo]): Calcula el valor presente de una inversión.

- VF (tasa, nper, pago, [vp], [tipo]): Calcula el valor futuro de una inversión.

- TIR (valores): Calcula la tasa interna de retorno de una inversión.

- PAGO (tasa, nper, vp, [vf], [tipo]): Calcula el pago periódico de un préstamo o inversión.

Herramientas de Cálculo Financiero

Existen diversas herramientas de cálculo financiero que incorporan funciones financieras:

- Hojas de cálculo: Excel, Google Sheets, OpenOffice Calc, etc.

- Software financiero: Quicken, Mint, Personal Capital, etc.

- Calculadoras financieras: TI-BA II Plus, HP-12C, etc.

Mas informacion

¿Qué son las funciones financieras en una empresa?

Las funciones financieras en una empresa se refieren a todas las actividades relacionadas con la gestión de los recursos financieros de la organización. Esto incluye, pero no se limita a, la planificación financiera, la administración del capital, la gestión de tesorería, la contabilidad, el análisis financiero, la gestión de riesgos, la inversión y el financiamiento. En esencia, estas funciones se encargan de asegurar que la empresa tenga los recursos financieros necesarios para operar de manera eficiente y alcanzar sus objetivos de negocio.

¿Por qué son importantes las funciones financieras para una empresa?

Las funciones financieras son cruciales para la salud y el éxito a largo plazo de cualquier empresa. Son esenciales para:

- Planificar y gestionar el crecimiento: Las funciones financieras proporcionan el marco para la planificación estratégica y la toma de decisiones de inversión que impulsan el crecimiento empresarial.

- Optimizar el uso de los recursos: La gestión financiera eficiente asegura que los recursos financieros se utilicen de manera efectiva y se minimicen las pérdidas.

- Controlar los riesgos: La gestión de riesgos financieros mitiga la exposición de la empresa a amenazas financieras potenciales, como la volatilidad del mercado o la insolvencia.

- Asegurar la liquidez: Las funciones financieras garantizan que la empresa tenga suficiente efectivo para cubrir sus obligaciones a corto plazo.

- Atraer inversores: La solidez financiera es fundamental para atraer inversores y obtener financiamiento para proyectos futuros.

En resumen, las funciones financieras juegan un papel vital en la toma de decisiones estratégicas, la gestión de operaciones y la sostenibilidad a largo plazo de una empresa.

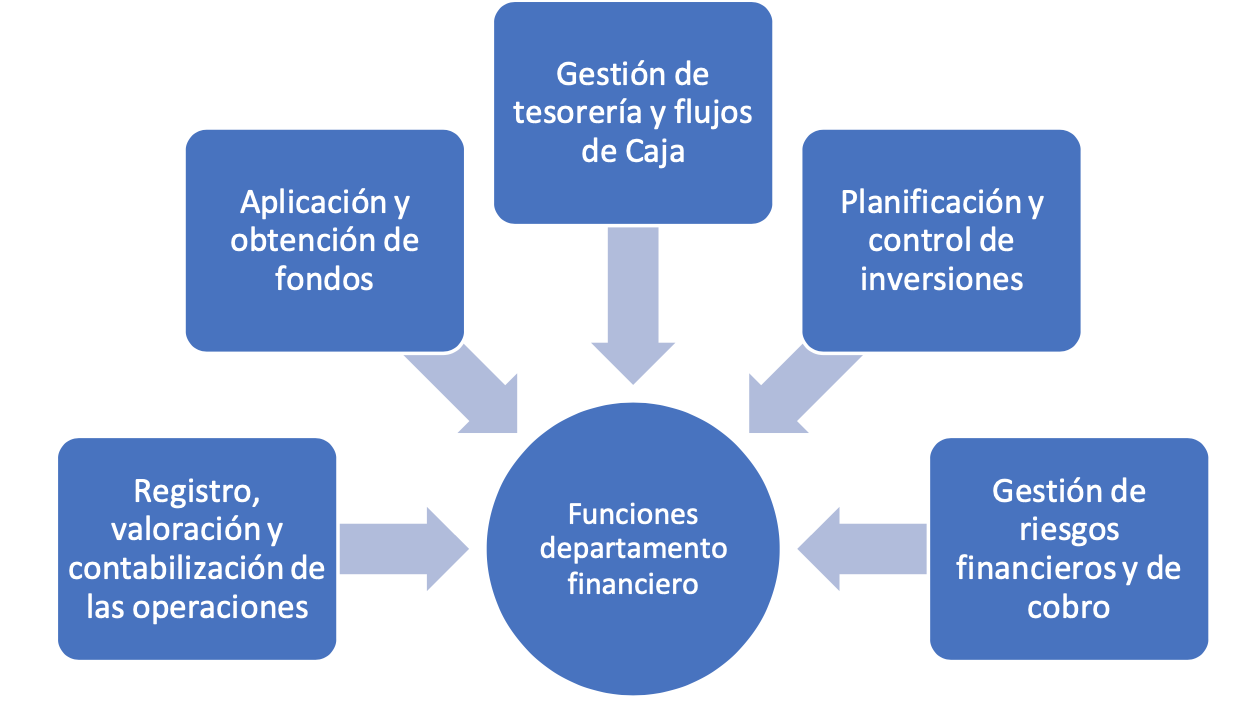

¿Cuáles son las responsabilidades del departamento financiero de una empresa?

El departamento financiero de una empresa se encarga de una amplia gama de responsabilidades, que incluyen:

- Planificación financiera: Desarrollar planes financieros a corto y largo plazo, incluyendo presupuestos, proyecciones y análisis de escenarios.

- Gestión del capital: Controlar y optimizar el uso del capital de la empresa, incluyendo inversiones, préstamos y financiamiento.

- Gestión de tesorería: Administrar el flujo de efectivo de la empresa, incluyendo la gestión de cuentas por cobrar y cuentas por pagar.

- Contabilidad: Registrar y analizar las transacciones financieras de la empresa, incluyendo ingresos, gastos y balances.

- Análisis financiero: Proporcionar información financiera a la dirección y a otros interesados, incluyendo análisis de ratios y tendencias.

- Gestión de riesgos: Identificar, evaluar y mitigar los riesgos financieros que enfrentan la empresa.

- Relaciones con los inversores: Interactuar con los inversores, incluyendo bancos, fondos de inversión y accionistas.

El departamento financiero juega un rol fundamental en la toma de decisiones informadas y la gestión financiera responsable de la empresa.

¿Cómo pueden las empresas mejorar sus funciones financieras?

Las empresas pueden mejorar sus funciones financieras adoptando una serie de medidas, incluyendo:

- Implementar sistemas de planificación financiera robustos: La planificación financiera estratégica es fundamental para el éxito a largo plazo.

- Optimizar la gestión del capital: Maximizar el rendimiento de la inversión y minimizar los costos de financiamiento.

- Fortalecer la gestión de tesorería: Asegurar que la empresa tenga suficiente efectivo disponible para cubrir sus necesidades.

- Automatizar los procesos financieros: La automatización de tareas puede mejorar la eficiencia y la precisión.

- Invertir en tecnología financiera: Las herramientas de software y análisis financiero pueden mejorar la toma de decisiones.

- Desarrollar un equipo financiero capacitado: La experiencia y el conocimiento financiero son esenciales para un buen desempeño.

Las empresas que se enfocan en la mejora continua de sus funciones financieras obtienen una ventaja competitiva y están mejor preparadas para enfrentar los desafíos del mercado.