Funciones de las finanzas en las empresas: Un análisis

En el intrincado panorama empresarial actual, las finanzas desempeñan un papel fundamental para garantizar el éxito y la sostenibilidad. Desde la planificación financiera hasta la gestión del riesgo, las finanzas sirven como columna vertebral, permitiendo a las empresas tomar decisiones informadas y aprovechar las oportunidades que se les presenten. Este artículo tiene como objetivo proporcionar un análisis exhaustivo de las diversas funciones de las finanzas dentro de las empresas, explorando su papel crucial en la prosperidad y el crecimiento corporativo.

Funciones de las finanzas en las empresas: Un análisis

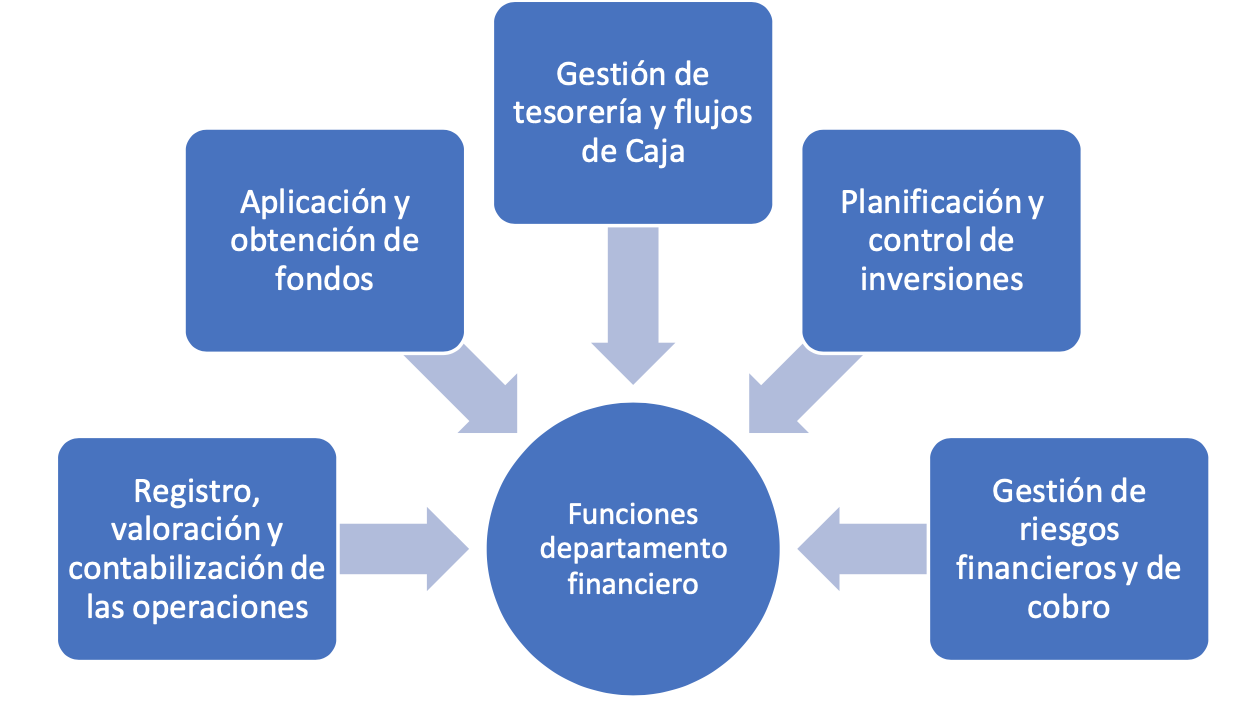

1. Gestión de la tesorería

La gestión de la tesorería es una de las funciones más esenciales de las finanzas en las empresas. Se centra en el control de los flujos de efectivo, asegurando que la empresa tenga suficiente capital para operar y crecer.

- Previsión de flujos de efectivo: Implica estimar los ingresos y gastos futuros para garantizar que la empresa tenga el efectivo necesario para cumplir con sus obligaciones.

- Administración de efectivo: Optimizar la gestión del efectivo disponible para maximizar su uso y minimizar las pérdidas por intereses o falta de liquidez.

- Gestión de inversiones: Decidir cómo invertir el capital excedente de manera eficiente para generar rendimientos y fortalecer la posición financiera de la empresa.

- Financiamiento: Identificar las mejores opciones para financiar las operaciones y proyectos de la empresa, incluyendo la obtención de préstamos, la emisión de bonos o la búsqueda de inversión.

2. Análisis financiero

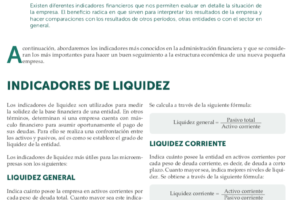

El análisis financiero implica la evaluación de la salud financiera de la empresa a través del estudio de sus estados financieros. Esta información es crucial para la toma de decisiones estratégicas.

- Análisis de ratios: Se usan ratios financieros para evaluar la rentabilidad, la solvencia, la liquidez y la eficiencia de la empresa en comparación con sus competidores y con el mercado en general.

- Análisis de tendencias: Se examinan los cambios en los estados financieros a lo largo del tiempo para identificar patrones y tendencias que puedan indicar áreas de mejora o riesgo.

- Análisis de presupuesto: Se comparan los gastos reales con los presupuestos establecidos para identificar desviaciones y tomar medidas correctivas.

3. Planificación financiera

La planificación financiera es un proceso crucial para guiar el crecimiento y desarrollo de la empresa. Implica establecer objetivos financieros a corto, mediano y largo plazo, y desarrollar estrategias para alcanzarlos.

- Planificación estratégica: Definir la visión, misión y objetivos de la empresa, y establecer planes financieros para apoyar su cumplimiento.

- Presupuesto: Elaborar un plan detallado de ingresos y gastos para cada período, con el fin de controlar los recursos y garantizar la eficiencia.

- Análisis de inversiones: Evaluar las oportunidades de inversión, considerando su rentabilidad, riesgo y impacto en la estrategia general de la empresa.

- Gestión de riesgos: Identificar y evaluar los riesgos financieros, y desarrollar estrategias para mitigar su impacto.

4. Gestión de activos

La gestión de activos abarca la administración de los recursos tangibles e intangibles de la empresa. Se busca maximizar su valor y eficiencia, minimizando riesgos y asegurando su disponibilidad para las operaciones.

- Gestión de activos fijos: Optimizar la inversión en activos fijos, como maquinaria, edificios y equipos, para maximizar su retorno y minimizar su desgaste.

- Gestión de inventario: Controlar el nivel de inventario para evitar escasez o exceso, minimizando los costos de almacenamiento y manteniendo la disponibilidad de productos.

- Gestión de activos financieros: Administrar las inversiones de la empresa, incluyendo acciones, bonos y otros activos financieros, para maximizar los rendimientos y controlar los riesgos.

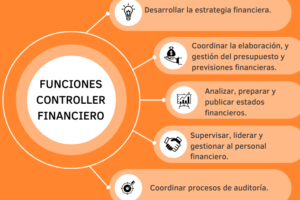

5. Control financiero

El control financiero es un proceso esencial para garantizar que los recursos de la empresa se utilizan de manera eficiente y conforme a los objetivos establecidos. Implica el seguimiento, monitoreo y evaluación de las operaciones financieras.

- Sistemas de control interno: Implementar mecanismos para prevenir fraudes, errores y desviaciones en las operaciones financieras.

- Auditoría: Evaluar la precisión y fiabilidad de los registros financieros, asegurando el cumplimiento de las normas contables y legales.

- Análisis de desviaciones: Identificar y analizar las diferencias entre los resultados reales y los objetivos establecidos, para tomar medidas correctivas.

¿Cuáles son las funciones de las finanzas en las empresas?

Gestión del Dinero y la Liquidez

Las finanzas de una empresa se encargan de administrar eficientemente los recursos financieros, asegurando que haya suficiente liquidez para cubrir las obligaciones a corto plazo y financiar las operaciones diarias. Esto incluye:

- Administrar el flujo de caja: Controlar las entradas y salidas de dinero para mantener un equilibrio financiero.

- Gestionar el capital de trabajo: Optimizar el uso de los recursos financieros para financiar la producción, el inventario y las cuentas por cobrar.

- Controlar la deuda: Administrar el endeudamiento de la empresa para minimizar los riesgos y optimizar el costo del capital.

Planificación y Análisis Financiero

Las finanzas juegan un papel fundamental en la planificación estratégica de la empresa, estableciendo metas financieras, analizando escenarios y tomando decisiones informadas para el crecimiento y la rentabilidad.

- Presupuestos: Planificar los gastos e ingresos futuros para asegurar la solvencia y el cumplimiento de los objetivos.

- Análisis de inversiones: Evaluar la viabilidad de nuevos proyectos y oportunidades de inversión.

- Pronósticos financieros: Predecir el comportamiento futuro de la empresa para tomar decisiones estratégicas.

Gestión de Inversiones

Las finanzas se encargan de la gestión de los recursos financieros de la empresa, incluyendo la inversión en activos, la adquisición de capital y el manejo de las inversiones.

- Estrategias de inversión: Definir el tipo de inversiones que se ajusten a la estrategia de la empresa y su tolerancia al riesgo.

- Análisis de riesgos: Evaluar el riesgo asociado a cada inversión para minimizar las pérdidas.

- Monitoreo de inversiones: Supervisar el rendimiento de las inversiones y ajustar las estrategias según sea necesario.

Relaciones con Inversores

Las finanzas son responsables de la comunicación con los inversores, incluyendo accionistas, bancos y fondos de inversión, para mantener su confianza y asegurar el acceso al capital.

- Informes financieros: Preparar y divulgar estados financieros que reflejen la situación real de la empresa.

- Relaciones públicas: Comunicar la información financiera de manera transparente y efectiva.

- Captación de capital: Gestionar las estrategias para obtener financiamiento de diferentes fuentes.

Control y Auditoría

Las finanzas juegan un papel crucial en el control interno de la empresa, asegurando la integridad de la información financiera y el cumplimiento de las normas y leyes.

- Control interno: Implementar procesos y procedimientos para prevenir fraudes y errores en las operaciones financieras.

- Auditoría interna: Revisar los procesos financieros de la empresa para asegurar su cumplimiento y la detección de desviaciones.

- Auditoría externa: Contratar auditores independientes para verificar la información financiera y garantizar su confiabilidad.

¿Cuál es la función del área de finanzas en una empresa?

Gestión de los Recursos Financieros

El área de finanzas es responsable de la administración eficiente de los recursos financieros de la empresa. Esto incluye:

- Planificación financiera: Determinar las necesidades de capital, establecer presupuestos y proyectar flujos de efectivo.

- Obtención de financiamiento: Buscar y obtener capital a través de diferentes fuentes, como préstamos bancarios, emisiones de bonos o inversión de capital privado.

- Gestión de efectivo: Optimizar el uso del efectivo disponible, gestionar la tesorería y controlar los pagos y cobros.

- Control de gastos: Monitorear y controlar los gastos de la empresa para asegurar la eficiencia y la rentabilidad.

- Análisis de inversiones: Evaluar la viabilidad de nuevas inversiones y gestionar la cartera de activos de la empresa.

Control y Análisis Financiero

El departamento de finanzas desempeña un papel crucial en el control y análisis de la situación financiera de la empresa. Esto implica:

- Elaboración de estados financieros: Preparar informes periódicos sobre la situación financiera de la empresa, como el balance general, el estado de resultados y el estado de flujo de efectivo.

- Análisis de ratios financieros: Calcular y analizar indicadores clave de rendimiento para evaluar la salud financiera de la empresa, como la rentabilidad, la liquidez y la solvencia.

- Control de riesgos: Identificar, evaluar y gestionar los riesgos financieros a los que se enfrenta la empresa, como el riesgo de crédito, el riesgo de mercado o el riesgo operativo.

- Cumplimiento normativo: Asegurar que la empresa cumple con las leyes y regulaciones financieras aplicables.

Toma de Decisiones Financieras

El área de finanzas proporciona información y análisis que permiten a la alta dirección tomar decisiones financieras estratégicas. Esto incluye:

- Evaluación de proyectos de inversión: Analizar la rentabilidad de los proyectos de inversión y determinar la mejor opción para la empresa.

- Determinación de la política de dividendos: Decidir cómo distribuir las ganancias a los accionistas, ya sea mediante dividendos o reinversión en la empresa.

- Gestión de la deuda: Determinar la estrategia de endeudamiento y gestionar la relación con los acreedores.

- Fusiones y adquisiciones: Asesorar a la dirección en la toma de decisiones sobre fusiones, adquisiciones o desinversiones.

Relación con Otros Departamentos

El área de finanzas colabora estrechamente con otros departamentos de la empresa, como ventas, marketing, producción y recursos humanos. Esta colaboración es esencial para:

- Coordinar las operaciones financieras con las estrategias de la empresa: Asegurar que las decisiones financieras estén alineadas con los objetivos generales de la empresa.

- Proporcionar información financiera relevante a otros departamentos: Facilitar la toma de decisiones informadas en toda la organización.

- Controlar los gastos de otros departamentos: Garantizar que los gastos se ajusten a los presupuestos establecidos.

Optimización de la Eficiencia Financiera

El área de finanzas se enfoca en optimizar la eficiencia financiera de la empresa, lo que implica:

- Reducción de costos: Buscar oportunidades para reducir los gastos operativos sin afectar la calidad de los productos o servicios.

- Mejora de la gestión del capital de trabajo: Optimizar la gestión de inventarios, cuentas por cobrar y cuentas por pagar para mejorar la liquidez de la empresa.

- Implementación de sistemas de control interno: Fortalecer los controles internos para prevenir fraudes y errores financieros.

- Utilización de tecnologías financieras: Implementar sistemas de gestión financiera y herramientas de análisis para mejorar la eficiencia y la toma de decisiones.

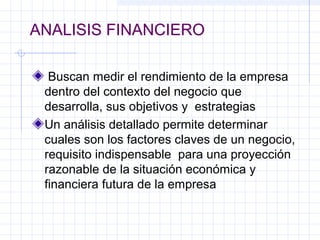

¿Qué define la función del análisis financiero en las empresas?

Evaluación del Desempeño Financiero

El análisis financiero permite a las empresas evaluar su desempeño financiero actual y pasado. Esto implica analizar indicadores clave como la rentabilidad, la liquidez, la solvencia y la eficiencia operativa. Al comparar estos indicadores con los de periodos anteriores, las empresas pueden identificar tendencias y áreas de mejora.

- Rentabilidad: Mide la capacidad de la empresa para generar ganancias a partir de sus operaciones, como el margen de utilidad y el retorno sobre la inversión.

- Liquidez: Evalúa la capacidad de la empresa para cubrir sus obligaciones de pago a corto plazo, como el capital de trabajo y la razón corriente.

- Solvencia: Mide la capacidad de la empresa para cubrir sus obligaciones de pago a largo plazo, como la razón de endeudamiento y el patrimonio neto.

- Eficiencia Operativa: Analiza la eficiencia de los procesos internos de la empresa, como el inventario y la rotación de cuentas.

Toma de Decisiones Estratégicas

El análisis financiero proporciona información valiosa para la toma de decisiones estratégicas en la empresa. Esto incluye la identificación de oportunidades de crecimiento, la evaluación de nuevas inversiones, la planificación de estrategias de financiamiento y la gestión de riesgos financieros.

- Oportunidades de Crecimiento: El análisis financiero puede revelar mercados con potencial de crecimiento, nuevas líneas de negocio o adquisiciones que podrían beneficiar a la empresa.

- Evaluación de Inversiones: Permite analizar la rentabilidad de proyectos de inversión y determinar si son viables desde un punto de vista financiero.

- Planificación de Financiamiento: El análisis financiero ayuda a la empresa a determinar la mejor manera de financiar sus operaciones, si mediante deuda, capital o una combinación de ambas.

- Gestión de Riesgos: Identifica las principales amenazas financieras a las que se enfrenta la empresa, como la volatilidad de los mercados, el riesgo de crédito y el riesgo de liquidez.

Control y Gestión del Presupuesto

El análisis financiero es fundamental para el control y gestión del presupuesto de la empresa. Permite identificar desviaciones del presupuesto, analizar las causas de estas desviaciones y tomar medidas correctivas para mantener el control financiero.

- Análisis de Desviaciones: El análisis financiero permite comparar el presupuesto con el desempeño real y detectar las áreas donde existen diferencias significativas.

- Identificación de Causas: El análisis ayuda a determinar las causas de las desviaciones, como cambios en los costos, variaciones en las ventas o errores en la planificación.

- Medidas Correctivas: El análisis financiero proporciona información para tomar medidas correctivas, como ajustar el presupuesto, optimizar los procesos operativos o negociar mejores condiciones con los proveedores.

Comunicación con las Partes Interesadas

El análisis financiero es esencial para la comunicación con las partes interesadas de la empresa, como inversores, bancos, proveedores y clientes. Proporciona información sobre la salud financiera de la empresa y su capacidad para cumplir con sus obligaciones financieras.

- Informes Financieros: Los resultados del análisis financiero se resumen en informes financieros que se presentan a las partes interesadas para informarles sobre la situación de la empresa.

- Transparencia: El análisis financiero fomenta la transparencia en la gestión financiera de la empresa, lo que genera confianza y confianza entre las partes interesadas.

- Toma de Decisiones: La información financiera proporcionada a las partes interesadas puede influir en sus decisiones de inversión, financiamiento o colaboración con la empresa.

Mejora de la Eficiencia y Competitividad

El análisis financiero puede identificar áreas de mejora en la eficiencia operativa y la competitividad de la empresa. Al analizar los costos, la productividad y los procesos, las empresas pueden optimizar sus operaciones y reducir sus costos, mejorando así su rentabilidad y competitividad.

- Optimización de Procesos: El análisis financiero puede identificar procesos ineficientes que pueden ser optimizados para reducir los costos y aumentar la productividad.

- Reducción de Costos: El análisis financiero ayuda a identificar áreas de gasto excesivo o ineficaz y a implementar medidas para reducir los costos sin afectar la calidad del producto o servicio.

- Mejora de la Competitividad: Al mejorar la eficiencia y reducir los costos, las empresas pueden aumentar su competitividad en el mercado y mejorar su posición frente a los competidores.

¿Cuál es la función financiera de la empresa?

Función Financiera de la Empresa

La función financiera de una empresa es esencial para su supervivencia y éxito a largo plazo. Se encarga de gestionar los recursos financieros de la organización, asegurando la disponibilidad de fondos para las operaciones, inversiones y crecimiento.

Gestión de la Tesorería

- Administrar el flujo de efectivo: La función financiera se encarga de optimizar el manejo del efectivo, garantizando que la empresa tenga suficiente liquidez para cubrir sus obligaciones a corto plazo y realizar sus inversiones estratégicas.

- Controlar los pagos y cobros: La función financiera establece sistemas para la gestión de pagos a proveedores, salarios y otros gastos, así como para la cobranza de las ventas a clientes.

- Optimizar el capital de trabajo: La función financiera busca mantener un balance entre la inversión en activos corrientes y la gestión del efectivo, maximizando la eficiencia del capital de trabajo.

Gestión de la Inversión

- Análisis de proyectos de inversión: La función financiera evalúa la viabilidad de los proyectos de inversión, considerando el retorno esperado, los riesgos y la rentabilidad.

- Toma de decisiones de inversión: La función financiera asesora a la dirección en la toma de decisiones sobre inversiones estratégicas, como la compra de activos fijos, la expansión del negocio o la adquisición de otras empresas.

- Gestión del portafolio de inversiones: La función financiera puede administrar el portafolio de inversiones de la empresa, buscando optimizar la rentabilidad y controlar los riesgos.

Gestión del Endeudamiento

- Análisis de las necesidades de financiamiento: La función financiera determina las necesidades de financiamiento de la empresa, evaluando el capital necesario para sus operaciones y crecimiento.

- Búsqueda de fuentes de financiamiento: La función financiera identifica las mejores opciones de financiamiento, incluyendo préstamos bancarios, emisión de bonos o capital privado.

- Negociación de las condiciones de endeudamiento: La función financiera negocia las mejores condiciones para los préstamos y otros financiamientos, minimizando los costos de financiamiento y gestionando los riesgos.

Planificación Financiera

- Elaboración de presupuestos: La función financiera elabora presupuestos para las diferentes áreas de la empresa, proyectando las necesidades de recursos y los ingresos esperados.

- Análisis de la rentabilidad: La función financiera realiza análisis de la rentabilidad de la empresa, evaluando los márgenes de ganancia y el retorno sobre la inversión.

- Estrategias de crecimiento: La función financiera desarrolla estrategias para el crecimiento financiero de la empresa, buscando aumentar la rentabilidad y el valor de la compañía.

Gestión de Riesgos Financieros

- Identificación y evaluación de riesgos: La función financiera identifica los riesgos financieros a los que se enfrenta la empresa, como la volatilidad del mercado, la inflación, las tasas de interés o el riesgo de crédito.

- Estrategias de mitigación de riesgos: La función financiera desarrolla estrategias para mitigar los riesgos financieros, como la diversificación de inversiones, la gestión del crédito o la cobertura de riesgos con seguros.

- Control interno y auditoría: La función financiera establece sistemas de control interno y auditoría para garantizar la precisión y seguridad de la información financiera.

Mas informacion

¿Cuál es el rol fundamental de las finanzas en una empresa?

Las finanzas son el corazón de cualquier empresa, ya que juegan un papel crucial en su crecimiento, estabilidad y éxito. Su principal función es la de administrar los recursos financieros de la organización, asegurando que se utilicen de manera eficiente y efectiva para alcanzar los objetivos empresariales. Esto abarca desde la planificación y gestión del presupuesto hasta la obtención de financiamiento, la inversión en activos y la generación de ganancias. Las finanzas también son responsables de controlar los riesgos financieros, optimizar el flujo de efectivo y garantizar la solvencia de la empresa.

¿Cuáles son las principales funciones de las finanzas dentro de una empresa?

Las funciones de las finanzas en una empresa son múltiples y se pueden agrupar en áreas clave:

Planificación financiera: Define las metas financieras a corto y largo plazo, establece estrategias para alcanzarlas y elabora presupuestos detallados para la gestión de los recursos.

Gestión del capital: Se encarga de la obtención de financiamiento, incluyendo la negociación de préstamos, la emisión de bonos y la captación de inversores.

Gestión de inversiones: Analiza las oportunidades de inversión, selecciona los proyectos más rentables y administra los activos de la empresa.

Gestión del flujo de efectivo: Supervisa el movimiento del dinero dentro y fuera de la empresa, optimiza la liquidez y gestiona los pagos y cobros.

Control financiero: Implementa mecanismos para monitorear y evaluar el rendimiento financiero de la empresa, analiza la rentabilidad, la eficiencia y la solvencia.

Gestión de riesgos: Identifica y evalúa los riesgos financieros que enfrenta la empresa, desarrolla estrategias para mitigarlos y controla los daños potenciales.

Análisis financiero: Proporciona información financiera relevante para la toma de decisiones, mediante análisis de ratios, indicadores y tendencias del mercado.

Estas funciones se interrelacionan para asegurar la salud financiera de la empresa y su desarrollo sostenible.

¿Cómo se relacionan las funciones financieras con la estrategia empresarial?

Las funciones financieras no operan de forma aislada, sino que están estrechamente vinculadas a la estrategia empresarial general. El equipo financiero debe trabajar en estrecha colaboración con los demás departamentos para alinear los objetivos y las acciones. La estrategia empresarial define la dirección que la empresa quiere tomar, y las finanzas aportan los recursos y la información necesaria para alcanzar las metas establecidas.

Por ejemplo, si la empresa busca expandirse a nuevos mercados, las finanzas deben asegurarse de contar con el capital suficiente para financiar la inversión, analizar los riesgos asociados a la expansión y monitorear el desempeño financiero en el nuevo mercado.

¿Qué herramientas y tecnologías se utilizan en las finanzas empresariales?

Las finanzas empresariales se han modernizado con la implementación de herramientas tecnológicas que automatizan procesos, optimizan análisis y facilitan la toma de decisiones. Algunas de las herramientas más comunes son:

Software de gestión financiera: Facilita la gestión de presupuestos, el control del flujo de efectivo, la contabilidad y la emisión de informes.

Análisis de datos y Business Intelligence: Permite analizar grandes conjuntos de datos para identificar tendencias, oportunidades y riesgos.

Plataformas de inversión online: Brindan acceso a una amplia gama de activos financieros y permiten realizar inversiones de forma rápida y eficiente.

Sistemas de gestión de riesgos: Ayudan a identificar, evaluar y gestionar los riesgos financieros de la empresa.

Herramientas de planificación financiera: Permiten crear planes financieros a largo plazo y analizar escenarios futuros.

La tecnología ha transformado la forma en que se gestionan las finanzas, proporcionando información más precisa, análisis más profundos y procesos más eficientes.

Funciones Financieras en una Empresa: ¿Qué Rol Juegan?

Funciones Financieras en una Empresa: ¿Qué Rol Juegan? Funciones de las Finanzas: ¿Qué Abarcan y Cómo Impactan?

Funciones de las Finanzas: ¿Qué Abarcan y Cómo Impactan? ¿Qué hace la administración financiera? Descúbrelo aquí

¿Qué hace la administración financiera? Descúbrelo aquí