Estrategias financieras clave para el éxito

En el panorama financiero actual, navegar por los desafíos y alcanzar el éxito financiero requiere una planificación estratégica y una gestión financiera sólida. Este artículo tiene como objetivo proporcionar una guía integral de estrategias financieras clave que pueden empoderarte para alcanzar tus objetivos financieros y asegurar la estabilidad a largo plazo. Desde la gestión de deudas hasta las inversiones inteligentes y la planificación fiscal, cada sección explorará técnicas prácticas y recomendaciones probadas que te equiparán para tomar decisiones financieras informadas y lograr el éxito financiero.

Estrategias financieras clave para el éxito

1. Planificación financiera: el mapa hacia la prosperidad

La planificación financiera es el primer paso crucial para alcanzar el éxito financiero. Un plan financiero bien elaborado te permitirá definir tus objetivos, priorizar tus gastos y tomar decisiones inteligentes que te acerquen a tus metas.

- Define tus objetivos financieros: ¿Qué quieres lograr con tu dinero? ¿Comprar una casa? Invertir en tu educación? Viajar? Tener una jubilación cómoda?

- Crea un presupuesto: Registra todos tus ingresos y gastos para tener una visión clara de tu situación financiera actual.

- Establece metas realistas: Divide tus objetivos financieros a largo plazo en metas más pequeñas y alcanzables a corto y mediano plazo.

- Monitorea tu progreso: Revisa periódicamente tu presupuesto y tus objetivos para asegurarte de que vas por buen camino.

2. Gestión de deudas: liberándote de las ataduras

Las deudas pueden ser un obstáculo importante en el camino hacia el éxito financiero. Una gestión efectiva de tus deudas te ayudará a reducir el estrés financiero y a liberar recursos para alcanzar tus objetivos.

- Prioriza las deudas con mayores intereses: Enfócate en pagar primero las deudas con las tasas de interés más altas.

- Busca alternativas de pago: Considera opciones como la consolidación de deudas o la refinanciación para obtener mejores condiciones.

- Reduce tus gastos: Encuentra maneras de disminuir tus gastos para liberar más dinero para el pago de tus deudas.

- Evita nuevas deudas: Una vez que hayas logrado controlar tus deudas, evita adquirir nuevas para no volver a empezar desde cero.

3. Ahorro e inversión: el motor del crecimiento

El ahorro e inversión son elementos fundamentales para construir un futuro financiero sólido. Ahorrar te permitirá acumular capital y protegerte de imprevistos, mientras que la inversión te ayudará a hacer crecer tu dinero y a alcanzar tus objetivos a largo plazo.

- Establece un hábito de ahorro: Dedica una parte fija de tus ingresos al ahorro de forma regular.

- Diversifica tus inversiones: No pongas todos tus huevos en la misma canasta. Invierte en diferentes activos para reducir el riesgo.

- Busca asesoramiento financiero: Si no estás familiarizado con el mundo de las inversiones, busca la ayuda de un asesor financiero profesional.

- Sé paciente y perseverante: Los resultados de la inversión a largo plazo no se ven de inmediato, pero con paciencia y disciplina, obtendrás resultados positivos.

4. Protección financiera: protegiendo tu futuro

Los imprevistos pueden ocurrir en cualquier momento, y pueden afectar tu situación financiera de manera significativa. Las pólizas de seguro te ayudan a protegerte y a minimizar las consecuencias de eventos inesperados.

- Seguro de vida: Protege a tus seres queridos en caso de fallecimiento.

- Seguro de salud: Cubre los gastos médicos en caso de enfermedad o accidente.

- Seguro de hogar: Protege tu vivienda y tus bienes en caso de daños o robo.

- Seguro de automóvil: Cubre los daños a tu vehículo y los gastos médicos en caso de accidente.

5. Educación financiera: el camino hacia la independencia

La educación financiera es esencial para tomar decisiones inteligentes con tu dinero y alcanzar el éxito financiero. Aprender sobre temas como la gestión de presupuestos, la inversión, el ahorro y la protección financiera te ayudará a tomar decisiones informadas y a alcanzar tus objetivos financieros.

- Lee libros y artículos sobre finanzas personales: Hay una gran cantidad de recursos disponibles para aprender sobre finanzas.

- Asiste a talleres y cursos: Los cursos y talleres de educación financiera te ayudarán a adquirir conocimientos prácticos.

- Habla con asesores financieros: Los asesores financieros pueden brindar asesoramiento personalizado y ayudarte a crear un plan financiero adaptado a tus necesidades.

- Mantente informado: Sigue las noticias y las tendencias financieras para tomar decisiones informadas.

¿Cuáles son las principales estrategias financieras?

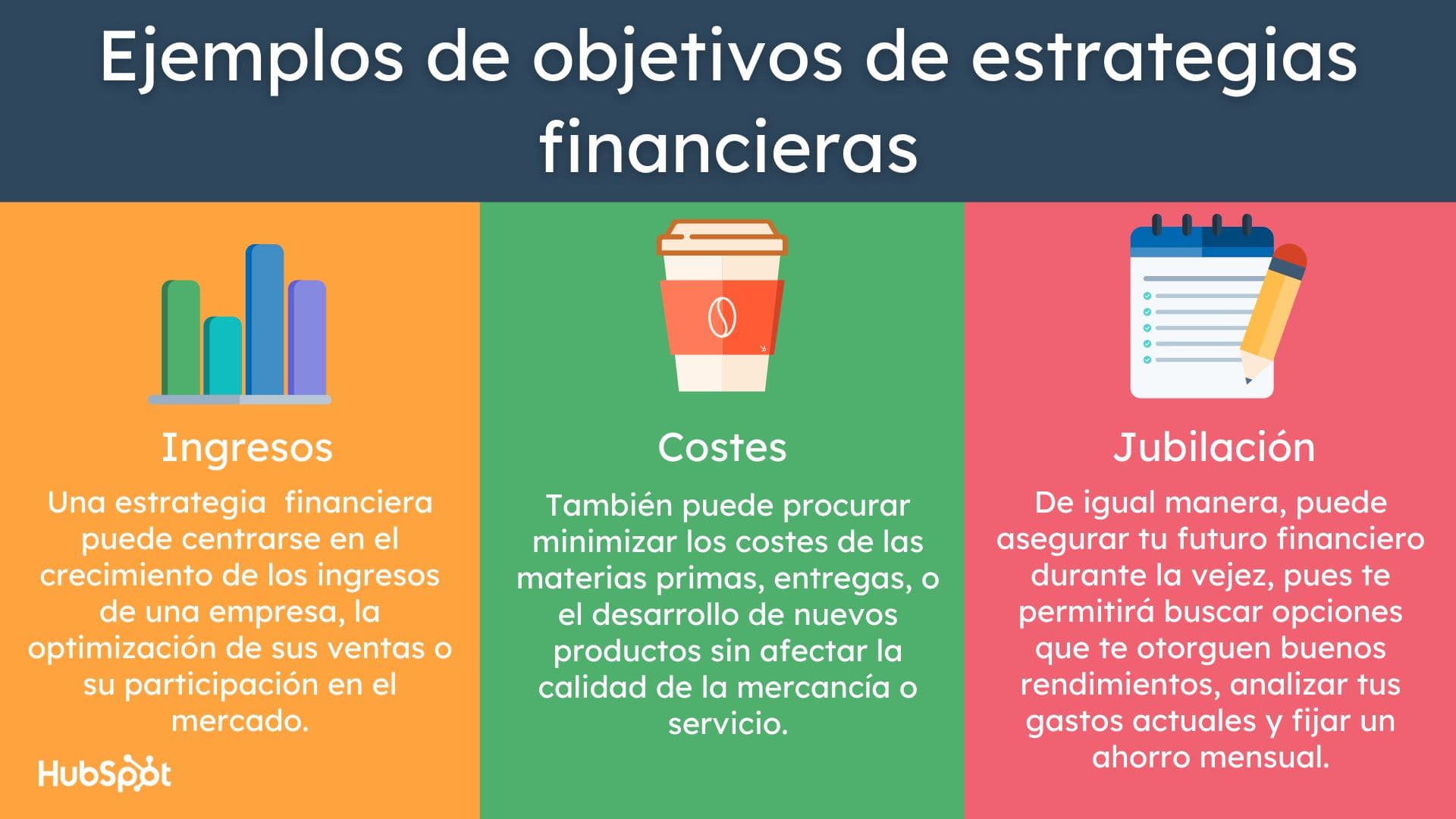

Estrategias de Inversión

Las estrategias de inversión se centran en la asignación de capital para obtener rendimientos a largo plazo. Implican analizar diferentes activos como acciones, bonos, bienes raíces y materias primas para determinar la mejor manera de invertir en función del perfil de riesgo del inversor y sus objetivos financieros.

- Inversión de Valor: Se centra en identificar empresas infravaloradas en el mercado. Se busca un valor intrínseco superior al precio actual de las acciones, esperando que el mercado reconozca su verdadero valor y aumente el precio.

- Inversión de Crecimiento: Busca compañías con alto potencial de crecimiento en ingresos y beneficios. Se centran en empresas innovadoras y disruptivas en sectores con gran potencial.

- Inversión en Renta Variable: Consiste en invertir en acciones de empresas, buscando un rendimiento a través de la apreciación del valor de las acciones y/o el pago de dividendos.

- Inversión en Renta Fija: Se centra en invertir en bonos, que son préstamos otorgados a gobiernos o empresas. Ofrece un flujo de ingresos fijo y un retorno relativamente estable.

- Inversión en Activos Reales: Invierte en activos tangibles como bienes raíces, oro, metales preciosos y otros bienes. Puede ser una forma de diversificar la cartera y protegerse de la inflación.

Gestión del Dinero Personal

Las estrategias de gestión del dinero personal se enfocan en administrar el flujo de ingresos y gastos de manera eficiente para alcanzar los objetivos financieros. Abarca desde el presupuesto personal hasta la planificación de la jubilación.

- Presupuesto: Un presupuesto personal es un plan para administrar los ingresos y gastos de manera eficiente. Permite controlar el flujo de dinero, identificar áreas de mejora y alcanzar los objetivos financieros.

- Ahorro: El ahorro es un proceso de acumulación de dinero para objetivos futuros. Es esencial para la seguridad financiera, la libertad financiera y la planificación de la jubilación.

- Inversión Personal: Incorporar la inversión a la gestión personal del dinero puede ayudar a hacer crecer el capital y alcanzar objetivos financieros a largo plazo.

- Gestión de Deuda: Controlar y reducir las deudas es crucial para la salud financiera. Se busca minimizar el pago de intereses y recuperar el control del dinero.

- Planificación de la Jubilación: Es crucial para asegurar un futuro cómodo y estable. Implica establecer un plan de ahorro y inversión para generar ingresos durante la jubilación.

Estrategias para Empresas

Las estrategias financieras para empresas se centran en la gestión eficiente de los recursos de la empresa para maximizar su valor y lograr sus objetivos comerciales.

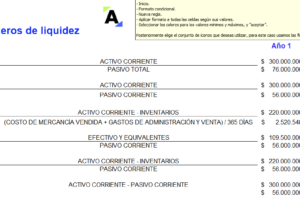

- Gestión de Capital de Trabajo: Gestionar el capital de trabajo implica optimizar la gestión de activos corrientes (inventario, cuentas por cobrar) y pasivos corrientes (cuentas por pagar), con el objetivo de asegurar que la empresa tenga suficiente liquidez para operar sin problemas.

- Gestión de Riesgos: Identificar y gestionar los riesgos financieros (riesgos operativos, riesgos de mercado, riesgos de crédito) es esencial para proteger la estabilidad financiera de la empresa. Se implementa un plan para mitigar o transferir los riesgos.

- Financiamiento: Conseguir financiamiento a través de fuentes como préstamos bancarios, emisión de bonos o capital privado para financiar proyectos de inversión o cubrir necesidades operativas.

- Gestión de Inversiones: Asignar capital a proyectos que generen un retorno positivo, optimizar la cartera de inversiones y asegurar que la empresa tenga acceso a los recursos financieros necesarios para crecer y expandirse.

- Planificación Financiera: Establecer objetivos financieros claros, desarrollar planes para alcanzarlos y monitorear el progreso financiero de la empresa.

Estrategias Fiscales

Las estrategias fiscales se enfocan en optimizar la carga tributaria de personas y empresas, minimizando el pago de impuestos sin infringir las leyes fiscales.

- Planificación Fiscal: Consiste en organizar los ingresos y gastos de manera que se minimice la carga tributaria. Se busca aprovechar las deducciones y exenciones fiscales legales.

- Estrategias de Inversión Tributarias: Elegir inversiones que generen beneficios fiscales, como inversiones en bienes raíces o en fondos de inversión con ventajas tributarias.

- Estrategias de Patrimonio: Proteger el patrimonio de los impuestos utilizando estrategias de sucesión, donaciones y fideicomisos.

- Gestión del Impuesto sobre la Renta: Optimizar el pago de impuestos sobre la renta a través de deducciones y créditos fiscales.

- Gestión del Impuesto sobre el Valor Añadido (IVA): Maximizar las deducciones por IVA y minimizar el IVA pagado.

Estrategias de Mercados Financieros

Las estrategias de mercados financieros se enfocan en la compra y venta de activos financieros como acciones, bonos, divisas y materias primas con el objetivo de obtener ganancias.

- Análisis Fundamental: Se basa en el análisis de los estados financieros de una empresa, sus perspectivas de crecimiento y sus fundamentales económicos para determinar el valor intrínseco de las acciones.

- Análisis Técnico: Se centra en el estudio de los gráficos históricos de precios de los activos, buscando patrones y tendencias que puedan predecir el comportamiento futuro del precio.

- Trading: Se basa en comprar y vender activos financieros con el objetivo de obtener ganancias a corto plazo a través de la fluctuación de precios.

- Inversión a Largo Plazo: Se busca obtener ganancias a largo plazo a través de la inversión en activos que se espera que crezcan en valor.

- Diversificación: Diversificar la cartera de inversiones en diferentes activos para reducir el riesgo y mejorar el rendimiento.

¿Cuál es la clave del éxito financiero?

Gestión Financiera Responsable

La base del éxito financiero reside en una gestión responsable de tus recursos. Esto implica:

- Presupuesto detallado: Un presupuesto preciso te permite controlar tus ingresos y gastos, identificando áreas donde puedes ahorrar o invertir.

- Control del endeudamiento: Limita las deudas innecesarias y prioriza el pago de las existentes para evitar intereses elevados.

- Planificación a largo plazo: Define tus metas financieras a corto, mediano y largo plazo, y elabora estrategias para alcanzarlas.

Inversión Inteligente

La inversión es crucial para hacer crecer tu capital y alcanzar tus objetivos financieros a largo plazo.

- Diversificación: Invierte en diferentes activos para minimizar riesgos y obtener mejores rendimientos a largo plazo.

- Conocimiento del mercado: Infórmate sobre las diferentes opciones de inversión y elige las que mejor se adapten a tu perfil de riesgo y tolerancia.

- Paciencia y disciplina: La inversión requiere paciencia y constancia. No te dejes llevar por las emociones y mantén una estrategia de inversión a largo plazo.

Habilidades de Ahorro

Ahorrar es fundamental para alcanzar la seguridad financiera y lograr tus objetivos a largo plazo.

- Establece metas de ahorro: Define cuánto quieres ahorrar y para qué, esto te ayudará a mantenerte motivado.

- Automatiza el ahorro: Configura transferencias automáticas de tu cuenta corriente a tu cuenta de ahorros para que el ahorro sea automático.

- Identifica áreas de gasto innecesario: Analiza tus gastos y busca oportunidades para reducirlos, como eliminar suscripciones o comer menos fuera de casa.

Educación Financiera Continua

Mantenerse actualizado en materia financiera es fundamental para tomar decisiones inteligentes y adaptarse a los cambios del mercado.

- Lee libros y artículos sobre finanzas personales: Aprende sobre diferentes estrategias de inversión, gestión de deudas y planificación financiera.

- Asiste a talleres y conferencias: Amplía tus conocimientos con expertos en el ámbito financiero y aprende de sus experiencias.

- Busca asesoría financiera profesional: Si necesitas ayuda para gestionar tus finanzas, consulta con un asesor financiero cualificado.

Mentalidad de Éxito Financiero

Tener una mentalidad positiva y proactiva es crucial para alcanzar el éxito financiero.

- Creer en tu capacidad para alcanzar tus objetivos: La confianza en ti mismo es fundamental para perseguir tus metas financieras.

- Mantener una actitud disciplinada y responsable: La constancia y la disciplina son esenciales para alcanzar el éxito financiero a largo plazo.

- No tener miedo a tomar riesgos calculados: La inversión implica cierto riesgo, pero es necesario asumir riesgos calculados para obtener mayores recompensas.

¿Cuáles son las claves para lograr el éxito financiero?

Establece Metas Claras y Realistas

El primer paso hacia el éxito financiero es definir qué significa para ti. ¿Aspiras a comprar una casa, invertir en tu educación, o simplemente tener una mayor tranquilidad económica? Una vez que establezcas tus objetivos, es importante que sean específicos, medibles, alcanzables, relevantes y con un plazo definido (SMART). Es vital que tus metas sean realistas y se ajusten a tu situación actual.

- Define tus objetivos financieros: Identifica qué deseas alcanzar a corto, mediano y largo plazo.

- Crea un plan de acción: Divide tus metas en pasos concretos y establece plazos para cada uno.

- Sé realista: Tus metas deben ser alcanzables y no demasiado ambiciosas para evitar la frustración.

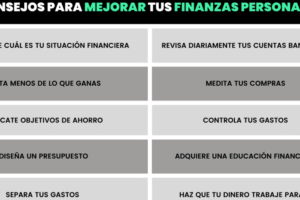

Controla tus Gastos

Un presupuesto bien estructurado es crucial para gestionar tus finanzas. Analiza detalladamente tus ingresos y gastos para identificar áreas donde puedes optimizar. Crea un sistema de seguimiento y registro que te permita controlar tus gastos y detectar posibles despilfarros. Utilizar aplicaciones de gestión financiera puede ser de gran ayuda.

- Registra tus gastos: Lleva un control minucioso de tu dinero, desde el café de la mañana hasta las compras del supermercado.

- Crea un presupuesto: Asigna una cantidad específica para cada categoría de gasto (alimentación, vivienda, transporte, etc.).

- Evita las compras impulsivas: Antes de adquirir cualquier producto, pregúntate si realmente lo necesitas y si se ajusta a tu presupuesto.

- Busca alternativas: Explora opciones más económicas para cubrir tus necesidades, como cocinar en casa en lugar de salir a comer.

Aumenta tus Ingresos

No basta con controlar tus gastos, es fundamental aumentar tus ingresos para acelerar tu camino hacia el éxito financiero. Explora nuevas oportunidades laborales, busca un segundo trabajo o desarrolla una fuente de ingresos pasivos. La clave está en ser proactivo y buscar constantemente maneras de mejorar tu situación económica.

- Desarrolla nuevas habilidades: Invierte en tu formación para aumentar tu valor en el mercado laboral.

- Busca oportunidades laborales: Mantente atento a las ofertas de empleo que se ajusten a tu perfil.

- Considera un trabajo extra: Un segundo empleo puede ser una excelente manera de generar ingresos adicionales.

- Crea un negocio propio: Si tienes una idea de negocio, ¡explórala! Puede ser una excelente fuente de ingresos.

Aprende a Invertir

Invertir es una herramienta esencial para que tu dinero trabaje para ti. Existen diferentes opciones de inversión, desde acciones y bonos hasta bienes raíces o criptomonedas. Es fundamental que investigues y comprendas los riesgos asociados a cada tipo de inversión antes de tomar una decisión.

- Investiga las opciones de inversión: Infórmate sobre las diferentes clases de activos y sus características.

- Diversifica tu cartera: No concentres tus inversiones en un solo activo para minimizar el riesgo.

- Invierte a largo plazo: Las inversiones a largo plazo suelen generar mejores rendimientos que las inversiones a corto plazo.

- Consulta a un asesor financiero: Si no te sientes cómodo con la gestión de tus inversiones, un asesor financiero te puede ayudar.

Gestiona tu Deuda

Las deudas pueden ser un lastre para tu éxito financiero. Es importante que tengas un plan para gestionarlas y reducirlas lo antes posible. Prioriza el pago de las deudas con mayor interés y busca opciones para consolidarlas o renegociar las condiciones de pago.

- Identifica tus deudas: Haz una lista de todas tus deudas, incluyendo el saldo, la tasa de interés y el plazo de pago.

- Prioriza el pago de las deudas: Concéntrate en pagar primero las deudas con la tasa de interés más alta.

- Reduce tus gastos: Libera más dinero para pagar tus deudas reduciendo tus gastos innecesarios.

- Considera opciones de consolidación: Busca un préstamo con una tasa de interés más baja para consolidar tus deudas y simplificar los pagos.

¿Cuáles son las estrategias financieras a corto plazo?

Estrategias Financieras a Corto Plazo

Las estrategias financieras a corto plazo se enfocan en administrar los recursos de manera eficiente durante un periodo de tiempo reducido, generalmente menos de un año. Su objetivo principal es optimizar el flujo de caja, mejorar la liquidez y asegurar la solvencia a corto plazo.

Gestión de Efectivo

Una buena gestión del efectivo es crucial para el éxito a corto plazo.

- Planificación del Flujo de Caja: Elaborar un presupuesto detallado que proyecte ingresos y gastos, permitiendo una mejor anticipación de necesidades de financiamiento o oportunidades de inversión.

- Optimización de Pagos y Cobranzas: Implementar mecanismos para acelerar las cobranzas y optimizar los pagos, asegurando que el dinero esté disponible cuando se necesita.

- Control de Inventarios: Mantener un inventario adecuado que satisfaga la demanda, pero evitando excedentes que representen costos de almacenamiento innecesarios.

Financiamiento a Corto Plazo

En ocasiones, las empresas requieren financiamiento adicional a corto plazo para cubrir necesidades específicas.

- Líneas de Crédito: Acuerdos con entidades financieras que permiten acceder a un monto de dinero determinado, disponible para su uso según la necesidad.

- Factoring: Venta de facturas a un factor, quien se encarga de la cobranza y proporciona liquidez inmediata.

- Préstamos de Corto Plazo: Obtención de un préstamo con un plazo de pago inferior a un año, para cubrir necesidades específicas como la compra de materia prima o la inversión en activos.

Estrategias de Inversión a Corto Plazo

Las estrategias de inversión a corto plazo buscan generar rendimientos en un periodo de tiempo limitado.

- Depósitos a Plazo: Colocación de capital en un banco por un periodo determinado, con un rendimiento preestablecido.

- Bonos del Tesoro: Títulos de deuda emitidos por el gobierno, que ofrecen un rendimiento seguro a corto plazo.

- Inversiones en el Mercado Monetario: Inversiones en instrumentos financieros de bajo riesgo y alta liquidez, como certificados de depósito o fondos del mercado monetario.

Control de Riesgos

Identificar y mitigar riesgos financieros es esencial para la estabilidad a corto plazo.

- Gestión del Crédito: Establecimiento de políticas claras para otorgar y evaluar el crédito, evitando la morosidad y pérdidas.

- Control de Fraude: Implementar medidas de seguridad para evitar fraudes y proteger los activos financieros.

- Gestión de la Tasa de Interés: Monitorear las tasas de interés y tomar medidas para minimizar el impacto de las fluctuaciones.

Estrategias de Costos

Optimizar los costos operativos es crucial para la rentabilidad a corto plazo.

- Análisis de Gastos: Identificar y reducir gastos innecesarios, buscando eficiencia en todas las áreas.

- Negociación de Precios: Buscar mejores condiciones con proveedores, asegurando la adquisición de insumos a precios competitivos.

- Mejora de la Eficiencia: Implementar procesos y tecnologías que optimicen las operaciones, reduciendo el tiempo y los costos.

Mas informacion

¿Cuáles son las estrategias financieras clave para el éxito a largo plazo?

Las estrategias financieras clave para el éxito a largo plazo son diversas y se adaptan a las necesidades de cada persona. Algunas de las más importantes incluyen:

- Presupuesto: Controlar tus gastos y ingresos es fundamental. Un presupuesto te permite identificar áreas de mejora y te ayuda a alcanzar tus metas financieras.

- Ahorro: Es esencial crear un hábito de ahorro regular para construir un fondo de emergencia y alcanzar tus objetivos financieros a largo plazo, como la compra de una casa o la jubilación.

- Inversión: Invertir tu dinero te permite generar rendimientos a largo plazo. Es importante diversificar tus inversiones para minimizar riesgos y maximizar el potencial de crecimiento.

- Gestión de deuda: Mantener tus deudas bajo control es crucial para tu bienestar financiero. Prioriza el pago de deudas con altos intereses y busca estrategias para reducir el saldo total.

- Planificación financiera: Tener un plan financiero claro te permite definir tus metas y tomar decisiones informadas sobre tu dinero. Considera consultar con un asesor financiero para obtener orientación personalizada.

¿Cómo puedo crear un presupuesto efectivo?

Para crear un presupuesto efectivo, sigue estos pasos:

- Rastrea tus gastos: Durante un mes, registra todos tus ingresos y gastos. Utiliza aplicaciones de presupuesto o una hoja de cálculo para facilitar el seguimiento.

- Categoriza tus gastos: Agrupa tus gastos en categorías como vivienda, alimentación, transporte, entretenimiento, etc. Esto te permitirá identificar áreas donde puedes recortar.

- Establece metas financieras: Define objetivos específicos, medibles, alcanzables, relevantes y con tiempo límite (SMART). Por ejemplo, «Ahorrar $1,000 para un viaje en 6 meses».

- Asigna tu dinero: Decide cómo vas a utilizar tu dinero, incluyendo el pago de deudas, el ahorro y los gastos discrecionales.

- Revisa y ajusta tu presupuesto: Evalúa tu presupuesto regularmente y ajusta tus gastos o ingresos según sea necesario para alcanzar tus metas.

¿Cuáles son las mejores estrategias de inversión para principiantes?

Para principiantes, es recomendable optar por estrategias de inversión con bajo riesgo y fácil comprensión. Algunas opciones incluyen:

- Fondos mutuos: Permiten invertir en una cartera diversificada de acciones o bonos con un solo pago. Son ideales para inversores que buscan diversificar su cartera sin necesidad de realizar una investigación profunda.

- Fondos indexados: Siguen el rendimiento de un índice bursátil específico, como el S&P 500. Son una opción de bajo costo y con gran potencial de crecimiento a largo plazo.

- ETFs (Exchange Traded Funds): Se negocian como acciones en la bolsa, lo que permite invertir en una cartera diversificada de activos. Son una opción flexible y de bajo costo.

- Certificados de depósito (CDs): Ofrecen un rendimiento fijo a cambio de un plazo de inversión específico. Son una buena opción para inversores con un perfil de riesgo bajo.

- Cuentas de ahorro de alto rendimiento (HYSAs): Ofrecen tasas de interés más altas que las cuentas de ahorro tradicionales, pero con un rendimiento menor que las inversiones en acciones o bonos. Son una buena opción para guardar dinero a corto plazo.

¿Cómo puedo reducir mi deuda de manera efectiva?

Reducir la deuda de manera efectiva requiere disciplina y un plan estratégico. Aquí te presentamos algunas estrategias:

- Prioriza el pago de deudas con altos intereses: Centrarse en las deudas con tasas de interés más altas, como tarjetas de crédito, te permite ahorrar dinero en el largo plazo.

- Método de la bola de nieve: Consiste en pagar la deuda más pequeña primero, seguido por la siguiente más pequeña, y así sucesivamente. Esto te motiva a seguir adelante y te ayuda a sentir que estás progresando.

- Método de la avalancha: Consiste en pagar primero la deuda con el interés más alto, independientemente del saldo. Esto te permite ahorrar más dinero en intereses a largo plazo.

- Consolida tus deudas: Reúne tus deudas en un solo préstamo con una tasa de interés más baja. Esto puede reducir tus pagos mensuales y facilitar la administración de tu deuda.

- Negocia tus tasas de interés: Contacta con tus acreedores para negociar una tasa de interés más baja. Puedes tener éxito si presentas un buen historial de pago.