Deuda de tarjetas de crédito incumplida en EE.UU. alcanza récord

En un preocupante panorama financiero, la deuda de tarjetas de crédito incumplida en Estados Unidos ha alcanzado un récord histórico. Según datos recientes, el número de personas que no pueden pagar sus deudas de tarjetas de crédito ha aumentado significativamente en los últimos años. Esto ha generado un aumento en la morosidad y el deterioro de la salud financiera de muchos ciudadanos estadounidenses. La causa de este aumento es multifactorial y puede ser atribuido a factores como el aumento del costo de vida, la falta de educación financiera y la facilidad de acceso al crédito.

La deuda de tarjetas de crédito incumplida en EE.UU. alcanza niveles récord

La deuda de tarjetas de crédito incumplida en EE.UU. ha alcanzado niveles récord en los últimos años. Según los informes de las instituciones financieras y los datos de la Reserva Federal, la cantidad de personas que no pueden pagar sus deudas de tarjetas de crédito ha aumentado significativamente. Esto se debe en parte a la creciente dependencia de las tarjetas de crédito como medio de pago y a la falta de educación financiera entre los consumidores.

¿Cuáles son las causas de la deuda de tarjetas de crédito incumplida en EE.UU.?

Existen varias causas que contribuyen a la deuda de tarjetas de crédito incumplida en EE.UU. Algunas de las más destacadas son: La falta de educación financiera entre los consumidores, que puede llevar a una mala gestión de las finanzas personales y a una acumulación de deudas. La facilidad con la que se pueden obtener tarjetas de crédito, lo que puede llevar a un uso excesivo y a una acumulación de deudas. La creciente inflación y la incertidumbre económica, que pueden afectar la capacidad de los consumidores para pagar sus deudas.

¿Cuáles son las consecuencias de la deuda de tarjetas de crédito incumplida en EE.UU.?

Las consecuencias de la deuda de tarjetas de crédito incumplida en EE.UU. pueden ser graves y duraderas. Algunas de las consecuencias más destacadas son: Daño al historial de crédito: La deuda incumplida puede afectar negativamente el historial de crédito de una persona, lo que puede dificultar la obtención de créditos en el futuro. Cobros y multas: Las instituciones financieras pueden cobrar intereses y multas a las personas que no pagan sus deudas, lo que puede aumentar la cantidad de deuda. Problemas legales: En casos extremos, la deuda incumplida puede llevar a problemas legales, como demandas y embargos.

¿Cómo se puede prevenir la deuda de tarjetas de crédito incumplida en EE.UU.?

Prevenir la deuda de tarjetas de crédito incumplida en EE.UU. requiere una serie de medidas y hábitos financieros saludables. Algunas de las más destacadas son: Crear un presupuesto: Establecer un presupuesto y seguirlo puede ayudar a controlar los gastos y evitar la acumulación de deudas. Pagar las facturas a tiempo: Pagar las facturas de tarjetas de crédito a tiempo puede evitar intereses y multas. Evitar el uso excesivo de tarjetas de crédito: Evitar el uso excesivo de tarjetas de crédito puede ayudar a prevenir la acumulación de deudas.

¿Qué opciones de ayuda existen para las personas con deuda de tarjetas de crédito incumplida en EE.UU.?

Existen varias opciones de ayuda para las personas con deuda de tarjetas de crédito incumplida en EE.UU. Algunas de las más destacadas son: Asesoramiento crediticio: Las organizaciones de asesoramiento crediticio pueden ayudar a las personas a crear un plan de pago y a negociar con las instituciones financieras. Consolidación de deudas: La consolidación de deudas puede ayudar a las personas a combinar sus deudas en una sola letra y a pagar una sola cuota mensual. Programas de rehabilitación crediticia: Los programas de rehabilitación crediticia pueden ayudar a las personas a mejorar su historial de crédito y a obtener créditos a largo plazo.

¿Cuáles son las tendencias futuras en la deuda de tarjetas de crédito incumplida en EE.UU.?

Las tendencias futuras en la deuda de tarjetas de crédito incumplida en EE.UU. pueden ser influenciadas por varios factores, incluyendo la economía y la tecnología. Algunas de las tendencias más destacadas son: Mayor uso de la tecnología: La tecnología puede ayudar a las personas a gestionar sus finanzas de manera más eficiente y a evitar la deuda incumplida. Mayor regulación: La regulación gubernamental puede ayudar a proteger a los consumidores y a prevenir la deuda incumplida.

| Causas de la deuda de tarjetas de crédito incumplida | Consecuencias de la deuda de tarjetas de crédito incumplida | Opciones de ayuda |

|---|---|---|

| Falta de educación financiera | Daño al historial de crédito | Asesoramiento crediticio |

| Uso excesivo de tarjetas de crédito | Cobros y multas | Consolidación de deudas |

| Creciente inflación y incertidumbre económica | Problemas legales | Programas de rehabilitación crediticia |

¿Qué pasa si no pago una tarjeta de crédito en Estados Unidos?

Si no se paga una tarjeta de crédito en Estados Unidos, se pueden generar consecuencias negativas graves para la calificación crediticia y la situación financiera del usuario. A continuación, se presentan los riesgos y consecuencias de no pagar una tarjeta de crédito en Estados Unidos.

Consecuencias sobre la calificación crediticia

No pagar una tarjeta de crédito en Estados Unidos puede afectar negativamente la calificación crediticia del usuario. Esto se debe a que las entidades crediticias informan regularmente sobre los pagos realizados o no realizados a las agencias de informes crediticios. Si se acumulanSeveral pagos atrasados o no pagos, la calificación crediticia puede disminuir significativamente, lo que dificulta obtener préstamos o créditos en el futuro.

La calificación crediticia puede disminuir debido a pagos atrasados o no pagos.

Un historial crediticio deficiente puede afectar la capacidad de obtener préstamos o créditos en el futuro.

Una calificación crediticia baja puede resultar en tasas de interés más altas para préstamos o créditos.

Cobros y acciones legales

Cuando no se paga una tarjeta de crédito, el emisor de la tarjeta puede tomar medidas para cobrar la deuda. Estas medidas pueden incluir la venta de la deuda a empresas de cobro, la presentación de una demanda en un tribunal para obtener un juicio en contra del usuario, o la ejecución de un embargo sobre cuentas bancarias o propiedades.

El emisor de la tarjeta puede vender la deuda a una empresa de cobro.

Se puede presentar una demanda en un tribunal para obtener un juicio en contra del usuario.

Se puede ejecutar un embargo sobre cuentas bancarias o propiedades.

Costos y cargos adicionales

Además de los intereses y cargos habituales, no pagar una tarjeta de crédito en Estados Unidos puede generar costos y cargos adicionales. Estos pueden incluir cargos por mora, honorarios legales y otros gastos relacionados con el cobro de la deuda.

Se pueden generar cargos por mora por no pagar la deuda a tiempo.

Se pueden cobrar honorarios legales por acciones judiciales.

Se pueden generar otros gastos relacionados con el cobro de la deuda.

¿Cuándo prescribe una deuda de tarjeta de crédito en Estados Unidos?

La prescripción de una deuda de tarjeta de crédito en Estados Unidos varía según el estado en el que se contrató la deuda. En general, la mayoría de los estados tienen un plazo de prescripción de 3 a 6 años, pero algunos estados como Alabama y Delaware tienen un plazo de 3 años, mientras que otros como Rhode Island y Texas tienen un plazo de 4 años.

Plazos de prescripción por estado

Los plazos de prescripción para las deudas de tarjeta de crédito en Estados Unidos varían según el estado. A continuación, se presentan algunos ejemplos de plazos de prescripción en diferentes estados:

- Alabama: 3 años

- California: 4 años

- Delaware: 3 años

- Florida: 5 años

- Texas: 4 años

Cómo afecta la prescripción a los acreedores

La prescripción de una deuda de tarjeta de crédito puede afectar significativamente a los acreedores. Una vez que la deuda prescribe, el acreedor ya no puede demandar al deudor para cobrar la deuda. Sin embargo, esto no significa que el deudor esté exento de pagar la deuda. El acreedor todavía puede intentar cobrar la deuda de manera extrajudicial, pero no puede utilizar el sistema legal para hacerlo. A continuación, se presentan algunas consecuencias para los acreedores:

- No pueden demandar al deudor para cobrar la deuda

- No pueden enviar la deuda a una agencia de cobro

- No pueden informar la deuda a las agencias de crédito

Cómo afecta la prescripción a los deudores

La prescripción de una deuda de tarjeta de crédito puede ser beneficiosa para los deudores. Una vez que la deuda prescribe, el deudor ya no es responsable de pagar la deuda. Sin embargo, es importante tener en cuenta que la prescripción no significa que la deuda sea eliminada. La deuda todavía puede ser reportada a las agencias de crédito y puede afectar el crédito del deudor. A continuación, se presentan algunas consecuencias para los deudores:

- No son responsables de pagar la deuda

- Pueden evitar demandas y acciones legales

- Pueden negociar con el acreedor para reducir la deuda

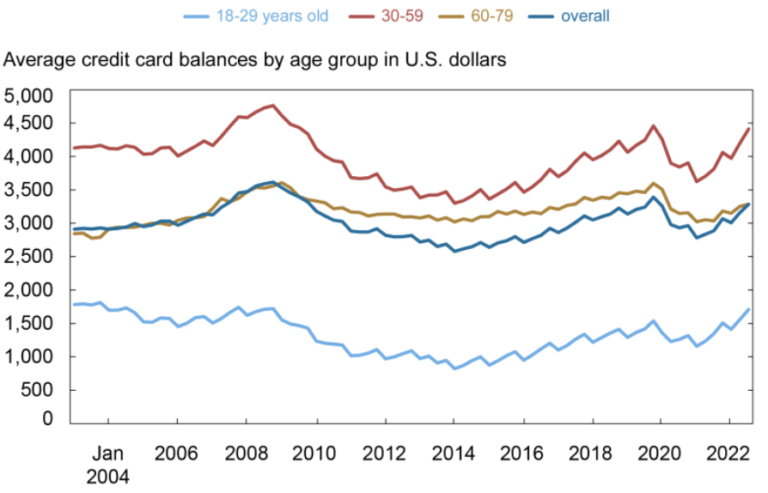

¿Cuántas personas en EE.UU. tienen deudas de tarjetas de crédito?

Según un informe de 2022 del banco de datos de consumidores, Experian, más del 70% de los estadounidenses tienen al menos una tarjeta de crédito. Esto supone que aproximadamente 231 millones de personas en EE.UU. tienen deudas de tarjetas de crédito. Sin embargo, es importante destacar que no todos los titulares de tarjetas de crédito tienen deudas, ya que muchos pagan su saldo completo cada mes.

¿Cuáles son los motivos más comunes para acumular deudas con tarjetas de crédito?

Algunos de los motivos más comunes por los que las personas acumulan deudas con tarjetas de crédito son:

- Costos médicos: Los costos médicos no esperados pueden ser una de las principales causas de deuda con tarjetas de crédito.

- Compras impulsivas: Las compras impulsivas y la falta de planificación financiera pueden llevar a acumular deudas.

- Crisis financiera: La pérdida de empleo, la separación o el divorcio pueden provocar una crisis financiera que lleve a acumular deudas.

¿Cuáles son las consecuencias de tener deudas con tarjetas de crédito?

Tener deudas con tarjetas de crédito puede tener consecuencias negativas en la situación financiera y el bienestar emocional de las personas. Algunas de las consecuencias más comunes son:

- Intereses altos: Los intereses altos pueden hacer que la deuda crezca rápidamente y sea difícil de pagar.

- Afectar el crédito: Tener deudas con tarjetas de crédito puede afectar negativamente el crédito y la capacidad de obtener préstamos en el futuro.

- Strés y ansiedad: La deuda puede causar estrés y ansiedad, afectando la salud mental y emocional.

¿Cómo puedo reducir mi deuda con tarjetas de crédito?

Reducir la deuda con tarjetas de crédito requiere disciplina y planificación financiera. Algunos pasos que puedes tomar son:

- Crear un presupuesto: Haz un presupuesto detallado para entender tus ingresos y gastos y poder asignar fondos para pagar la deuda.

- Pagar más que el mínimo: Pagar más que el mínimo pago mensual puede ayudar a reducir la deuda más rápidamente.

- Considerar una consolidación de deuda: Si tienes varias tarjetas de crédito con deudas, considerar una consolidación de deuda puede ayudar a simplificar tus pagos y reducir los intereses.

¿Cuánto tiempo tarda en prescribir una deuda de tarjeta de crédito?

El tiempo que tarda en prescribir una deuda de tarjeta de crédito varía según la legislación y las leyes específicas de cada país. En general, la prescripción de una deuda se refiere al plazo máximo que tiene un acreedor para exigir el pago de una deuda. En el caso de las tarjetas de crédito, la prescripción puede oscilar entre 3 y 10 años, dependiendo del país y la legislación local.

¿Qué factores influyen en la prescripción de una deuda de tarjeta de crédito?

La prescripción de una deuda de tarjeta de crédito puede verse influenciada por varios factores, como la ley aplicable, el tipo de contrato y la conducta del acreedor y del deudor. Algunos de los factores más importantes son:

Ley aplicable: La legislación de cada país establece el plazo de prescripción para las deudas.

Tipo de contrato: El contrato de tarjeta de crédito puede establecer un plazo de prescripción específico.

Conducta del acreedor: El acreedor debe tomar medidas para cobrar la deuda antes de que expire el plazo de prescripción.

Conducta del deudor: El deudor puede intentar evitar el pago de la deuda, lo que puede afectar el plazo de prescripción.

¿Qué sucede cuando una deuda de tarjeta de crédito prescribe?

Cuando una deuda de tarjeta de crédito prescribe, el acreedor pierde el derecho a exigir el pago de la deuda. En general, la prescripción de una deuda tiene las siguientes consecuencias:

Pérdida del derecho a cobro: El acreedor pierde el derecho a cobrar la deuda.

No se puede ejecutar: El acreedor no puede ejecutar la deuda en contra del deudor.

No se puede reportar: La deuda no se puede reportar a las agencias de crédito.

¿Cómo se puede evitar la prescripción de una deuda de tarjeta de crédito?

Para evitar la prescripción de una deuda de tarjeta de crédito, el acreedor debe tomar medidas para cobrar la deuda antes de que expire el plazo de prescripción. Algunas de las medidas más comunes son:

Enviar notificaciones: El acreedor debe enviar notificaciones al deudor para recordarle la deuda.

Presentar demanda: El acreedor debe presentar demanda en contra del deudor para cobrar la deuda.

Negociar un acuerdo: El acreedor y el deudor pueden negociar un acuerdo para pagar la deuda de manera parcial o total.

Más Información

¿Cuál es la causa principal de la deuda de tarjetas de crédito incumplida en EE.UU.?

La causa principal de la deuda de tarjetas de crédito incumplida en EE.UU. se debe a la combinación de factores económicos y financieros que han llevado a los consumidores a acumular deudas que no pueden pagar. Esto incluye la inestabilidad laboral, la inflación y la falta de ahorros. Además, la oferta agresiva de crédito por parte de las empresas emisoras de tarjetas de crédito ha llevado a muchos consumidores a acumular deudas que no pueden pagar. La falta de educación financiera y la mala gestión del presupuesto también son factores importantes que contribuyen a la deuda de tarjetas de crédito incumplida.

¿Cómo afecta la deuda de tarjetas de crédito incumplida a la economía de EE.UU.?

La deuda de tarjetas de crédito incumplida tiene un impacto significativo en la economía de EE.UU. La deuda de tarjetas de crédito incumplida puede llevar a una disminución en la confianza del consumidor, lo que puede afectar negativamente la demanda de bienes y servicios. Además, la deuda de tarjetas de crédito incumplida puede llevar a una aumento en las tasas de interés, lo que puede hacer que sea más difícil para los consumidores pagar sus deudas. La deuda de tarjetas de crédito incumplida también puede afectar negativamente la calidad del crédito, lo que puede hacer que sea más difícil para los consumidores obtener crédito en el futuro.

¿Qué medidas pueden tomar los consumidores para evitar la deuda de tarjetas de crédito incumplida?

Los consumidores pueden tomar varias medidas para evitar la deuda de tarjetas de crédito incumplida. Crear un presupuesto y gestionar los gastos de manera efectiva es fundamental para evitar la deuda. Los consumidores también deben leer y entender los términos y condiciones de sus tarjetas de crédito, incluyendo las tasas de interés y las cargos. Además, los consumidores deben pagar sus cuentas a tiempo y no acumular deudas que no pueden pagar. Buscar ayuda financiera y educación también es importante para evitar la deuda de tarjetas de crédito incumplida.

¿Qué opciones tienen los consumidores que ya tienen deuda de tarjetas de crédito incumplida?

Los consumidores que ya tienen deuda de tarjetas de crédito incumplida tienen varias opciones para restructurar sus deudas y salir de la deuda. Negociar con la empresa emisora de la tarjeta de crédito es una opción para reducir el monto de la deuda o extensiones de plazo de pago. Los consumidores también pueden considerar un crédito de consolidación para combinar todas sus deudas en una sola cuenta con una tasa de interés más baja. Buscar ayuda de un asesor financiero también es una opción para obtener orientación y asistencia para salir de la deuda.