¿Cuándo es buena la liquidez? Indicadores clave

En el panorama financiero, la liquidez es un aspecto crucial que determina la facilidad con la que los activos pueden convertirse en efectivo. Saber cuándo es beneficiosa la liquidez es esencial para los inversores y las empresas por igual. Este artículo explorará los indicadores clave que señalan cuándo la liquidez es ventajosa, proporcionando información valiosa para tomar decisiones de inversión y gestión financiera informadas.

¿Cuándo es buena la liquidez? Indicadores clave

¿Qué es la liquidez y por qué es importante?

La liquidez se refiere a la capacidad de una empresa o individuo para convertir sus activos en efectivo de manera rápida y eficiente. Es un indicador crucial de la salud financiera, ya que determina la capacidad de una entidad para cumplir con sus obligaciones financieras a corto plazo.

¿Cuándo es buena la liquidez?

La liquidez ideal depende del tipo de empresa y su industria. Sin embargo, en general, una buena liquidez es:

- Suficiente para cubrir las obligaciones a corto plazo, como el pago de salarios, proveedores y deudas a corto plazo.

- Brinda flexibilidad para aprovechar oportunidades, como inversiones estratégicas o adquisiciones.

- Mantiene la solvencia financiera, protegiendo a la empresa de riesgos financieros inesperados.

Indicadores clave de la liquidez

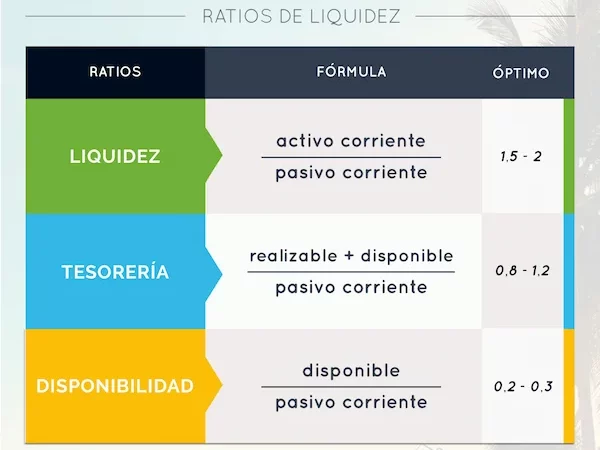

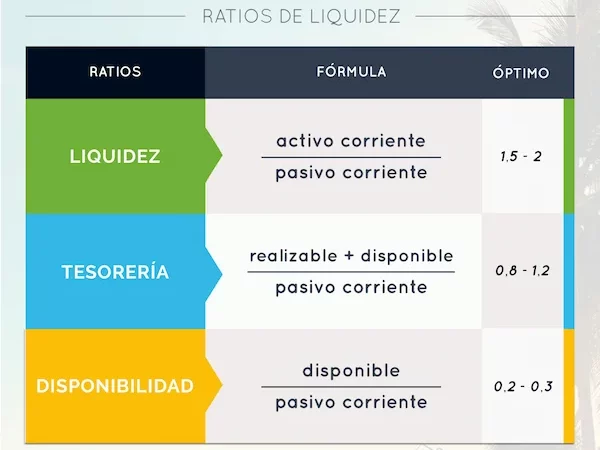

Hay varios indicadores financieros que ayudan a evaluar la liquidez de una empresa:

- Ratio de liquidez corriente (Current Ratio): Mide la capacidad de la empresa para cubrir sus pasivos corrientes con sus activos corrientes. Un ratio superior a 1 indica una buena liquidez.

- Ratio ácido (Acid Test Ratio): Similar al ratio de liquidez corriente, pero excluye los inventarios, ya que pueden ser más difíciles de convertir en efectivo. Un ratio superior a 1 es considerado positivo.

- Capital de trabajo (Working Capital): Representa la diferencia entre los activos corrientes y los pasivos corrientes. Un capital de trabajo positivo indica una buena liquidez.

- Periodo medio de cobro (Days Sales Outstanding): Indica el tiempo promedio que tarda una empresa en cobrar a sus clientes. Un periodo de cobro corto es un signo de buena liquidez.

- Rotación de inventario (Inventory Turnover): Mide la rapidez con la que una empresa vende su inventario. Una rotación alta es favorable, ya que indica una buena gestión del inventario y liquidez.

Riesgos de una baja liquidez

La baja liquidez puede acarrear varios riesgos para una empresa:

- Dificultad para pagar deudas: Las empresas con baja liquidez pueden tener problemas para cumplir con sus obligaciones financieras.

- Pérdida de oportunidades: La falta de liquidez puede impedir a la empresa aprovechar oportunidades de crecimiento o inversión.

- Aumento del riesgo de quiebra: En casos extremos, la baja liquidez puede llevar a la insolvencia.

Mejora de la liquidez

Para mejorar la liquidez, las empresas pueden tomar medidas como:

- Optimizar la gestión del inventario: Reducir el exceso de inventario y mejorar la eficiencia de la cadena de suministro.

- Negociar mejores plazos de pago: Acelerar el cobro de las cuentas por cobrar y negociar plazos de pago más largos con los proveedores.

- Buscar financiamiento adicional: Considerar préstamos, líneas de crédito o emisión de bonos para obtener liquidez adicional.

- Reducir los costos operativos: Analizar y optimizar los gastos para mejorar la rentabilidad y aumentar la liquidez.

¿Cuando la liquidez es buena?

¿Cuándo la liquidez es buena?

La liquidez es buena cuando una empresa tiene suficiente efectivo o activos fácilmente convertibles en efectivo para cubrir sus obligaciones a corto plazo. Es decir, cuando la empresa puede hacer frente a sus pagos sin problemas y tiene la capacidad de aprovechar oportunidades de inversión.

Beneficios de una buena liquidez

- Mayor seguridad financiera: Una empresa con buena liquidez tiene menos riesgo de enfrentar problemas financieros, como la insolvencia.

- Acceso al crédito: Las entidades financieras suelen conceder préstamos con mayor facilidad a empresas que tienen buena liquidez, ya que esto reduce el riesgo de impago.

- Oportunidades de crecimiento: Una empresa con suficiente liquidez puede invertir en nuevos proyectos, expandir su negocio o aprovechar oportunidades de mercado.

- Mayor flexibilidad: La buena liquidez permite a la empresa adaptarse a cambios imprevistos en el mercado, como una caída en las ventas o un aumento en los costos.

- Mejor reputación: Una empresa con buena liquidez suele tener una mejor reputación en el mercado, lo que puede atraer a inversores, clientes y empleados.

Factores que influyen en la liquidez

- Eficiencia en la gestión de inventario: Una empresa que gestiona bien su inventario y tiene un bajo nivel de inventario obsoleto tendrá una mejor liquidez.

- Control de cuentas por cobrar: Un proceso eficiente para cobrar las deudas a los clientes contribuye a la liquidez.

- Control de cuentas por pagar: Una empresa que negocia buenos plazos de pago con sus proveedores y evita acumular deudas tendrá una mejor liquidez.

- Gestión de efectivo: Una buena gestión del flujo de efectivo, incluyendo la optimización de los procesos de pago y cobro, mejora la liquidez.

- Acceso a financiación: Tener acceso a financiación externa, como préstamos bancarios o líneas de crédito, puede ayudar a mejorar la liquidez.

Cómo evaluar la liquidez

- Razón corriente: Esta razón mide la capacidad de una empresa para cubrir sus obligaciones a corto plazo con sus activos corrientes. Se calcula dividiendo el activo corriente entre el pasivo corriente.

- Prueba ácida: Esta razón es similar a la razón corriente, pero excluye el inventario del activo corriente. Esto permite evaluar la capacidad de una empresa para cubrir sus obligaciones a corto plazo sin depender de la venta de inventario.

- Período de rotación de inventario: Este indicador mide el tiempo que tarda una empresa en vender su inventario. Un período de rotación de inventario más corto indica una mejor liquidez.

- Período de cobro de cuentas por cobrar: Este indicador mide el tiempo que tarda una empresa en cobrar sus cuentas por cobrar. Un período de cobro más corto indica una mejor liquidez.

- Período de pago de cuentas por pagar: Este indicador mide el tiempo que tarda una empresa en pagar sus cuentas por pagar. Un período de pago más largo indica una mejor liquidez.

Riesgos de una excesiva liquidez

- Oportunidad perdida: Una empresa con demasiada liquidez puede perder oportunidades de inversión si no utiliza ese efectivo de manera eficiente.

- Erosión de la rentabilidad: Mantener una gran cantidad de efectivo en la empresa puede reducir la rentabilidad, ya que este dinero no está generando ganancias.

- Atraer atención no deseada: Una empresa con mucha liquidez puede atraer la atención de inversores oportunistas o de empresas que buscan realizar adquisiciones.

¿Cuánto es un buen indicador de liquidez?

¿Qué es un buen indicador de liquidez?

No existe un único valor que determine un «buen» indicador de liquidez, ya que depende del sector, tamaño y características específicas de cada empresa. Sin embargo, se pueden analizar diferentes indicadores para determinar la capacidad de una empresa para afrontar sus obligaciones a corto plazo.

Razón Corriente

La razón corriente es una de las medidas más populares para evaluar la liquidez a corto plazo. Se calcula dividiendo el activo corriente entre el pasivo corriente. Una razón corriente de 2 o más generalmente se considera sólida, lo que indica que la empresa tiene el doble de activos corrientes que de pasivos corrientes.

- Una razón corriente mayor a 2 puede indicar que la empresa tiene demasiados activos improductivos.

- Una razón corriente menor a 1 puede significar que la empresa tiene dificultades para pagar sus deudas a corto plazo.

Prueba Ácida

La prueba ácida, también conocida como razón rápida, es una medida más conservadora de la liquidez que la razón corriente. Excluyendo el inventario, que puede ser difícil de convertir rápidamente en efectivo, la prueba ácida divide el activo corriente rápido por el pasivo corriente. Una prueba ácida de 1 o más suele considerarse saludable, lo que indica que la empresa tiene suficientes activos líquidos para cubrir sus pasivos a corto plazo.

- Una prueba ácida baja puede indicar que la empresa podría tener dificultades para pagar sus obligaciones.

- Una prueba ácida alta podría sugerir que la empresa no está utilizando eficientemente sus activos.

Ciclo de Conversión de Efectivo

El ciclo de conversión de efectivo mide el tiempo que tarda una empresa en convertir sus inversiones en inventario en efectivo. Un ciclo de conversión de efectivo corto es generalmente mejor, lo que significa que la empresa está convirtiendo sus activos en efectivo de manera eficiente.

- Un ciclo de conversión de efectivo largo puede sugerir que la empresa tiene problemas con la gestión de inventario o las cuentas por cobrar.

- Un ciclo de conversión de efectivo corto puede indicar que la empresa está operando con un inventario bajo o que está ofreciendo plazos de pago más cortos a sus clientes.

Periodo de Cobranza

El período de cobranza mide el tiempo promedio que tarda una empresa en cobrar a sus clientes. Un período de cobranza corto es generalmente mejor, lo que indica que la empresa es eficiente en la gestión de sus cuentas por cobrar.

- Un período de cobranza largo puede indicar problemas con la gestión de clientes o la eficiencia en la cobranza.

- Un período de cobranza corto puede indicar que la empresa está ofreciendo plazos de pago más cortos a sus clientes, lo que puede afectar las ventas.

Rotación de Inventario

La rotación de inventario mide la frecuencia con la que una empresa vende su inventario. Una rotación de inventario alta generalmente es mejor, lo que significa que la empresa está vendiendo su inventario de manera eficiente y no está atando demasiado capital en inventario.

- Una rotación de inventario baja puede indicar que la empresa tiene un exceso de inventario o que no puede vender sus productos.

- Una rotación de inventario alta puede indicar que la empresa tiene dificultades para mantener suficiente inventario para satisfacer la demanda.

¿Cuál es un buen índice de liquidez?

¿Qué es un buen índice de liquidez?

No existe un índice de liquidez único que se considere «bueno» para todas las empresas. Lo que se considera un buen índice de liquidez depende de varios factores, como la industria en la que opera la empresa, su tamaño, su modelo de negocio y su situación financiera general.

Factores que influyen en un buen índice de liquidez

- Industria: Las empresas en industrias con ciclos de inventario cortos, como el comercio minorista, tienden a tener índices de liquidez más altos que las empresas en industrias con ciclos de inventario largos, como la fabricación.

- Tamaño de la empresa: Las empresas más grandes tienden a tener índices de liquidez más bajos que las empresas más pequeñas, ya que pueden acceder a más fuentes de financiamiento y tienen más activos disponibles.

- Modelo de negocio: Las empresas con modelos de negocio intensivos en capital, como las empresas de servicios públicos, tienden a tener índices de liquidez más bajos que las empresas con modelos de negocio menos intensivos en capital, como las empresas de tecnología.

- Situación financiera general: Las empresas con una buena situación financiera general, como un historial de rentabilidad y una baja deuda, tienden a tener índices de liquidez más altos que las empresas con una situación financiera más débil.

Razones para analizar los índices de liquidez

- Evaluar la capacidad de una empresa para pagar sus obligaciones a corto plazo: Un índice de liquidez alto indica que una empresa tiene suficiente efectivo y activos líquidos para cubrir sus obligaciones a corto plazo. Un índice de liquidez bajo puede indicar que la empresa está teniendo dificultades para pagar sus deudas a corto plazo.

- Identificar posibles problemas de liquidez: Si el índice de liquidez de una empresa está disminuyendo, puede ser una señal de advertencia de que la empresa está teniendo dificultades financieras. Esto puede deberse a una disminución en las ventas, un aumento en los costos, o un aumento en la deuda.

- Comparar la liquidez de una empresa con la de sus competidores: Comparar los índices de liquidez de una empresa con los de sus competidores puede ayudar a evaluar el desempeño financiero relativo de la empresa.

Índices de liquidez comunes

- Ratio de liquidez actual: Mide la capacidad de una empresa para pagar sus obligaciones a corto plazo con sus activos corrientes.

- Ratio rápido: Mide la capacidad de una empresa para pagar sus obligaciones a corto plazo con sus activos corrientes más líquidos.

- Ratio de caja: Mide la capacidad de una empresa para pagar sus obligaciones a corto plazo con su efectivo y equivalentes de efectivo.

Interpretación de los índices de liquidez

- Un índice de liquidez alto puede ser una señal de que la empresa es demasiado conservadora con su efectivo y no está aprovechando al máximo sus activos.

- Un índice de liquidez bajo puede ser una señal de que la empresa está teniendo dificultades para pagar sus obligaciones a corto plazo o que no está utilizando sus activos de manera eficiente.

- Es importante considerar todos los índices de liquidez, junto con otros factores financieros, para obtener una imagen completa de la situación financiera de una empresa.

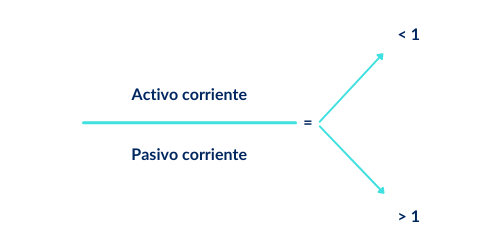

¿Qué pasa si el ratio de liquidez es igual a 1?

¿Qué significa un ratio de liquidez igual a 1?

Un ratio de liquidez igual a 1 indica que una empresa tiene exactamente la cantidad de activos líquidos necesarios para cubrir sus pasivos a corto plazo. En otras palabras, la empresa puede pagar todas sus deudas inmediatas con sus activos líquidos.

Implicaciones de un ratio de liquidez igual a 1

Un ratio de liquidez igual a 1 no es necesariamente bueno ni malo. Depende del contexto de la empresa y de su industria.

- Para algunas empresas, un ratio de liquidez igual a 1 puede ser demasiado bajo. Si la empresa tiene un alto volumen de ventas o necesita realizar compras importantes de inventario, un ratio más alto podría ser necesario para asegurar que tiene suficiente efectivo a mano.

- Para otras empresas, un ratio de liquidez igual a 1 puede ser demasiado alto. Si la empresa no tiene planes de realizar inversiones a corto plazo, un ratio más bajo podría ser más adecuado.

- Un ratio de liquidez igual a 1 puede indicar que la empresa está utilizando sus activos de manera eficiente, pero también puede indicar que la empresa no está aprovechando oportunidades de inversión.

Ventajas de un ratio de liquidez igual a 1

Un ratio de liquidez igual a 1 puede ofrecer algunas ventajas para una empresa, como:

- Mayor seguridad financiera: La empresa tiene suficiente liquidez para cubrir sus obligaciones a corto plazo, lo que le proporciona un mayor nivel de seguridad financiera.

- Mayor capacidad de respuesta: La empresa puede responder rápidamente a oportunidades inesperadas o emergencias financieras, ya que tiene suficientes activos líquidos disponibles.

- Mayor confianza de los inversores: Los inversores suelen preferir empresas con un buen ratio de liquidez, ya que esto indica que la empresa es estable y confiable.

Desventajas de un ratio de liquidez igual a 1

Un ratio de liquidez igual a 1 también puede tener algunas desventajas, como:

- Oportunidades de inversión perdidas: La empresa podría estar perdiendo oportunidades de inversión, ya que tiene más efectivo del que necesita para sus operaciones.

- Reducción de la rentabilidad: El exceso de liquidez puede reducir la rentabilidad de la empresa, ya que el efectivo no genera ningún retorno.

- Posibles riesgos de liquidez: Si el ratio de liquidez baja por debajo de 1, la empresa podría enfrentar problemas de liquidez.

Análisis del ratio de liquidez

Para analizar adecuadamente el ratio de liquidez, es importante considerar el contexto de la empresa y de su industria. Por ejemplo, las empresas con un ciclo de conversión de efectivo más corto suelen necesitar un ratio de liquidez más bajo que las empresas con un ciclo de conversión de efectivo más largo.

Mas informacion

¿Cuándo es buena la liquidez?

La liquidez se considera buena cuando una empresa tiene suficiente dinero en efectivo o activos que se pueden convertir fácilmente en efectivo para cubrir sus obligaciones financieras a corto plazo.

En otras palabras, una buena liquidez significa que la empresa puede pagar sus deudas a tiempo y mantener sus operaciones funcionando sin problemas.

Un nivel de liquidez adecuado es esencial para la estabilidad financiera de cualquier empresa. Si una empresa tiene poca liquidez, podría tener problemas para pagar sus facturas, lo que podría llevar a la quiebra. Por otro lado, tener demasiada liquidez puede ser ineficiente, ya que el dinero podría estar mejor invertido en otras áreas del negocio.

¿Cuáles son los indicadores clave de la liquidez?

Existen varios indicadores clave para evaluar la liquidez de una empresa. Algunos de los más importantes son:

Razón de liquidez corriente: Esta razón mide la capacidad de la empresa para pagar sus pasivos a corto plazo con sus activos a corto plazo. Una razón corriente de 1 o más generalmente se considera saludable.

Razón rápida: Esta razón es similar a la razón corriente, pero excluye los inventarios de los activos a corto plazo. Se considera una medida más conservadora de la liquidez. Una razón rápida de 0.5 o más generalmente se considera saludable.

Razón de efectivo: Esta razón mide la capacidad de la empresa para pagar sus pasivos a corto plazo con su efectivo y equivalentes de efectivo. Una razón de efectivo de 0.25 o más generalmente se considera saludable.

Ciclo de conversión de efectivo: Este indicador mide el tiempo que tarda una empresa en convertir sus inventarios en efectivo. Un ciclo de conversión de efectivo más corto indica una mayor liquidez.

¿Cómo puedo mejorar la liquidez de mi empresa?

Hay varias estrategias que las empresas pueden implementar para mejorar su liquidez:

Gestionar el inventario de manera eficiente: Un inventario excesivo puede atar capital y reducir la liquidez. La gestión eficiente del inventario puede liberar efectivo y mejorar la liquidez.

Negociar plazos de pago más largos con los proveedores: Al negociar plazos de pago más largos, las empresas pueden retener efectivo por más tiempo, lo que mejora la liquidez.

Cobrar las cuentas por cobrar de manera oportuna: Las empresas deben cobrar las cuentas por cobrar lo antes posible para liberar efectivo.

Reducir los gastos innecesarios: Identificar y reducir los gastos innecesarios puede liberar efectivo y mejorar la liquidez.

Buscar financiamiento externo: Si la empresa necesita efectivo adicional, puede buscar financiamiento externo, como préstamos bancarios o inversiones de capital privado.

¿Qué riesgos se corren con una baja liquidez?

Una baja liquidez puede conllevar varios riesgos para una empresa:

Dificultad para pagar las deudas: Si una empresa no tiene suficiente efectivo para pagar sus deudas a tiempo, puede enfrentar sanciones financieras o incluso la quiebra.

Pérdida de oportunidades de negocio: Una empresa con baja liquidez puede perder oportunidades de negocio porque no puede acceder al efectivo necesario para financiar proyectos o inversiones.

Daño a la reputación: Si una empresa no puede pagar sus deudas a tiempo, puede dañar su reputación y dificultar futuras transacciones comerciales.

Dependencia de financiamiento externo: Una empresa con baja liquidez puede tener que depender de financiamiento externo para cubrir sus necesidades de efectivo, lo que puede aumentar sus costos financieros.

Es importante que las empresas monitoreen constantemente su liquidez y tomen medidas para mantener un nivel adecuado.