¿Cómo se mide la liquidez en finanzas? Aquí la respuesta

¿Alguna vez te has preguntado cómo se mide la liquidez de una empresa o un activo financiero? La liquidez es un concepto crucial en el mundo de las finanzas, ya que determina la facilidad con la que un activo puede convertirse en efectivo sin incurrir en pérdidas significativas. Este artículo profundizará en los métodos utilizados para medir la liquidez, proporcionando una comprensión clara de cómo los inversores y analistas evalúan la capacidad de un activo para generar efectivo rápidamente.

¿Cómo se mide la liquidez en finanzas?

La liquidez en finanzas se refiere a la capacidad de una empresa, individuo o activo financiero para convertirse en efectivo de forma rápida y sin pérdidas significativas. Es un concepto fundamental en la toma de decisiones financieras, ya que influye en la capacidad de una empresa para cumplir con sus obligaciones financieras a corto plazo.

¿Por qué es importante la liquidez?

- Solvencia: Una empresa con alta liquidez puede cumplir con sus obligaciones financieras a corto plazo, como el pago de salarios, proveedores y deudas. Esto contribuye a la estabilidad financiera de la empresa.

- Oportunidades de inversión: La liquidez permite a la empresa aprovechar oportunidades de inversión de forma rápida y eficiente, al tener acceso a capital para invertir en proyectos rentables o en crecimiento.

- Gestión de riesgos: La liquidez permite a la empresa hacer frente a eventos inesperados que puedan afectar su flujo de caja, como una disminución en las ventas o un aumento en los costos.

- Atractivo para inversores: Una empresa con alta liquidez es más atractiva para inversores, ya que reduce el riesgo de perder su inversión en caso de que la empresa enfrente dificultades financieras.

Métricas para evaluar la liquidez

Existen diversas métricas para evaluar la liquidez, entre las más comunes se encuentran:

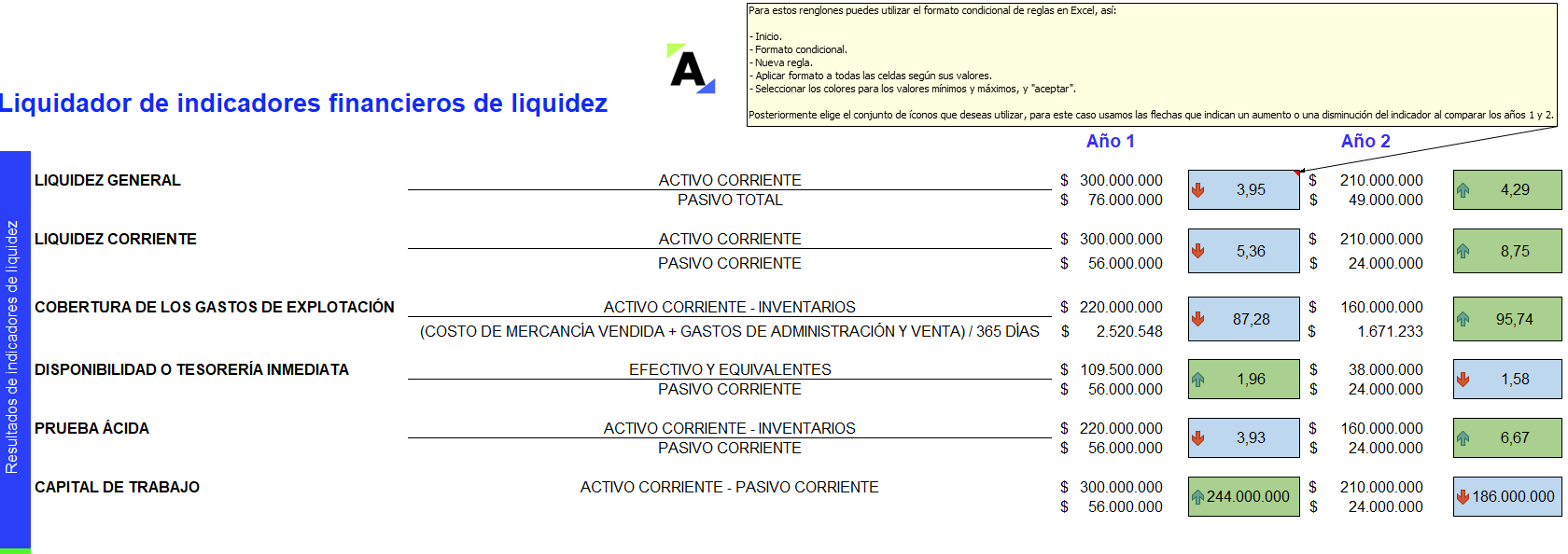

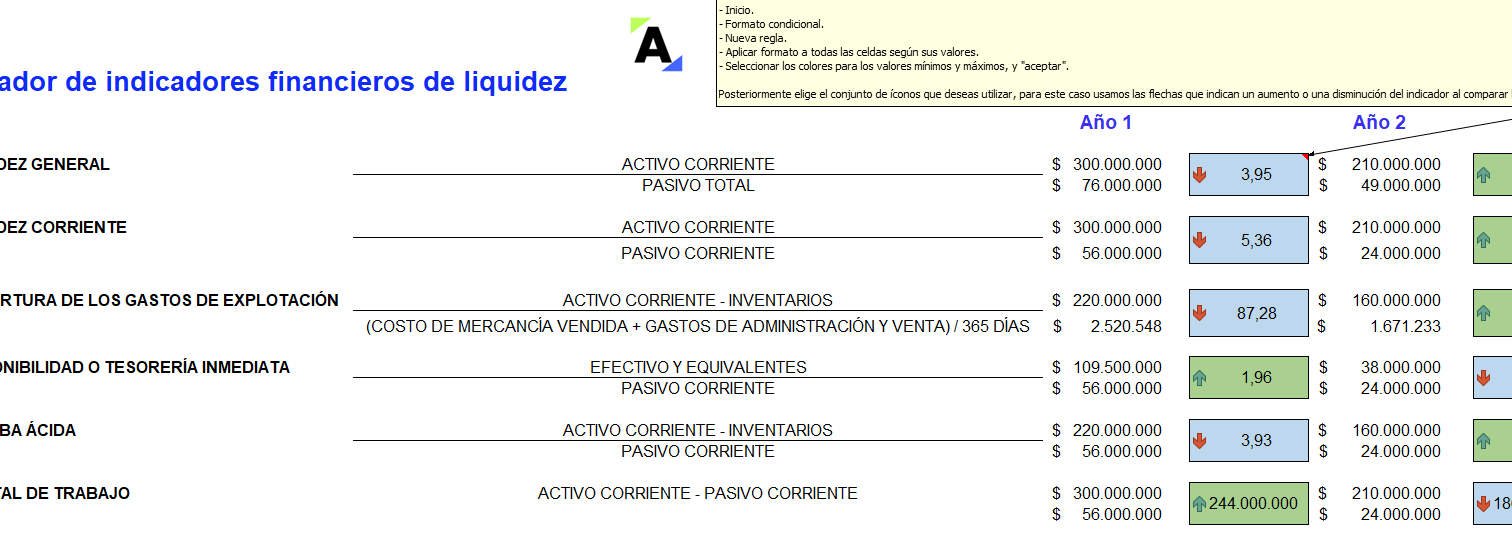

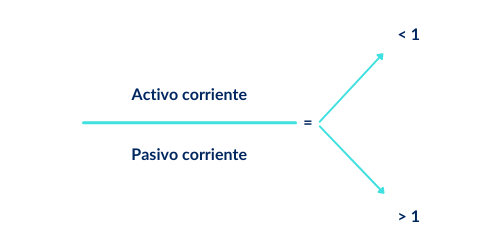

- Ratio de Liquidez Corriente: Este ratio mide la capacidad de una empresa para pagar sus obligaciones a corto plazo con sus activos líquidos a corto plazo. Se calcula dividiendo los activos corrientes (como efectivo, cuentas por cobrar y inventarios) entre los pasivos corrientes (como cuentas por pagar y obligaciones a corto plazo). Un ratio superior a 1 indica que la empresa tiene suficientes activos líquidos para cubrir sus obligaciones a corto plazo.

- Ratio de Liquidez Rápida: Este ratio es similar al ratio de liquidez corriente, pero no incluye los inventarios en el cálculo de los activos líquidos. Se utiliza para evaluar la capacidad de la empresa para pagar sus obligaciones exclusivamente con sus activos más líquidos, como el efectivo y las cuentas por cobrar.

- Ratio de Prueba Ácida: Es un indicador aún más estricto que el ratio de liquidez rápida, ya que solo considera el efectivo y las cuentas por cobrar como activos líquidos. Se utiliza para medir la capacidad de la empresa de pagar sus obligaciones inmediatamente, sin necesidad de vender inventarios o otros activos no líquidos.

- Periodo de Conversión de Efectivo: Este ratio mide el tiempo promedio que una empresa tarda en convertir sus ventas en efectivo. Se calcula dividiendo el total de activos corrientes entre las ventas diarias. Un periodo de conversión de efectivo más corto indica que la empresa tiene una mayor liquidez y que puede convertir sus ventas en efectivo más rápidamente.

- Rotación de Inventarios: Este ratio mide la cantidad de veces que una empresa vende sus inventarios en un periodo determinado. Se calcula dividiendo las ventas por el inventario promedio. Una alta rotación de inventarios indica que la empresa vende sus inventarios rápidamente y que tiene una mayor liquidez.

Factores que influyen en la liquidez

- Ciclo de operación: El ciclo de operación de una empresa es el tiempo que se tarda en convertir sus inventarios en efectivo. Un ciclo de operación más largo indica que la empresa tiene una menor liquidez.

- Concentración de clientes: Si una empresa tiene un pequeño número de clientes que representan una parte significativa de sus ventas, es más propensa a experimentar fluctuaciones en su flujo de caja y por lo tanto a tener una menor liquidez.

- Nivel de deuda: Un alto nivel de deuda puede reducir la liquidez de una empresa, ya que debe utilizar sus activos líquidos para pagar sus obligaciones de deuda.

- Condiciones del mercado: Las condiciones del mercado, como la tasa de interés y el crecimiento económico, pueden afectar la liquidez de una empresa.

Ejemplos de cómo se mide la liquidez

- Empresa minorista: Una empresa minorista con un alto ratio de liquidez corriente y un periodo de conversión de efectivo corto indica que tiene una alta liquidez y que puede pagar sus obligaciones a corto plazo y convertir sus ventas en efectivo rápidamente.

- Empresa manufacturera: Una empresa manufacturera con una alta rotación de inventarios indica que vende sus productos rápidamente y que tiene una alta liquidez.

- Banco: Un banco con una alta liquidez indica que puede cumplir con las demandas de retiro de depósitos de sus clientes y que tiene la capacidad de brindar préstamos a sus clientes.

Interpretación de la liquidez

Es importante comprender que un alto nivel de liquidez no siempre es lo ideal. Una empresa con un exceso de liquidez puede estar perdiendo oportunidades de inversión rentables. Del mismo modo, un nivel de liquidez demasiado bajo puede poner en riesgo la solvencia de la empresa.

¿Cómo se calcula el indicador de liquidez?

¿Qué es el indicador de liquidez?

El indicador de liquidez es una herramienta financiera que mide la capacidad de una empresa para cumplir con sus obligaciones financieras a corto plazo. Se basa en la relación entre los activos líquidos (aquellos que pueden convertirse fácilmente en efectivo) y los pasivos a corto plazo (deudas que deben pagarse en un año o menos).

Tipos de indicadores de liquidez

Existen varios tipos de indicadores de liquidez, cada uno con un enfoque particular:

- Razón corriente: Mide la capacidad de la empresa para cubrir sus pasivos a corto plazo con sus activos corrientes. Se calcula dividiendo el activo corriente entre el pasivo corriente.

- Prueba ácida o razón rápida: Similar a la razón corriente, pero excluye los inventarios del activo corriente. Esto proporciona una medida más conservadora de la liquidez, ya que considera que los inventarios pueden tardar más tiempo en convertirse en efectivo.

- Capital de trabajo neto: Representa la diferencia entre el activo corriente y el pasivo corriente. Un capital de trabajo neto positivo indica que la empresa tiene suficientes activos líquidos para cubrir sus obligaciones a corto plazo.

- Periodo promedio de pago: Mide el tiempo promedio que tarda una empresa en pagar a sus proveedores. Un periodo promedio de pago más corto indica una mayor liquidez.

Importancia del indicador de liquidez

El indicador de liquidez es importante para:

- Evaluar la solvencia de la empresa: Un indicador de liquidez alto sugiere que la empresa es capaz de cumplir con sus obligaciones a corto plazo.

- Identificar posibles problemas financieros: Un indicador de liquidez bajo puede ser una señal de alerta temprana de problemas financieros, como la incapacidad para obtener financiación o la posibilidad de quiebra.

- Comparar el desempeño de la empresa con sus competidores: El indicador de liquidez puede utilizarse para comparar el desempeño financiero de la empresa con sus competidores del mismo sector.

Factores que afectan el indicador de liquidez

Hay varios factores que pueden afectar el indicador de liquidez de una empresa:

- Ciclos de ventas: Los sectores con ciclos de ventas más cortos suelen tener un indicador de liquidez más alto.

- Nivel de inventario: Un alto nivel de inventario puede afectar negativamente la liquidez, especialmente si los inventarios se mantienen por mucho tiempo.

- Condiciones del mercado: Las condiciones económicas generales pueden afectar la liquidez de las empresas, como por ejemplo, una recesión.

- Políticas de crédito: Las políticas de crédito de la empresa pueden afectar la liquidez, especialmente si los clientes tardan mucho tiempo en pagar sus deudas.

Interpretación del indicador de liquidez

La interpretación del indicador de liquidez depende del sector en el que opera la empresa y de su contexto financiero. En general, un indicador de liquidez más alto es preferible, pero es importante considerar otros factores, como la rentabilidad y el crecimiento.

¿Cuál es el indicador de liquidez?

¿Qué es un indicador de liquidez?

Un indicador de liquidez es una medida financiera que evalúa la capacidad de una empresa para cumplir con sus obligaciones financieras a corto plazo, es decir, aquellas que vencen en menos de un año. En otras palabras, analiza si la empresa tiene suficiente efectivo o activos que se pueden convertir rápidamente en efectivo para cubrir sus deudas inmediatas.

Importancia de los indicadores de liquidez

Los indicadores de liquidez son cruciales para:

- Evaluar la salud financiera de una empresa: Muestran si la empresa tiene la capacidad de afrontar sus obligaciones sin problemas.

- Identificar posibles problemas de liquidez: Si los indicadores son bajos, puede indicar dificultades para pagar deudas y, en casos graves, riesgo de insolvencia.

- Tomar decisiones financieras: Los indicadores de liquidez ayudan a los inversores, bancos y otros stakeholders a evaluar el riesgo de invertir en una empresa o concederle un préstamo.

- Comparar empresas: La liquidez puede ser un factor importante al analizar el rendimiento de diferentes empresas dentro de un sector.

- Planificar estrategias financieras: Permiten a las empresas identificar áreas donde se necesita mejorar la gestión de efectivo.

Tipos de indicadores de liquidez

Existen varios indicadores de liquidez, pero los más comunes son:

- Razón Corriente: Mide la capacidad de la empresa para pagar sus pasivos corrientes con sus activos corrientes. Se calcula dividiendo el activo corriente entre el pasivo corriente.

- Prueba Ácida: Es un indicador más estricto que la razón corriente, ya que excluye el inventario de los activos corrientes. Se calcula dividiendo el activo corriente menos el inventario entre el pasivo corriente.

- Capital de Trabajo Neto: Mide la diferencia entre el activo corriente y el pasivo corriente. Un capital de trabajo neto positivo indica que la empresa tiene suficiente efectivo para cubrir sus deudas a corto plazo.

- Rotación de Inventario: Mide la eficiencia con la que la empresa gestiona su inventario. Se calcula dividiendo el costo de los productos vendidos entre el inventario promedio.

- Período de Cobranza: Mide el tiempo promedio que tarda la empresa en cobrar sus cuentas por cobrar. Se calcula dividiendo las cuentas por cobrar por las ventas a crédito.

Interpretación de los indicadores de liquidez

La interpretación de los indicadores de liquidez depende del sector, tamaño y tipo de empresa. Es importante comparar los indicadores de una empresa con los de otras empresas de su sector, así como con sus propios indicadores históricos.

Factores que afectan la liquidez

Los indicadores de liquidez pueden verse afectados por varios factores, entre ellos:

- Ciclo de conversión de efectivo: El tiempo que tarda la empresa en convertir sus inversiones en efectivo.

- Política de crédito: La política de la empresa para otorgar crédito a sus clientes.

- Gestión de inventario: La eficiencia de la empresa en la gestión de su inventario.

- Condiciones del mercado: Las condiciones económicas generales, como la inflación o una recesión, pueden afectar la liquidez.

¿Cómo se determina el índice de liquidez?

¿Qué es el índice de liquidez?

El índice de liquidez es una medida financiera que evalúa la capacidad de una empresa para cubrir sus obligaciones a corto plazo con sus activos líquidos. En otras palabras, mide la capacidad de una empresa para convertir sus activos en efectivo rápidamente para pagar sus deudas.

Tipos de índices de liquidez

Existen varios tipos de índices de liquidez, los más comunes son:

- Índice de liquidez corriente: Mide la capacidad de una empresa para cubrir sus pasivos corrientes con sus activos corrientes. Se calcula dividiendo los activos corrientes entre los pasivos corrientes.

- Índice de liquidez rápido (o ácido): Mide la capacidad de una empresa para cubrir sus pasivos corrientes con sus activos líquidos más rápidos, excluyendo el inventario. Se calcula dividiendo los activos corrientes menos el inventario entre los pasivos corrientes.

- Índice de liquidez absoluto: Mide la capacidad de una empresa para cubrir sus pasivos corrientes con su efectivo y equivalentes de efectivo. Se calcula dividiendo el efectivo y equivalentes de efectivo entre los pasivos corrientes.

¿Cómo se interpreta el índice de liquidez?

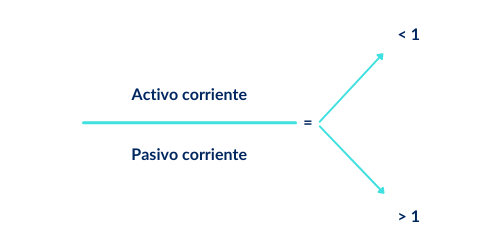

Un índice de liquidez alto generalmente indica que una empresa tiene una buena capacidad para cubrir sus obligaciones a corto plazo. Un índice bajo puede indicar que la empresa podría tener dificultades para pagar sus deudas, pero esto depende del tipo de negocio, la industria y otros factores.

¿Qué factores afectan el índice de liquidez?

El índice de liquidez puede verse afectado por varios factores, entre ellos:

- El ciclo de conversión del efectivo: El tiempo que tarda una empresa en convertir sus inventarios en efectivo.

- La gestión de las cuentas por cobrar: La eficiencia de la empresa para cobrar sus facturas.

- La gestión de las cuentas por pagar: El tiempo que tarda la empresa en pagar a sus proveedores.

¿Cómo se mejora el índice de liquidez?

Para mejorar el índice de liquidez, una empresa puede:

- Reducir los inventarios: Optimizar los procesos de compra y almacenamiento.

- Acelerar el cobro de las cuentas por cobrar: Implementar estrategias para mejorar la cobranza.

- Negociar plazos de pago más largos con los proveedores: Ampliar el tiempo para pagar las facturas.

¿Qué es el ratio de liquidez y cómo se calcula?

¿Qué es el ratio de liquidez?

El ratio de liquidez es un indicador financiero que mide la capacidad de una empresa para cumplir con sus obligaciones financieras a corto plazo, es decir, sus deudas que vencen en un año o menos.

- Se calcula dividiendo los activos líquidos de la empresa entre sus pasivos corrientes.

- Los activos líquidos son aquellos que pueden convertirse fácilmente en efectivo, como el efectivo en caja, los saldos bancarios, las cuentas por cobrar y las inversiones a corto plazo.

- Los pasivos corrientes son las deudas que vencen en un año o menos, como las cuentas por pagar, los impuestos a pagar y los préstamos a corto plazo.

Importancia del ratio de liquidez

- El ratio de liquidez es una herramienta importante para evaluar la salud financiera de una empresa.

- Un ratio de liquidez alto indica que la empresa tiene suficientes activos líquidos para cubrir sus obligaciones a corto plazo.

- Un ratio de liquidez bajo puede indicar que la empresa está teniendo dificultades para pagar sus deudas y que corre el riesgo de insolvencia.

Tipos de ratios de liquidez

Existen varios tipos de ratios de liquidez, cada uno de los cuales mide un aspecto diferente de la capacidad de la empresa para pagar sus deudas.

- Ratio de liquidez corriente: Mide la capacidad de la empresa para cubrir sus pasivos corrientes con sus activos corrientes.

- Ratio de prueba ácida: Mide la capacidad de la empresa para cubrir sus pasivos corrientes con sus activos líquidos más líquidos.

- Ratio de caja: Mide la capacidad de la empresa para cubrir sus pasivos corrientes con su efectivo y equivalentes de efectivo.

Interpretación del ratio de liquidez

- El ratio de liquidez ideal varía según la industria y el tamaño de la empresa.

- Un ratio de liquidez demasiado alto puede indicar que la empresa no está utilizando sus activos de manera eficiente.

- Un ratio de liquidez demasiado bajo puede indicar que la empresa está teniendo dificultades para pagar sus deudas.

Cómo mejorar el ratio de liquidez

- Reducir el inventario y las cuentas por cobrar.

- Negociar plazos de pago más largos con los proveedores.

- Obtener financiamiento a corto plazo para cubrir las necesidades de efectivo.

Mas informacion

¿Qué es la liquidez en finanzas y por qué es importante?

La liquidez en finanzas se refiere a la capacidad de una empresa, persona o activo para convertirse rápidamente en efectivo sin una pérdida significativa de valor. Es decir, la facilidad con la que se puede convertir un activo en efectivo. La liquidez es fundamental en finanzas porque:

Reduce el riesgo financiero: Una empresa con alta liquidez puede afrontar mejor situaciones inesperadas como una caída en las ventas o un aumento en los costos.

Facilita el acceso a financiamiento: Un negocio con buena liquidez suele acceder más fácilmente a préstamos bancarios y otros tipos de financiamiento.

Mejora la capacidad de respuesta: Una empresa con alta liquidez puede responder más rápido a oportunidades de mercado, como la adquisición de un competidor o el lanzamiento de un nuevo producto.

Aumenta la confianza de los inversores: Los inversores suelen preferir empresas con alta liquidez, ya que esto significa que tienen la capacidad de pagar sus obligaciones y generar ganancias.

¿Cómo se mide la liquidez?

La liquidez se mide a través de diferentes indicadores financieros que analizan la relación entre los activos líquidos y las obligaciones a corto plazo. Algunos de los indicadores más utilizados son:

Ratio de liquidez corriente: Mide la capacidad de una empresa para cubrir sus obligaciones a corto plazo con sus activos corrientes. Se calcula dividiendo el activo corriente entre el pasivo corriente.

Ratio rápido: Similar al ratio de liquidez corriente, pero excluye las existencias (inventario), ya que estas pueden ser difíciles de convertir rápidamente en efectivo.

Ratio de caja: Mide la capacidad de la empresa para pagar sus obligaciones a corto plazo únicamente con el efectivo y los equivalentes de efectivo disponibles.

Periodo medio de cobro: Mide el tiempo promedio que tarda la empresa en cobrar sus facturas a sus clientes. Un periodo medio de cobro corto indica una mayor liquidez.

¿Cuáles son los niveles de liquidez?

Las empresas pueden tener diferentes niveles de liquidez, dependiendo de su sector de actividad, tamaño y estrategia financiera. Generalmente se distinguen tres niveles:

Alta liquidez: Las empresas con alta liquidez tienen una gran cantidad de activos líquidos y pueden afrontar fácilmente sus obligaciones a corto plazo.

Liquidez moderada: Las empresas con liquidez moderada tienen un equilibrio entre activos líquidos y otros tipos de activos, y pueden gestionar sus obligaciones a corto plazo sin grandes problemas.

Baja liquidez: Las empresas con baja liquidez tienen pocos activos líquidos y pueden tener dificultades para cubrir sus obligaciones a corto plazo.

¿Qué riesgos se asocian a una baja liquidez?

Una baja liquidez puede generar diferentes riesgos para una empresa, como:

Incapacidad para pagar deudas: La empresa puede tener dificultades para pagar a sus proveedores, empleados y otras obligaciones financieras.

Dificultad para obtener financiamiento: Los bancos y otros prestamistas pueden ser reacios a otorgar préstamos a empresas con baja liquidez.

Pérdida de oportunidades de negocio: La empresa puede perder oportunidades de crecimiento o expansión por falta de recursos para invertir.

Amenaza de quiebra: En casos extremos, la baja liquidez puede llevar a la insolvencia y la quiebra de la empresa.