Cómo recuperarse de errores financieros

Cometer errores financieros es una experiencia común que puede generar sentimientos de culpa, ansiedad y frustración. Sin embargo, es importante recordar que no estamos solos y que es posible recuperarse de estos errores. De hecho, algunas de las personas más exitosas han cometido errores financieros en el pasado, pero han sabido aprender de ellos y cambiar su enfoque para alcanzar el éxito. En este artículo, exploraremos algunas estrategias prácticas para recuperarse de errores financieros, desde identificar los patrones negativos hasta crear un plan de acción para restablecer la estabilidad financiera.

Aprende a recuperarte de errores financieros

Recuperarse de errores financieros puede ser un proceso difícil y desalentador, pero es posible aprender de los errores y salir adelante con una mejor comprensión de la gestión financiera. Aquí te presentamos algunos consejos y estrategias para recuperarte de errores financieros.

Reconoce y acepta tus errores

El primer paso para recuperarte de errores financieros es reconocer y aceptar que has cometido un error. No trates de culpar a otros o de justificar tus acciones. En su lugar, asume la responsabilidad de tus decisiones financieras y aprende de ellas. Análiza tus errores y determina qué puedes haber hecho diferente.

Establece metas financieras realistas

Una vez que has aceptado tus errores, es importante establecer metas financieras realistas para tu futuro. Define metas específicas, medibles, alcanzables, relevantes y tiempo-bound (SMART) para ti mismo. Esto te ayudará a mantener la motivación y a enfocarte en tu recuperación financiera.

Crear un presupuesto y un plan de gasto

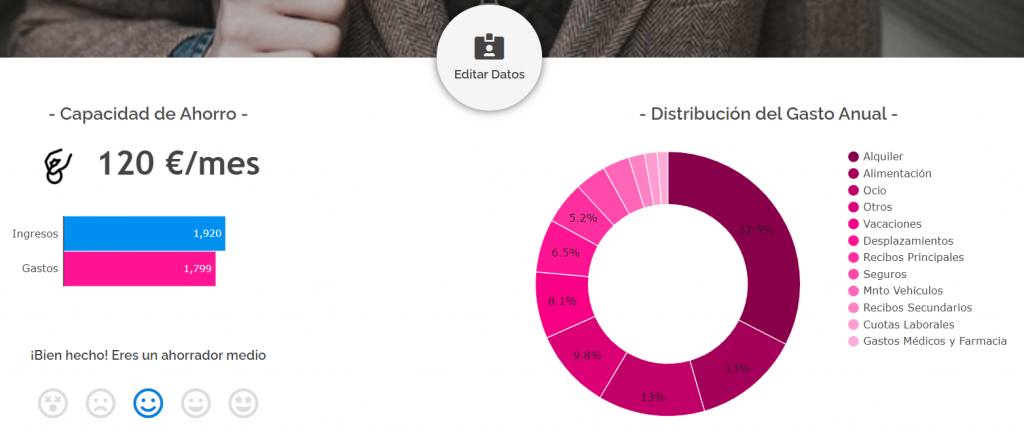

Un presupuesto y un plan de gasto son fundamentales para recuperarte de errores financieros. Establece un presupuesto que se centre en tus necesidades básicas y prioriza tus gastos. Asegúrate de incluir una cantidad para ahorros y deudas.

| Categoría | Porcentaje del ingreso |

|---|---|

| Necesidades básicas (alimentos, vivienda, etc.) | 50-60% |

| Ahorros y deudas | 10-20% |

| Gastos personales (entretenimiento, etc.) | 10-20% |

Paga tus deudas

Las deudas pueden ser una carga pesada en tu recuperación financiera. Prioriza tus deudas y paga las que tienen intereses más altos primero. Considera consolidar tus deudas en una sola cuenta con un interés más bajo.

Incrementa tus ingresos

Incrementar tus ingresos puede ayudarte a recuperarte más rápido de errores financieros. Busca oportunidades para aumentar tus ingresos, como un segundo trabajo, una carrera freelance o la venta de bienes que no necesitas. Aprovecha tus habilidades y experiencia para generar más dinero.

¿Qué hago para salir de los problemas financieros?

Salir de los problemas financieros

Salir de los problemas financieros requiere disciplina, planificación y acción. Aquí te presentamos algunas estrategias para superar las dificultades económicas y alcanzar estabilidad financiera.

Evalúa tus finanzas

Para salir de los problemas financieros, es fundamental evaluar tu situación económica actual. Haz un inventario detallado de tus ingresos y gastos para determinar dónde se está gastando tu dinero. Identifica los gastos innecesarios y crea un presupuesto realista que se ajuste a tus necesidades. Debes considerar tus deudas, ahorros y objetivos financieros a largo plazo.

Crear un presupuesto

Un presupuesto es una herramienta esencial para salir de los problemas financieros. Debes establecer prioridades y asignar tus ingresos a las categorías más importantes, como la vivienda, la alimentación y los pagos de deudas. Ajusta tus gastos a tu presupuesto y evita gastar dinero en cosas innecesarias. Recuerda que cada peso ahorrado es un paso hacia la estabilidad financiera.

Gestiona tus deudas

Las deudas pueden ser una carga pesada en tu situación financiera. Prioriza tus deudas y crea un plan para pagarlas. Comienza por las deudas con intereses más altos y negocia con tus acreedores para reducir las cuotas o intereses. Considera consolidar tus deudas en una sola cuenta con un interés más bajo.

Aumenta tus ingresos

Aumentar tus ingresos es una forma efectiva de salir de los problemas financieros. Busca nuevas oportunidades de empleo o considera emprender un negocio que te permita generar ingresos adicionales. También puedes vender objetos innecesarios o ofrecer servicios que te permitan ganar dinero extra.

Busca apoyo

No estás solo en tus problemas financieros. Busca apoyo de un asesor financiero o un consejero crediticio que te ayude a crear un plan personalizado para salir de las dificultades económicas. También puedes unirte a un grupo de apoyo en línea o en persona para compartir experiencias y consejos con personas que enfrentan situaciones similares.

- Evalúa tus finanzas y crea un presupuesto realista.

- Prioriza tus deudas y crea un plan para pagarlas.

- Aumenta tus ingresos mediante nuevas oportunidades de empleo o emprendimiento.

- Busca apoyo de un asesor financiero o un consejero crediticio.

- Unirte a un grupo de apoyo en línea o en persona para compartir experiencias y consejos.

¿Cómo salir de una mala situación financiera?

Salir de una mala situación financiera requiere una combinación de habilidades, planificación y disciplina. Es importante abordar el problema de frente y tomar medidas efectivas para recuperar el control de tus finanzas.

Identifica tus gastos y crea un presupuesto

Para salir de una mala situación financiera, es fundamental identificar tus gastos y crear un presupuesto realista. Debes revisar tus ingresos y gastos mensuales para determinar dónde se está gastando tu dinero. Anota cada gasto, incluyendo los pequeños, como compras en tiendas o gastos en comida. Luego, clasifica tus gastos en categorías, como alquiler, servicios básicos, comida, transporte, entretenimiento, etc. Esto te ayudará a identificar áreas donde puedes reducir gastos y asignar prioridades.

Ajusta tus gastos y reduce deudas

Una vez que hayas identificado tus gastos, debes ajustarlos para reducir tus gastos y deudas. Puedes considerar las siguientes opciones:

- Reducir gastos innecesarios: Cancela suscripciones y servicios que no uses regularmente.

- Renegocia deudas: Comunícate con tus acreedores para renegociar las condiciones de tus deudas.

- Consolida deudas: Considera consolidar tus deudas en una sola cuenta con una tasa de interés más baja.

Incrementa tus ingresos

Incrementar tus ingresos puede ayudarte a salir de una mala situación financiera. Puedes considerar las siguientes opciones:

- Aumenta tus horas de trabajo: Considera trabajar horas extras o encontrar un segundo empleo.

- Vende objetos innecesarios: Vende objetos que no uses o necesites para generar dinero adicional.

- Desarrolla habilidades y ofrece servicios: Desarrolla habilidades y ofrece servicios freelance o como consultor.

Establece metas y prioriza

Establecer metas y priorizar tus gastos y deudas te ayudará a mantener el foco y a avanzar hacia una situación financiera más estable. Debes establecer metas a corto y largo plazo, como:

- Pagar deudas prioritarias: Paga deudas con intereses altos o urgentes.

- Crear un fondo de emergencia: Crea un fondo de emergencia para cubrir gastos impredecibles.

- Aumentar tus ahorros: Aumenta tus ahorros para invertir en el futuro.

Mantén la disciplina y la perseverancia

Salir de una mala situación financiera requiere disciplina y perseverancia. Debes mantener un seguimiento regular de tus gastos y ingresos, y ajustar tu presupuesto según sea necesario. También es importante:

- No caer en la tentación de gastar: Evita gastar dinero en cosas innecesarias.

- Mantener la motivación: Celebra tus logros y mantén la motivación para alcanzar tus metas.

- Buscar apoyo: Busca apoyo de amigos, familiares o un asesor financiero si lo necesitas.

¿Cómo recuperar la estabilidad financiera?

Recuperar la estabilidad financiera

La estabilidad financiera es un objetivo fundamental para cualquier persona o familia que busca alcanzar una cierta tranquilidad y seguridad en su vida económica. Sin embargo, es común que surjan problemas financieros que pueden desestabilizar la situación económica. Para recuperar la estabilidad financiera, es importante seguir una serie de pasos y estrategias que te permitan controlar tus gastos, reducir tus deudas y aumentar tus ahorros.

Análiza tus finanzas

Es fundamental hacer un análisis detallado de tus finanzas para entender dónde se encuentran los problemas y cómo abordarlos. Debes hacer un balance de tus ingresos y gastos para identificar áreas donde puedas reducir gastos y aumentar tus ahorros.

- Registra tus ingresos y gastos durante un mes para tener una visión clara de tus finanzas.

- Identifica áreas donde puedas reducir gastos, como servicios que no uses o compras innecesarias.

- Establece metas financieras a corto y largo plazo, como pagar deudas o ahorrar para un objetivo específico.

Crea un presupuesto

Un presupuesto es una herramienta fundamental para controlar tus gastos y alcanzar la estabilidad financiera. Debes asignar tus ingresos a diferentes categorías, como vivienda, alimentación, transporte, entre otros.

- Asigna el 30% de tus ingresos a vivienda, incluyendo alquiler, servicios y mantenimiento.

- Destina el 20% a alimentación, incluyendo compras de alimentos y comidas fuera de casa.

- Asigna el 10% a entretenimiento, incluyendo actividades recreativas y hobbies.

Reduce tus deudas

Las deudas pueden ser un obstáculo para alcanzar la estabilidad financiera. Debes elaborar un plan para reducir tus deudas y liberar tus ingresos.

- Prioriza tus deudas, comenzando por las que tienen intereses más altos.

- Negocia con tus acreedores para reducir tus pagos o intereses.

- Considera consolidar tus deudas en un solo préstamo con un interés más bajo.

Aumenta tus ingresos

Aumentar tus ingresos puede ser una forma efectiva de recuperar la estabilidad financiera. Debes buscar oportunidades para aumentar tus ingresos, ya sea a través de un aumento salarial, un segundo trabajo o inversiones.

- Busca oportunidades de crecimiento en tu carrera, como un aumento salarial o un ascenso.

- Considera un segundo trabajo o freelancing para aumentar tus ingresos.

- Invierte en activos que generen ingresos, como acciones o propiedades.

Aprovecha tus ahorros

Los ahorros son fundamentales para alcanzar la estabilidad financiera. Debes crear un plan para ahorrar y aprovechar tus ahorros de manera efectiva.

- Establece un objetivo de ahorro, como un fondo de emergencia o un ahorro para un objetivo específico.

- Aprovecha los programas de ahorro y beneficios que ofrece tu empresa.

- Invierte tus ahorros en activos que generen intereses, como cuentas de ahorro o certificados de depósito.

¿Cómo eliminar los malos hábitos financieros?

Eliminar los malos hábitos financieros

Eliminar los malos hábitos financieros requiere disciplina, conciencia y un plan efectivo. Los malos hábitos financieros pueden llevar a la deuda, el estrés financiero y la inestabilidad económica. Afortunadamente, con la ayuda de algunas estrategias y técnicas, es posible eliminarlos y adoptar hábitos financieros saludables.

Identificar y reconocer los malos hábitos financieros

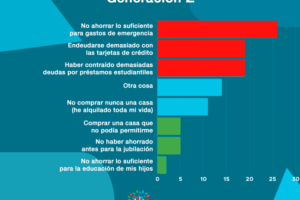

El primer paso para eliminar los malos hábitos financieros es identificar y reconocerlos. Esto implica analizar tus hábitos de gasto, ahorro e inversión para determinar qué patrones negativos estás siguiendo. Algunos de los malos hábitos financieros comunes incluyen:

- Gastar más de lo que se gana, lo que puede llevar a la deuda y el estrés financiero.

- No ahorrar para el futuro, lo que puede dejar a una persona sin una red de seguridad financiera.

- No invertir en educación financiera, lo que puede llevar a tomar decisiones financieras informadas.

Crear un presupuesto y un plan financiero

Crear un presupuesto y un plan financiero es esencial para eliminar los malos hábitos financieros. Un presupuesto ayuda a determinar cómo se gastará el dinero, mientras que un plan financiero ayuda a establecer metas y objetivos financieros a largo plazo. Algunos pasos para crear un presupuesto y un plan financiero incluyen:

- Registrar todos los gastos y ingresos para determinar dónde se está gastando el dinero.

- Establecer metas financieras a largo plazo, como ahorrar para la jubilación o comprar una casa.

- Asignar prioridades a los gastos, como pagar las deudas y ahorrar para el futuro.

Aumentar la conciencia financiera

Aumentar la conciencia financiera es clave para eliminar los malos hábitos financieros. Esto implica educarse sobre finanzas personales, inversiones y planificación financiera. Algunas formas de aumentar la conciencia financiera incluyen:

- Leer libros y artículos sobre finanzas personales, como El ricodad de Papá o La inteligencia financiera.

- Tomar cursos o talleres sobre finanzas personales, como un curso en línea sobre inversiones.

- Unirse a una comunidad de personas que comparten objetivos financieros similares, como un grupo de Facebook sobre finanzas personales.

Automatizar el ahorro y la inversión

Automatizar el ahorro y la inversión es una forma efectiva de eliminar los malos hábitos financieros. Esto implica configurar transferencias automaticas desde la cuenta corriente a la cuenta de ahorro o inversión. Algunas formas de automatizar el ahorro y la inversión incluyen:

- Configurar transferencias automaticas desde la cuenta corriente a la cuenta de ahorro, para ahorrar un porcentaje de la paga.

- Invertir en un plan de inversión automático, como un fondo de índice.

- Utilizar aplicaciones de ahorro y inversión, como Acorns o Digit.

Monitorear y ajustar

Monitorear y ajustar el progreso es esencial para eliminar los malos hábitos financieros. Esto implica revisar regularmente el presupuesto y el plan financiero para asegurarse de que se estén cumpliendo los objetivos financieros. Algunos pasos para monitorear y ajustar incluyen:

- Revisar el presupuesto y el plan financiero cada trimestre, para asegurarse de que se estén cumpliendo los objetivos financieros.

- Ajustar el presupuesto y el plan financiero según sea necesario, para asegurarse de que se estén cumpliendo los objetivos financieros.

- Celebrar los logros y aprender de los errores, para mantener la motivación y el enfoque en los objetivos financieros.

Mas informacion

¿Cuáles son los pasos para crear un presupuesto después de un error financiero?

Crear un presupuesto es fundamental para recuperarse de un error financiero. Antes de empezar a hacer un presupuesto, es importante identificar los gastos necesarios y los gastos discretionales. Los gastos necesarios son aquellos que no pueden ser evitados, como la renta, los servicios básicos y la compra de alimentos. Los gastos discretional son aquellos que no son esenciales, como salir a cenar o ir al cine. Una vez identificados los gastos, se deben priorizar los necesarios y reducir los discretional. Luego, se debe establecer un límite de gasto para cada categoría y monitorear los gastos para asegurarse de no sobrepasar el límite.

¿Cómo puedo reducir mi deuda después de un error financiero?

Reducir la deuda es un paso crucial para recuperarse de un error financiero. Una forma de reducir la deuda es consolidar las deudas en una sola cuenta con una tasa de interés más baja. Otra forma es pagar más de lo mínimo cada mes para reducir el saldo de la deuda más rápido. También es importante negociar con los acreedores para ver si pueden ofrecer una tasa de interés más baja o un plazo de pago más largo. Además, es importante eliminar los gastos que no son esenciales para ahorrar dinero y pagar la deuda más rápido.

¿Qué puedo hacer para mejorar mi crédito después de un error financiero?

Mejorar el crédito es importante para recuperarse de un error financiero. Una forma de mejorar el crédito es pagar las cuentas a tiempo y reducir la deuda. También es importante verificar el reporte de crédito para asegurarse de que no haya errores. Si se encuentran errores, es importante disputarlos y corregirlos lo antes posible. Además, es importante evitar solicitar múltiples tarjetas de crédito o préstamos, ya que esto puede afectar negativamente el crédito.

¿Cómo puedo prevenir futuros errores financieros?

Prevenir futuros errores financieros es clave para evitar caer en la misma situación de nuevo. Una forma de prevenir errores financieros es crear un fondo de emergencia para cubrir gastos inesperados. También es importante educarse sobre finanzas personales y buscar asesoramiento financiero si es necesario. Además, es importante establecer metas financieras a largo plazo y trabajar hacia ellas de manera gradual. Finalmente, es importante revisar regularmente el presupuesto y los gastos para asegurarse de que se esté en el camino correcto.