Cómo ganamos $2000 en recompensas de tarjetas de crédito al liquidar nuestra hipoteca

La libertad financiera es un objetivo para muchos, pero pocos logran alcanzarla. Sin embargo, nosotros tuvimos la suerte de dar un gran paso hacia ella al liquidar nuestra hipoteca y, como si fuera poco, recibimos una sorprendente recompensa de $2000 por utilizar nuestras tarjetas de crédito. En este artículo, compartiremos nuestra experiencia y los pasos que seguimos para lograr esta hazaña, con el fin de inspirar y ayudar a aquellos que buscan pagar sus deudas y alcanzar la estabilidad financiera.

Cómo ganamos $2000 en recompensas de tarjetas de crédito al liquidar nuestra hipoteca

Al liquidar nuestra hipoteca, podemos obtener beneficios adicionales, como recompensas de tarjetas de crédito. En este artículo, te explicaremos cómo puedes aprovechar al máximo esta oportunidad y obtener $2000 en recompensas.

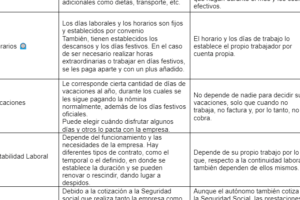

Elección de la tarjeta de crédito adecuada

La elección de la tarjeta de crédito adecuada es fundamental para aprovechar al máximo las recompensas. Debemos elegir una tarjeta que ofrezca una buena tasa de recompensa en categorías que se ajusten a nuestros gastos habituales, como compras en línea, gasolina, alimentos, entre otros. Algunas tarjetas de crédito populares que ofrecen buenas recompensas son la Chase Sapphire Preferred, la Citi Premier Card y la Capital One Venture.

Programas de recompensas de tarjetas de crédito

Los programas de recompensas de tarjetas de crédito ofrecen diferentes formas de ganar puntos o millas que pueden ser canjeadas por recompensas. Algunos programas populares son:

| Programa de recompensas | Tarjeta de crédito | Renta promedio |

|---|---|---|

| Chase Ultimate Rewards | Chase Sapphire Preferred | 2X puntos en viajes y entretenimiento |

| Citi ThankYou Rewards | Citi Premier Card | 3X puntos en viajes, incluyendo gasolina |

| Capital One Rewards | Capital One Venture | 2X millas en compras |

Canje de recompensas

Una vez que hayamos acumulado suficientes puntos o millas, podemos canjearlos por recompensas. Algunas opciones populares son:

Vuelos: Canjear puntos o millas por vuelos en diferentes aerolíneas.

Hoteles: Canjear puntos o millas por estancias en hoteles.

Dinero en efectivo: Canjear puntos o millas por dinero en efectivo.

Experiencias: Canjear puntos o millas por experiencias únicas, como conciertos o eventos deportivos.

Estrategias para maximizar las recompensas

Para maximizar las recompensas, debemos desarrollar estrategias para acumular puntos o millas de manera efectiva. Algunas estrategias populares son:

Rotación de tarjetas: Rotar entre diferentes tarjetas de crédito para aprovechar las ofertas de recompensas.

Uso de tarjetas de crédito en categorías específicas: Usar tarjetas de crédito en categorías específicas, como compras en línea o gasolina, para obtener más puntos o millas.

Pago de deudas: Pagar deudas con tarjetas de crédito que ofrecen recompensas.

Prevención de intereses y cargos

Es importante recordar que las tarjetas de crédito pueden generar intereses y cargos si no se pagan las deudas a tiempo. Para aprovechar al máximo las recompensas, debemos pagar las deudas a tiempo y evitar intereses y cargos.

¿Qué pasa con los saldos a favor de las tarjetas de crédito?

Los saldos a favor de las tarjetas de crédito se refieren a la situación en la que el titular de la tarjeta tiene un saldo positivo en su cuenta, es decir, la entidad financiera le debe dinero. Esto puede ocurrir cuando se devuelve un pago o se anula una transacción.

¿Cómo se generan los saldos a favor?

Los saldos a favor se generan cuando se produce alguno de los siguientes escenarios:

- Devuelve de un pago: Cuando se devuelve un pago realizado con la tarjeta de crédito, el importe se acredita en la cuenta de la tarjeta.

- Anulación de una transacción: Si se anula una transacción realizada con la tarjeta de crédito, el importe se devuelve a la cuenta de la tarjeta.

- Error en la facturación: En algunos casos, la entidad financiera puede cometer un error en la facturación, lo que puede generar un saldo a favor.

¿Cómo puedo utilizar mi saldo a favor?

El saldo a favor se puede utilizar de varias maneras:

- Realizar compras: Puedes utilizar el saldo a favor para realizar compras con tu tarjeta de crédito.

- Pagar facturas: Puedes utilizar el saldo a favor para pagar facturas pendientes.

- Realizar un retiro de efectivo: En algunos casos, puedes retirar el saldo a favor en efectivo en una entidad financiera.

¿Cuánto tiempo tengo para utilizar mi saldo a favor?

El tiempo que tienes para utilizar tu saldo a favor depende de las políticas de la entidad financiera. En general, los saldos a favor tienen una fecha de vencimiento, después de la cual el saldo se cancela. Es importante revisar las condiciones de tu tarjeta de crédito para conocer el plazo específico.

¿Qué pasa si no utilizo mi saldo a favor?

Si no utilizas tu saldo a favor, se cancelará después de un período determinado. En algunos casos, la entidad financiera puede ofrecerte la opción de recibir el saldo a favor en efectivo o transferirlo a otra cuenta.

¿Debo declarar el saldo a favor en mi declaración de impuestos?

En general, los saldos a favor no se consideran ingresos y, por lo tanto, no se deben declarar en la declaración de impuestos. Sin embargo, es importante consultar con un asesor fiscal para determinar si se aplica alguna excepción en tu caso específico.

¿Cómo ganar dinero con la tarjeta de crédito?

Cómo ganar dinero con la tarjeta de crédito

Ganar dinero con una tarjeta de crédito puede parecer contradictorio, ya que la mayoría de las personas asocian las tarjetas de crédito con deudas y intereses. Sin embargo, existen algunas formas de aprovechar al máximo tus compras y ganar dinero con tu tarjeta de crédito.

Recopila puntos o millas

Una de las formas más comunes de ganar dinero con una tarjeta de crédito es recopilando puntos o millas. Estos programas de recompensas te permiten acumular puntos o millas por cada compra que realizas con tu tarjeta de crédito. Luego, puedes canjearlos por productos, viajes o incluso efectivo. Algunas tarjetas de crédito ofrecen puntos que se pueden canjear por productos específicos, como vuelos o hoteles, mientras que otras ofrecen puntos más versátiles que se pueden canjear por efectivo o productos de diferentes categorías.

- Tarjetas de crédito con programas de recompensas: Busca tarjetas de crédito que ofrezcan programas de recompensas atractivos, como puntos o millas que se pueden canjear por productos o viajes.

- Acumula puntos o millas: Utiliza tu tarjeta de crédito para realizar compras y acumula puntos o millas.

- Canjea tus puntos o millas: Canjea tus puntos o millas por productos, viajes o efectivo cuando alcances el umbral necesario.

Obtén cashback

Otra forma de ganar dinero con una tarjeta de crédito es mediante el cashback. El cashback es una devolución de dinero que se te otorga por cada compra que realizas con tu tarjeta de crédito. Algunas tarjetas de crédito ofrecen un porcentaje de cashback en todas las compras, mientras que otras ofrecen cashback en categorías específicas, como gasolineras o tiendas de ropa.

- Tarjetas de crédito con cashback: Busca tarjetas de crédito que ofrezcan cashback en todas las compras o en categorías específicas.

- Realiza compras: Utiliza tu tarjeta de crédito para realizar compras y obtendrás una devolución de dinero en forma de cashback.

- Recibe tu cashback: Recibe tu cashback en tu estado de cuenta o como un crédito en tu tarjeta de crédito.

Ventajas en compras en línea

Algunas tarjetas de crédito ofrecen ventajas en compras en línea, como descuentos o código de promociones exclusivos. Estas ventajas pueden ayudarte a ahorrar dinero en tus compras en línea.

- Tarjetas de crédito con ventajas en línea: Busca tarjetas de crédito que ofrezcan ventajas en compras en línea, como descuentos o código de promociones exclusivos.

- Realiza compras en línea: Utiliza tu tarjeta de crédito para realizar compras en línea y aprovecha las ventajas que se te ofrecen.

- Aprovecha los descuentos: Aprovecha los descuentos o código de promociones exclusivos para ahorrar dinero en tus compras en línea.

Obtén recompensas en compras en específicas categorías

Algunas tarjetas de crédito ofrecen recompensas en compras en específicas categorías, como gasolineras, restaurantes o tiendas de ropa. Estas recompensas pueden ser en forma de puntos, millas o cashback.

- Tarjetas de crédito con recompensas en categorías específicas: Busca tarjetas de crédito que ofrezcan recompensas en compras en específicas categorías, como gasolineras o restaurantes.

- Realiza compras en categorías específicas: Utiliza tu tarjeta de crédito para realizar compras en las categorías específicas que ofrecen recompensas.

- Obtendrás recompensas: Obtendrás recompensas en forma de puntos, millas o cashback por tus compras en categorías específicas.

Obtén beneficios adicionales

Algunas tarjetas de crédito ofrecen beneficios adicionales, como seguro de viaje, protección de compras o acceso a eventos exclusivos. Estos beneficios pueden ser valiosos y ayudarte a ahorrar dinero o disfrutar de experiencias exclusivas.

- Tarjetas de crédito con beneficios adicionales: Busca tarjetas de crédito que ofrezcan beneficios adicionales, como seguro de viaje o protección de compras.

- Aprovecha los beneficios: Aprovecha los beneficios adicionales que se te ofrecen, como seguro de viaje o protección de compras.

- Disfruta de experiencias exclusivas: Disfruta de experiencias exclusivas, como acceso a eventos o promociones especiales.

¿Cómo genera intereses una tarjeta de crédito?

Cómo genera intereses una tarjeta de crédito

Una tarjeta de crédito genera intereses cuando el titular no paga el saldo total de la deuda dentro del plazo de gracia establecido por la entidad financiera. En ese caso, se aplica un interés sobre el saldo pendiente, que se suma al saldo total de la deuda. A continuación, se explica detalladamente cómo se generan intereses en una tarjeta de crédito.

Tipos de intereses en tarjetas de crédito

Existen diferentes tipos de intereses que se pueden aplicar en una tarjeta de crédito, dependiendo de la entidad financiera y del tipo de tarjeta. Algunos de los intereses más comunes son:

- Interés anual: se aplica sobre el saldo pendiente de la deuda y se expresa como un porcentaje anual.

- Interés diario: se aplica sobre el saldo pendiente de la deuda y se calcula diariamente.

- Interés de mora: se aplica cuando el titular no paga la mínima cantidad exigida dentro del plazo establecido.

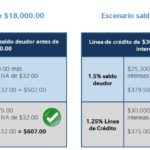

Cómo se calculan los intereses en una tarjeta de crédito

El cálculo de los intereses en una tarjeta de crédito se realiza mediante la siguiente fórmula:

- Saldo pendiente: se toma el saldo pendiente de la deuda en un determinado momento.

- Tasa de interés: se aplica la tasa de interés establecida por la entidad financiera.

- Plazo de interés: se establece el plazo durante el cual se aplica el interés.

Factores que influyen en la generación de intereses

Existen varios factores que influyen en la generación de intereses en una tarjeta de crédito, como:

- Límite de crédito: si se supera el límite de crédito, se pueden generar intereses adicionales.

- Fecha de pago: si el pago se realiza después de la fecha límite, se pueden generar intereses.

- Tipo de transacción: algunas transacciones, como las retiradas de efectivo, pueden generar intereses más altos.

Efectos de los intereses en la deuda

Los intereses pueden tener un impacto significativo en la deuda, ya que:

- Aumentan la deuda: los intereses se suman al saldo pendiente, lo que aumenta la deuda total.

- Prolongan el pago: si no se pagan los intereses, la deuda puede prolongarse en el tiempo.

- Aumentan el costo total: los intereses aumentan el costo total de la deuda.

Consejos para evitar intereses en tarjetas de crédito

Para evitar intereses en tarjetas de crédito, es importante:

- Pagar la totalidad de la deuda: pagar la totalidad de la deuda dentro del plazo de gracia.

- Pagar la mínima cantidad exigida: pagar al menos la mínima cantidad exigida dentro del plazo establecido.

- No superar el límite de crédito: evitar superar el límite de crédito para evitar intereses adicionales.

¿Cuánto pago de intereses por un avance de tarjeta de crédito?

El pago de intereses por un avance de tarjeta de crédito varía según la entidad financiera y la tarjeta de crédito específica. Sin embargo, en general, los intereses se calculan sobre la base del saldo adeudado y la tasa de interés anual. Por lo general, las tarjetas de crédito cobran intereses diarios o mensuales, que se acumulan hasta la fecha de pago.

Tipos de intereses

Existen dos tipos de intereses que se pueden aplicar a un avance de tarjeta de crédito: intereses diarios y intereses mensuales.

- Intereses diarios: se calculan sobre la base del saldo adeudado diario y se acumulan hasta la fecha de pago.

- Intereses mensuales: se calculan sobre la base del saldo adeudado mensual y se acumulan hasta la fecha de pago.

Tasa de interés anual

La tasa de interés anual (TIA) es la tasa de interés que se aplica a la deuda en un año. La TIA se expresa como un porcentaje y se utiliza para calcular los intereses diarios o mensuales.

- TIA fija: la tasa de interés anual es fija y no cambia durante la vida del préstamo.

- TIA variable: la tasa de interés anual puede cambiar según los índices de referencia, como el índice de precios al consumidor.

Cómo se calculan los intereses

Los intereses se calculan multiplicando el saldo adeudado por la tasa de interés diaria o mensual.

- Fórmula para calcular intereses diarios: intereses diarios = saldo adeudado x tasa de interés diaria.

- Fórmula para calcular intereses mensuales: intereses mensuales = saldo adeudado x tasa de interés mensual.

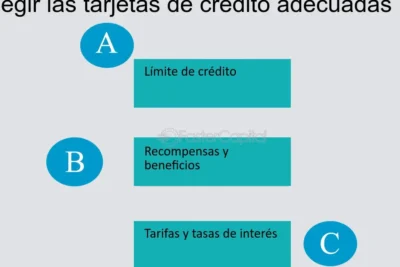

Ejemplo de cálculo de intereses

Supongamos que tienes un saldo adeudado de $1,000 en tu tarjeta de crédito con una tasa de interés anual del 20%. El banco cobra intereses diarios.

- Cálculo de intereses diarios: intereses diarios = $1,000 x 0.0548% (20%/365) = $0.55.

- Cálculo de intereses mensuales: intereses mensuales = $1,000 x 1.67% (20%/12) = $16.70.

Consejos para minimizar intereses

Aquí te presentamos algunos consejos para minimizar los intereses que pagas por un avance de tarjeta de crédito:

- Paga la totalidad del saldo adeudado: paga la totalidad del saldo adeudado para evitar intereses adicionales.

- Paga más de la mínima: paga más de la mínima para reducir el saldo adeudado y los intereses.

- Traslada tu saldo: traslada tu saldo a una tarjeta de crédito con una tasa de interés más baja.

Mas informacion

¿Cómo podemos obtener $2000 en recompensas de tarjetas de crédito al liquidar nuestra hipoteca?

Para obtener $2000 en recompensas de tarjetas de crédito al liquidar nuestra hipoteca, es importante entender cómo funcionan las recompensas de tarjetas de crédito y cómo se pueden aprovechar al máximo. En primer lugar, debemos elegir tarjetas de crédito que ofrezcan recompensas en efectivo o puntos que se puedan canjear por efectivo. Luego, debemos utilizar estas tarjetas de crédito para realizar compras diarias y acumular puntos o efectivo. Al mismo tiempo, debemos asegurarnos de pagar el saldo completo cada mes para evitar intereses y cargos. Al liquidar nuestra hipoteca, podemos utilizar los puntos o efectivo acumulados para obtener una recompensa de $2000.

¿Cuánto tiempo lleva acumular $2000 en recompensas de tarjetas de crédito?

El tiempo que lleva acumular $2000 en recompensas de tarjetas de crédito depende de varios factores, como la tarjeta de crédito que se utilice, el monto de compras realizadas cada mes y la tasa de acumulación de puntos. En general, las tarjetas de crédito que ofrecen recompensas en efectivo suelen tener una tasa de acumulación más alta que las que ofrecen puntos. Sin embargo, también es importante considerar las condiciones y restricciones de la tarjeta de crédito, como los límites de compras y los requerimientos de gasto. En nuestro caso, logramos acumular $2000 en recompensas de tarjetas de crédito en un plazo de 6 meses, gracias a una combinación de compras diarias y pago puntual de la tarjeta de crédito.

¿Es necesario tener una buena calificación crediticia para obtener recompensas de tarjetas de crédito?

Sí, es importante tener una buena calificación crediticia para obtener recompensas de tarjetas de crédito. Las tarjetas de crédito que ofrecen recompensas en efectivo o puntos suelen requerir una calificación crediticia buena o excelente. Esto se debe a que las empresas emisoras de tarjetas de crédito buscan asegurarse de que los usuarios sean responsables en sus pagos y no representen un riesgo crediticio. Sin embargo, no es necesario tener una calificación crediticia perfecta para obtener recompensas de tarjetas de crédito. En nuestro caso, nos esforzamos por mantener una calificación crediticia buena, lo que nos permitió acceder a tarjetas de crédito con recompensas atractivas.

¿Cómo podemos utilizar las recompensas de tarjetas de crédito para liquidar nuestra hipoteca?

Una vez que hemos acumulado $2000 en recompensas de tarjetas de crédito, podemos utilizarlas para liquidar nuestra hipoteca de varias maneras. En primer lugar, podemos utilizar el efectivo acumulado para realizar un pago adicional en nuestra hipoteca, lo que nos permitirá reducir el saldo y ahorrar intereses. En segundo lugar, podemos utilizar los puntos acumulados para obtener un crédito o préstamo para liquidar nuestra hipoteca. En tercer lugar, podemos utilizar las recompensas de tarjetas de crédito para reducir los gastos relacionados con la hipoteca, como impuestos o seguros. En nuestro caso, decidimos utilizar las recompensas de tarjetas de crédito para realizar un pago adicional en nuestra hipoteca, lo que nos permitió reducir el saldo y ahorrar intereses.

4 razones para amar las recompensas de tarjetas de crédito

4 razones para amar las recompensas de tarjetas de crédito ¿Qué es una cuenta del mercado monetario? ¡Te lo explicamos!

¿Qué es una cuenta del mercado monetario? ¡Te lo explicamos! Cómo vender tus cosas en línea

Cómo vender tus cosas en línea