Capital Personal vs. Mint: ¿cuál es mejor para ti?

En la era digital, la gestión del dinero personal se ha vuelto más accesible y sencilla gracias a las aplicaciones financieras. Dos de las opciones más populares son Capital Personal y Mint, herramientas que te permiten controlar tus gastos, crear presupuestos y tomar decisiones informadas sobre tus finanzas. Sin embargo, con tantas características y beneficios similares, puede ser difícil decidir cuál es la mejor opción para ti. En este artículo, exploraremos las similitudes y diferencias entre Capital Personal y Mint, para ayudarte a tomar una decisión informada y elegir la aplicación que se adapte mejor a tus necesidades financieras.

Capital Personal vs. Mint: ¿cuál es mejor para ti?

La elección entre Capital Personal y Mint como herramientas de gestión de finanzas personales puede ser difícil, ya que ambas ofrecen características y beneficios únicos. A continuación, se presentan los detalles más importantes de cada una para que puedas decidir cuál es mejor para ti.

Funcionalidades y Características

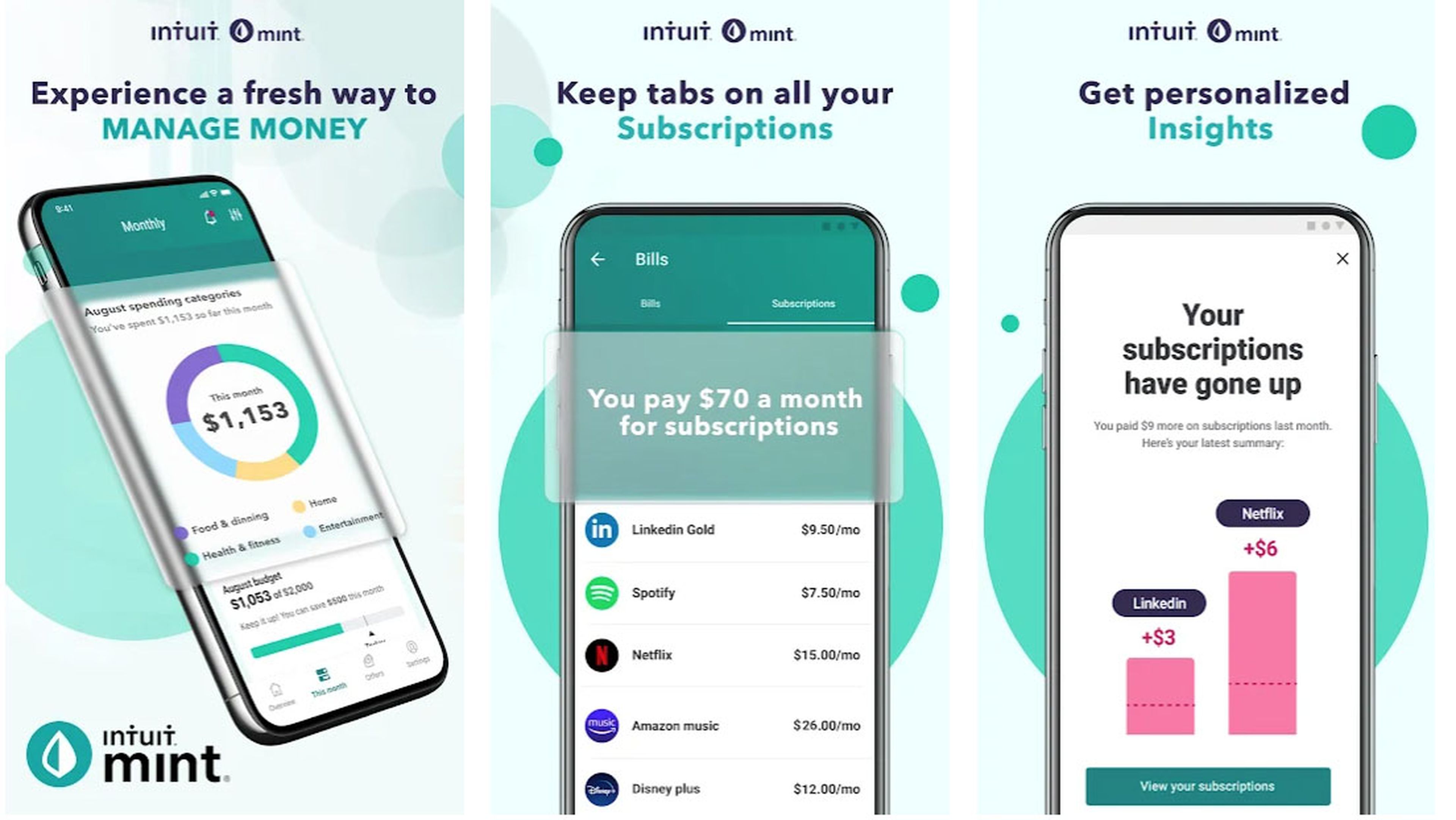

Capital Personal y Mint ofrecen funcionalidades y características similares, como la capacidad de rastrear gastos, crear presupuestos y establecer metas financieras. Sin embargo, hay algunas diferencias clave. Capital Personal se enfoca en la gestión de inversiones y ofrece herramientas de análisis de riesgo y planes de jubilación, mientras que Mint se centra en la gestión del gasto y ofrece herramientas de seguimiento de crédito y alertas de seguridad.

| Característica | Capital Personal | Mint |

|---|---|---|

| Rastreo de gastos | Sí | Sí |

| Análisis de riesgo | Sí | No |

| Seguimiento de crédito | No | Sí |

| Alertas de seguridad | No | Sí |

Precio y Costo

Capital Personal es una herramienta de pago que ofrece diferentes planes, incluyendo un plan gratuito con limitaciones y planes premium que ofrecen características adicionales. Mint, por otro lado, es completamente gratuito y no ofrece planes premium.

Seguridad y Privacidad

Ambas herramientas tienen medidas de seguridad y privacidad robustas, incluyendo encriptación de datos y autenticación de dos factores. Sin embargo, Capital Personal tiene una mayor reputación en cuanto a seguridad y privacidad, ya que se enfoca en la gestión de inversiones y ofrece una mayor transparencia en cuanto a la gestión de fondos.

Compatibilidad y Accesibilidad

Ambas herramientas ofrecen aplicaciones móviles y acceso en línea, lo que las hace accesibles desde cualquier dispositivo. Sin embargo, Mint tiene una mayor variedad de aplicaciones móviles y una interfaz de usuario más amigable.

Reputación y Soporte

Ambas herramientas tienen una buena reputación y ofrecen soporte al cliente a través de correo electrónico, teléfono y chat en vivo. Sin embargo, Capital Personal tiene una mayor cantidad de recursos educativos y un equipo de asesoramiento financiero más experimentado.

¿Qué aplicación es buena para ahorrar dinero?

Existen varias aplicaciones que pueden ayudarte a ahorrar dinero de manera efectiva. Una de las más populares es Mint, que te permite conectar tus cuentas bancarias y tarjetas de crédito para tener un panorama general de tus finanzas. También puedes establecer objetivos de ahorro y recibir recordatorios para pagar tus facturas a tiempo.

Ventajas de utilizar una aplicación de ahorro

Una aplicación de ahorro puede ayudarte a:

- Aumentar tu conciencia sobre tus gastos y ahorrar dinero

- Establecer y alcanzar objetivos de ahorro a largo plazo

- Recibir recordatorios y alertas para pagar tus facturas a tiempo

- Conectar tus cuentas bancarias y tarjetas de crédito para una visión general de tus finanzas

- Disfrutar de ofertas y promociones exclusivas para ahorrar aún más

Características clave para elegir una aplicación de ahorro

Al elegir una aplicación de ahorro, es importante considerar las siguientes características:

- Seguridad: busca aplicaciones que utilicen encriptación y autenticación de dos factores para proteger tus datos

- Facilidad de uso: elige una aplicación que sea fácil de navegar y entender

- Personalización: busca aplicaciones que te permitan establecer objetivos y presupuestos personalizados

- Integración con tus cuentas: asegúrate de que la aplicación se pueda conectar con tus cuentas bancarias y tarjetas de crédito

- Revisión y calificación: lee las reseñas de otros usuarios para asegurarte de que la aplicación sea confiable

Aplicaciones de ahorro para diferentes necesidades

Existen aplicaciones de ahorro para diferentes necesidades y objetivos:

- Digit: ideal para ahorrar pequeñas cantidades de dinero de manera automática

- Qapital: diseñada para ahorrar dinero para objetivos específicos, como un viaje o un evento especial

- You Need a Budget (YNAB): enfocada en la planificación presupuestaria y el ahorro a largo plazo

- Spendee: ideal para tracking gastos y ahorrar dinero en compras diarias

- Clarity Money: ofrece una visión general de tus finanzas y herramientas para ahorrar dinero

Cómo ahorrar dinero con una aplicación

Para ahorrar dinero con una aplicación, sigue estos pasos:

- Descarga y configura la aplicación: descarga la aplicación y configura tus cuentas y objetivos

- Establece un presupuesto: establece un presupuesto y objetivos de ahorro realistas

- Trackea tus gastos: utiliza la aplicación para trackear tus gastos y ahorrar dinero

- Recibe recordatorios y alertas: recibe recordatorios y alertas para pagar tus facturas a tiempo y ahorrar dinero

- Revisa y ajusta: revisa tus progresos y ajusta tus objetivos y presupuesto según sea necesario

Consejos adicionales para ahorrar dinero

Además de utilizar una aplicación de ahorro, recuerda:

- Crear un presupuesto: crea un presupuesto realista y ajusta tus gastos según sea necesario

- Evitar compras impulsivas: evita compras impulsivas y piensa antes de hacer una compra

- Aprovechar ofertas y promociones: aprovecha ofertas y promociones para ahorrar dinero

- Invertir: considera invertir tu dinero en un fondo de inversión o una cuenta de ahorro a largo plazo

- Revisar tus finanzas regularmente: revisa tus finanzas regularmente para asegurarte de que estás alcanzando tus objetivos

¿Qué debemos hacer para separar finanzas personales y familiares?

Para separar finanzas personales y familiares, es esencial establecer límites claros y sistemáticos para evitar confusiones y malos entendidos. A continuación, se presentan algunas sugerencias para lograr esta separación.

Establecer cuentas bancarias separadas

Es fundamental tener cuentas bancarias separadas para las finanzas personales y familiares. De esta manera, se pueden controlar de manera independiente los ingresos y gastos de cada una. Asignar una cuenta específica para los gastos familiares y otra para los gastos personales permitirá una mayor transparencia y organización.

Crear un presupuesto familiar

Elaborar un presupuesto familiar es crucial para determinar cómo se distribuirán los recursos financieros. Priorizar los gastos esenciales, como la vivienda, alimentación y educación, y asignar recursos para cada una de estas áreas permitirá una mayor eficiencia en la gestión de las finanzas familiares. Olvidar incluir gastos personales en este presupuesto para evitar confusiones.

Asignar responsabilidades financieras

Designar un responsable financiero en la familia permitirá una mayor claridad en la toma de decisiones financieras. Este responsable se encargará de gestionar las finanzas familiares, realizar pagos y tomar decisiones financieras importantes. Sin embargo, es importante que cada miembro de la familia tenga acceso a la información financiera y participe en la toma de decisiones.

Establecer límites en el gasto personal

Establecer límites en el gasto personal permitirá evitar que los gastos personales afecten las finanzas familiares. Fijar un presupuesto personal y priorizar los gastos esenciales permitirá una mayor responsabilidad en el gasto personal. Además, es importante comunicar los límites y expectativas con los demás miembros de la familia.

Revisar y ajustar regularmente

Revisar y ajustar regularmente las finanzas personales y familiares permitirá identificar áreas de mejora y ajustar la estrategia financiera según sea necesario. Programar revisiones periódicas para evaluar el progreso y hacer ajustes permitirá una mayor estabilidad financiera a largo plazo.

¿Cómo analizar mis finanzas?

Para analizar tus finanzas, debes recopilar información detallada sobre tus ingresos y gastos, y luego examinarla para identificar patrones y tendencias. Esto te permitirá tomar decisiones informadas sobre cómo administrar tu dinero y alcanzar tus objetivos financieros.

Revisa tus registros financieros

Para empezar, debes recopilar todos tus registros financieros, incluyendo extractos de cuenta corriente, tarjetas de crédito, estados de cuenta de inversiones y cualquier otro documento relacionado con tus finanzas. Esto te permitirá tener una visión clara de tus ingresos y gastos mensuales.

Clasifica tus gastos

Una vez que hayas recopilado tus registros financieros, debes clasificar tus gastos en categorías, como:

- Vivienda: alquiler o hipoteca, servicios públicos, mantenimiento

- Alimentación: comida en casa, comida fuera, snacks

- Transporte: gasolina, seguro, mantenimiento del vehículo

- Deudas: pagos de tarjetas de crédito, préstamos personales

- Ahorro: depósitos en cuentas de ahorro, inversiones

Identifica tus objetivos financieros

Ahora que has clasificado tus gastos, debes identificar tus objetivos financieros, como:

- Aumentar tus ahorros

- Pagar tus deudas

- Invertir en tu educación o carrera

- Comprar una casa

- Retirarte temprano

Establece un presupuesto

Con tus objetivos financieros en mente, debes establecer un presupuesto que te permita alcanzarlos. Esto significa asignar una cantidad específica de dinero a cada una de tus categorías de gastos, y asegurarte de que estás ahorrando lo suficiente para alcanzar tus objetivos.

Revisa y ajusta regularmente

Finalmente, debes revisar y ajustar tu presupuesto regularmente para asegurarte de que estás en el camino correcto para alcanzar tus objetivos financieros. Esto te permitirá identificar áreas donde puedes reducir gastos y aumentar tus ahorros.

¿Cómo funcionan las finanzas personales?

Las finanzas personales se refieren al manejo de los recursos financieros individuales para alcanzar metas y objetivos financieros. Incluye la planificación, el ahorro, la inversión y la gestión del gasto para lograr una estabilidad financiera y una mayor independencia económica.

Presupuesto y Gasto

El presupuesto es una herramienta fundamental en las finanzas personales. Consiste en la planificación y seguimiento del gasto para asegurar que los ingresos se distribuyen de manera eficiente entre las diferentes categorías de gasto. Un buen presupuesto debe considerar los gastos fijos, como la vivienda, los servicios básicos y la alimentación, así como los gastos variables, como el entretenimiento y los viajes. A continuación, se presentan algunos tips para crear un presupuesto efectivo:

- Identificar los ingresos: determinar la cantidad de dinero que se dispone cada mes.

- Categorizar los gastos: dividir los gastos en fijos y variables para priorizar y controlar el gasto.

- Establecer metas: definir objetivos financieros a corto y largo plazo para guiar la toma de decisiones.

Ahorro e Inversión

El ahorro y la inversión son fundamentales para lograr metas financieras a largo plazo, como la jubilación o la compra de una vivienda. A continuación, se presentan algunas estrategias para ahorrar e invertir de manera efectiva:

- Crear un plan de ahorro: establecer un objetivo de ahorro mensual y automatizar el proceso.

- Diversificar las inversiones: distribuir el riesgo entre diferentes tipos de inversiones, como acciones, bonos y depósitos a plazo.

- Investigar y educarse: informarse sobre las diferentes opciones de inversión y gestionar los riesgos.

Deuda y Crédito

La deuda y el crédito pueden ser herramientas útiles en las finanzas personales, pero también pueden generar problemas si no se manejan adecuadamente. A continuación, se presentan algunos consejos para manejar la deuda y el crédito de manera efectiva:

- Crear un plan de pago: establecer un cronograma de pagos para liquidar la deuda.

- Reducir los intereses: negociar con los acreedores o considerar la consolidación de deudas.

- Evitar la deuda innecesaria: evitar endeudarse para gastos no esenciales y priorizar el pago de deudas con intereses altos.

Riesgos y Seguridad Financiera

Las finanzas personales también implican la gestión de riesgos y la seguridad financiera. A continuación, se presentan algunas estrategias para mitigar los riesgos y proteger la seguridad financiera:

- Crear un fondo de emergencia: ahorrar para cubrir gastos inesperados y mantener la estabilidad financiera.

- Obtener seguros adecuados: contar con seguros que cubran riesgos como la salud, la vida y la propiedad.

- Monitorizar la credibilidad: revisar regularmente el informe de crédito para detectar cualquier anomalía.

Educación Financiera

La educación financiera es fundamental para tomar decisiones informadas en las finanzas personales. A continuación, se presentan algunas formas de educarse en finanzas personales:

- Leer libros y artículos: informarse sobre temas financieros y leer experiencias de otros.

- Asistir a cursos y seminarios: participar en eventos educativos y conferencias sobre finanzas personales.

- Consultar con expertos: buscar la opinión de profesionales financieros y asesores para obtener consejos personalizados.

Mas informacion

¿Cuáles son las principales diferencias entre Capital One y Mint?

Las principales diferencias entre Capital One y Mint radican en sus enfoques y objetivos. Capital One es una institución financiera que ofrece una variedad de productos y servicios, incluyendo cuentas de chequing, tarjetas de crédito, préstamos personales y más. Su aplicación móvil permite a los usuarios administrar sus cuentas, realizar transacciones y acceder a información financiera. Por otro lado, Mint es una aplicación de gestión de finanzas personales que se enfoca en la planificación y seguimiento del presupuesto, las inversiones y el crédito. Mint no ofrece productos financieros, sino que se centra en ayudar a los usuarios a tomar decisiones financieras informadas.

¿Cuál es mejor para la gestión del presupuesto, Capital One o Mint?

Si se trata de gestionar el presupuesto, Mint es la opción más adecuada. Mint ofrece herramientas avanzadas para crear presupuestos personalizados, establecer metas financieras y recibir alertas cuando se superan los límites establecidos. La aplicación también se integra con cuentas bancarias y tarjetas de crédito para proporcionar una visión completa de los gastos y la situación financiera. Capital One, por otro lado, ofrece algunas herramientas de presupuesto en su aplicación móvil, pero no son tan exhaustivas como las de Mint.

¿Puedo utilizar Capital One y Mint al mismo tiempo?

Sí, es posible utilizar Capital One y Mint al mismo tiempo. De hecho, muchos usuarios utilizan ambos servicios para aprovechar sus características únicas. Por ejemplo, pueden utilizar Capital One para administrar sus cuentas y tarjetas de crédito, y Mint para gestionar sus presupuestos y inversiones. Ambas aplicaciones se integran con cuentas bancarias y tarjetas de crédito, lo que facilita la sincronización de los datos financieros.

¿Cuál es más seguro, Capital One o Mint?

Ambas Capital One y Mint tienen medidas de seguridad robustas para proteger la información financiera de los usuarios. Capital One, como institución financiera, está sujeta a regulaciones y normas de seguridad financieras estrictas, como la Ley de Gramm-Leach-Bliley. Mint, por otro lado, utiliza encriptación de datos y autenticación de dos factores para proteger la información financiera de los usuarios. Sin embargo, es importante tener en cuenta que Mint no almacena información financiera confidencial, como números de tarjeta de crédito o contraseñas. En resumen, ambos servicios son seguros, pero Capital One puede ofrecer una mayor seguridad debido a su condición de institución financiera regulada.