Actividades de los profesionales de finanzas: Lo que debes saber

Sumérgete en el fascinante mundo de las finanzas, donde los profesionales dedicados dan forma al flujo del dinero y gestionan la salud financiera de individuos, empresas y naciones. Desde banqueros y analistas financieros hasta planificadores financieros y contadores, estos expertos desempeñan un papel crucial en nuestra economía global. Esta guía completa te guiará a través del amplio espectro de actividades que realizan los profesionales de las finanzas, equipándote con el conocimiento que necesitas para comprender su impacto en el mundo que nos rodea. Descubre las áreas especializadas, las habilidades requeridas y los desafíos que enfrentan estos individuos excepcionales.

Actividades de los profesionales de finanzas: Lo que debes saber

¿Qué hacen los profesionales de finanzas?

Los profesionales de finanzas juegan un papel crucial en el éxito de las empresas y las instituciones. Sus responsabilidades varían según el sector y el tipo de organización, pero generalmente incluyen:

- Análisis financiero: Evaluar la situación financiera de una empresa, analizar datos financieros y preparar informes para la toma de decisiones.

- Planificación financiera: Desarrollar estrategias financieras a largo plazo, gestionar presupuestos y realizar proyecciones financieras.

- Gestión de inversiones: Invertir capital en activos financieros, como acciones, bonos y bienes raíces, buscando un rendimiento óptimo.

- Gestión de riesgos: Identificar y evaluar riesgos financieros, desarrollar planes para mitigarlos y gestionar la exposición a la incertidumbre.

- Asesoramiento financiero: Brindar orientación a clientes sobre planificación financiera, inversión, seguros y otros temas relacionados.

Especializaciones en finanzas

El campo de las finanzas ofrece una amplia gama de especializaciones:

- Finanzas corporativas: Gestionar las finanzas de una empresa, incluyendo la financiación, las inversiones y la gestión de riesgos.

- Finanzas públicas: Gestionar las finanzas del sector público, incluyendo la recaudación de impuestos, la gestión del gasto público y la deuda pública.

- Finanzas personales: Asesorar a individuos sobre planificación financiera, inversión, seguros y otros temas relacionados.

- Análisis financiero: Evaluar empresas y proyectos de inversión, preparar informes financieros y realizar análisis de mercado.

- Gestión de activos: Gestionar carteras de inversión para individuos e instituciones, buscando un rendimiento óptimo.

Habilidades y competencias

Para triunfar en el campo de las finanzas, es fundamental poseer ciertas habilidades y competencias:

- Habilidades analíticas: Interpretar datos financieros, realizar análisis y tomar decisiones basadas en la información disponible.

- Habilidades matemáticas y estadísticas: Dominar conceptos financieros y estadísticos, realizar cálculos complejos y analizar datos financieros.

- Habilidades de comunicación: Comunicar información financiera de forma clara y precisa, tanto a nivel verbal como escrito.

- Habilidades de negociación: Negociar acuerdos financieros, gestionar conflictos y encontrar soluciones a problemas.

- Habilidades de liderazgo: Dirigir equipos, motivar a los empleados y promover el trabajo en equipo.

Carreras en finanzas

Existen numerosas oportunidades laborales para profesionales de finanzas:

- Analista financiero: Analizar datos financieros, preparar informes y realizar estudios de mercado.

- Gestor de cartera: Gestionar carteras de inversión para individuos o instituciones.

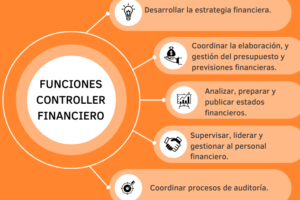

- Director financiero (CFO): Dirigir las operaciones financieras de una empresa.

- Consultor financiero: Asesorar a empresas o individuos en temas financieros.

- Banquero de inversión: Asesorar a empresas sobre fusiones, adquisiciones y otras operaciones financieras.

Educación y formación

Para acceder a una carrera en finanzas, se necesita una educación sólida:

- Licenciatura en Administración de Empresas (MBA): Se centra en el desarrollo de habilidades gerenciales y financieras.

- Licenciatura en Finanzas: Ofrece una formación especializada en conceptos financieros, análisis y gestión.

- Máster en Finanzas: Profundiza en áreas específicas de las finanzas, como finanzas corporativas, gestión de inversiones o análisis financiero.

- Certificaciones profesionales: Como el CFA (Chartered Financial Analyst), el CAIA (Chartered Alternative Investment Analyst) o el FRM (Financial Risk Manager), que acreditan el conocimiento y la experiencia en áreas específicas.

¿Qué debe saber un profesional en finanzas?

Conceptos Financieros Fundamentales

Un profesional en finanzas debe dominar los conceptos básicos de la disciplina, incluyendo:

- Matemáticas financieras: Valor del dinero en el tiempo, tasas de interés, amortización, etc.

- Contabilidad: Estados financieros, análisis de ratios, flujo de caja, etc.

- Economía: Ciclos económicos, inflación, políticas monetarias y fiscales, etc.

- Mercados financieros: Tipos de instrumentos financieros, mercados de capitales, gestión de inversiones, etc.

- Análisis financiero: Evaluación de empresas, proyectos y riesgos, etc.

Habilidades Analíticas y de Resolución de Problemas

Un profesional de finanzas debe ser capaz de analizar información financiera, identificar tendencias, evaluar riesgos y tomar decisiones estratégicas basadas en datos. Estas habilidades son cruciales para:

- Evaluar inversiones: Analizar el rendimiento histórico y proyecciones futuras de activos.

- Gestionar riesgos: Identificar y cuantificar los riesgos financieros, desarrollar estrategias de mitigación.

- Optimizar el flujo de caja: Planificar y controlar los ingresos y gastos de una empresa o individuo.

- Tomar decisiones financieras: Evaluar diferentes opciones y elegir la que mejor se adapte a los objetivos financieros.

Conocimiento de la Industria y el Sector

Es importante comprender el entorno competitivo en el que se opera, las tendencias del mercado y las regulaciones relevantes. Esto implica:

- Conocer las empresas y los sectores: Analizar los modelos de negocio, las estrategias de crecimiento, los riesgos específicos de cada industria.

- Seguir las noticias financieras: Estar al tanto de los acontecimientos económicos y políticos que impactan en los mercados financieros.

- Comprender las regulaciones: Las normas legales y financieras que rigen las operaciones financieras y las inversiones.

- Identificar oportunidades: Detectar nichos de mercado, nuevas tecnologías o tendencias emergentes.

Habilidades de Comunicación y Trabajo en Equipo

Los profesionales financieros deben comunicarse eficazmente con sus clientes, colegas y superiores. Estas habilidades son esenciales para:

- Presentar análisis financieros: Explicar resultados, proyecciones y recomendaciones de forma clara y concisa.

- Negociar acuerdos financieros: Defender los intereses de su cliente o empresa en las negociaciones financieras.

- Trabajar en equipo: Colaborar con otros profesionales en proyectos complejos y resolver problemas de forma conjunta.

- Construir relaciones: Crear y mantener relaciones sólidas con clientes, proveedores y colegas.

Ética y Profesionalidad

La ética y la profesionalidad son esenciales en el sector financiero. Los profesionales deben actuar con integridad, honestidad y transparencia, y deben cumplir con los estándares éticos de la industria.

- Confidencialidad: Proteger la información financiera de sus clientes y empresas.

- Cumplimiento legal: Respetar las leyes y regulaciones financieras.

- Transparencia: Ser honesto y transparente en sus operaciones y decisiones.

- Responsabilidad: Asumir la responsabilidad de sus acciones y decisiones.

¿Qué actividades se realizan en el área de finanzas?

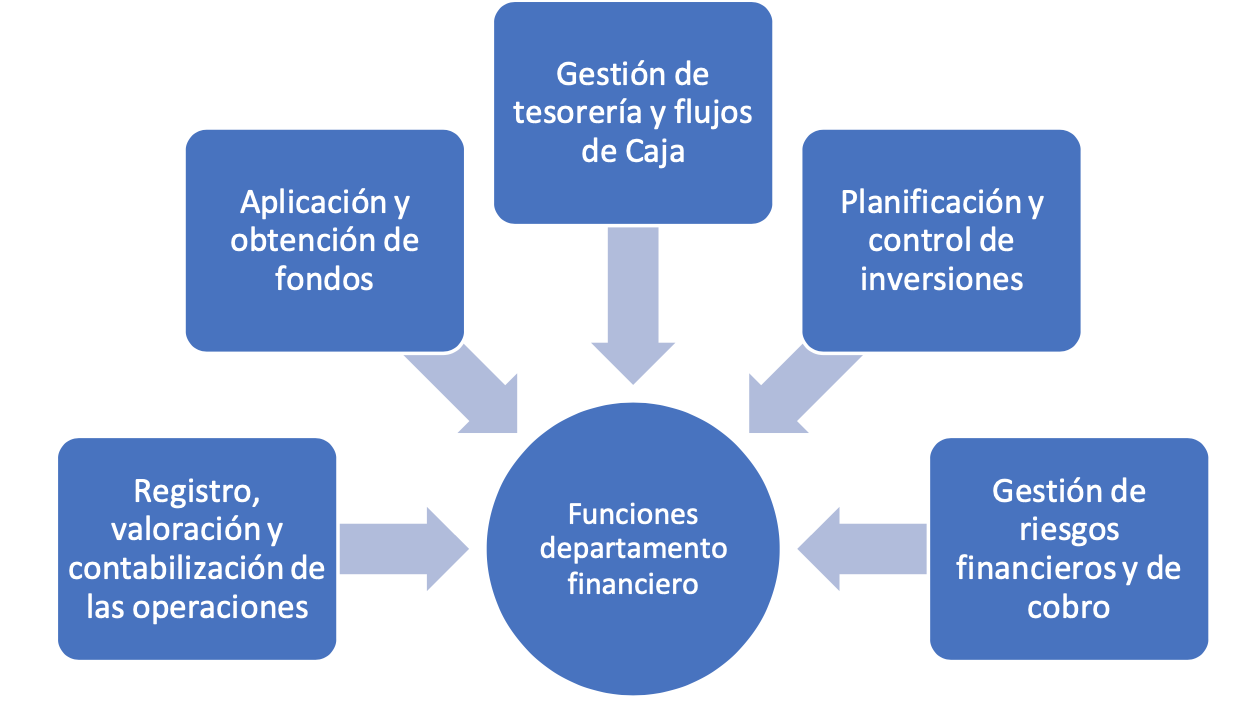

Gestión de Activos y Pasivos

El área de finanzas se encarga de administrar los activos y pasivos de una organización, incluyendo:

- Planificación y control de presupuesto: Establece metas financieras, asigna recursos y monitorea el gasto.

- Gestión de inversiones: Invierte los recursos de la empresa en diferentes instrumentos financieros para generar rendimientos.

- Administración de la deuda: Gestiona el endeudamiento de la empresa, buscando las mejores condiciones de financiamiento.

- Manejo de efectivo: Optimiza la gestión del flujo de caja, asegurando la disponibilidad de recursos cuando se necesitan.

Análisis Financiero

Las finanzas se basan en la evaluación de la información financiera para tomar decisiones estratégicas. Entre las actividades destacan:

- Análisis de estados financieros: Evalúa la rentabilidad, solvencia y liquidez de la empresa a través de indicadores financieros.

- Análisis de riesgos: Identifica y evalúa los riesgos financieros que pueden afectar a la empresa.

- Proyecciones financieras: Desarrolla escenarios futuros para la empresa y estima su rendimiento.

Relaciones con Inversores

Las finanzas también incluyen las relaciones con los inversores, buscando capital para financiar los proyectos de la empresa.

- Emisión de acciones: Ofrece acciones de la empresa a inversores para obtener financiamiento.

- Emisión de bonos: Emite deuda para obtener financiamiento a través de inversores.

- Comunicación con inversores: Informa a los inversores sobre el desempeño financiero de la empresa.

Planificación Financiera

El área de finanzas se encarga de planificar el futuro financiero de la empresa, estableciendo estrategias para alcanzar sus objetivos.

- Establecimiento de metas financieras: Define objetivos a corto y largo plazo para la empresa.

- Desarrollo de estrategias financieras: Define las acciones que se deben tomar para alcanzar las metas financieras.

- Monitoreo y control del plan financiero: Evalúa el progreso de la empresa hacia sus objetivos financieros.

Gestión de Tesorería

El área de finanzas se encarga de administrar el efectivo de la empresa, asegurando la disponibilidad de recursos y optimizando su uso.

- Administración del flujo de caja: Monitorea la entrada y salida de efectivo para asegurar la solvencia.

- Gestión de bancos y cuentas: Administra las relaciones con los bancos y las cuentas bancarias.

- Control del crédito: Gestiona el crédito otorgado a clientes y proveedores.

¿Qué es lo basico que se debe saber de finanzas?

Conceptos básicos del dinero:

Comprender cómo funciona el dinero es crucial. Esto implica entender:

- Ingresos y gastos: Diferenciar entre el dinero que entra (ingresos) y el que sale (gastos).

- Presupuesto: Planificar cómo se utiliza el dinero, estableciendo límites para los gastos y asignando recursos a diferentes necesidades.

- Ahorro: Guardar dinero para el futuro, ya sea para emergencias, metas a corto o largo plazo (vivienda, educación, viajes).

- Inversión: Hacer crecer el dinero a través de diferentes opciones como acciones, bonos, bienes raíces o fondos de inversión.

Gestión de deudas:

Las deudas son una realidad en la vida moderna. Es importante conocer cómo manejarlas de forma responsable:

- Tipos de deudas: Diferenciar entre deudas buenas (como préstamos para la educación o la vivienda) y deudas malas (como préstamos rápidos con altos intereses).

- Intereses: Comprender cómo funcionan los intereses, tanto a favor como en contra, y su impacto en el costo total de las deudas.

- Estrategias de pago: Implementar estrategias para pagar las deudas de manera eficiente, priorizando las que tienen mayor interés.

Planificación financiera:

Un plan financiero te ayuda a alcanzar tus metas a largo plazo:

- Metas financieras: Definir objetivos claros y realistas, como comprar una casa, viajar, tener un retiro cómodo.

- Estrategias de ahorro e inversión: Elegir las mejores estrategias para alcanzar tus metas, teniendo en cuenta tu perfil de riesgo y horizonte de tiempo.

- Seguimiento y ajustes: Revisar y actualizar tu plan financiero periódicamente para adaptarlo a cambios en tu situación personal o económica.

Conocimiento de los productos financieros:

Entender las diferentes opciones financieras disponibles es crucial para tomar decisiones informadas:

- Cuentas bancarias: Elegir la cuenta que mejor se adapta a tus necesidades, considerando comisiones, intereses y servicios.

- Tarjetas de crédito: Utilizarlas de manera responsable, evitando acumular deudas y aprovechando los beneficios que ofrecen.

- Seguros: Evaluar la necesidad de diferentes seguros (salud, vida, hogar, auto), comprando la cobertura adecuada a tu situación.

- Inversiones: Informarse sobre las diferentes opciones de inversión (acciones, bonos, fondos de inversión, bienes raíces), evaluando su riesgo y rentabilidad.

Conceptos básicos de impuestos:

Los impuestos forman parte de la vida financiera. Es importante tener una comprensión básica de:

- Tipos de impuestos: Diferenciar entre impuestos sobre la renta, el IVA, el impuesto sobre la propiedad, etc.

- Declaración de impuestos: Saber cómo y cuándo se debe declarar los impuestos, aprovechando deducciones y exenciones.

- Planificación fiscal: Buscar estrategias legales para minimizar el pago de impuestos, optimizando tus finanzas.

¿Cuáles son las 4 funciones financieras?

Funciones financieras básicas

Las funciones financieras son herramientas esenciales en el ámbito financiero y empresarial que permiten realizar cálculos complejos de manera rápida y eficiente. Las cuatro funciones financieras básicas son:

- Valor Presente (VP): Esta función calcula el valor actual de un flujo de efectivo futuro, teniendo en cuenta una tasa de interés específica. Esto es útil para evaluar inversiones y determinar si son rentables.

- Valor Futuro (VF): Determina el valor que tendrá una inversión en un futuro determinado, considerando una tasa de interés específica. Esta función es fundamental para proyectar el crecimiento de los activos y determinar el valor final de una inversión.

- Tasa Interna de Retorno (TIR): La TIR es la tasa de interés que hace que el valor presente de los flujos de caja de un proyecto sea igual a cero. Permite evaluar la rentabilidad de un proyecto y compararla con otras alternativas de inversión.

- Pago (PAGO): Esta función calcula la cantidad de dinero que se debe pagar periódicamente para amortizar un préstamo o inversión, considerando la cantidad total del préstamo, la tasa de interés y el plazo del préstamo.

Aplicaciones de las funciones financieras

Las funciones financieras tienen un amplio rango de aplicaciones en diversos campos:

- Planificación financiera personal: Para analizar inversiones, calcular pagos de préstamos y planificar el ahorro para el retiro.

- Análisis financiero empresarial: Para evaluar la rentabilidad de proyectos, tomar decisiones de inversión, y gestionar el flujo de efectivo.

- Valoración de activos: Para determinar el valor de acciones, bonos y otros activos financieros.

- Gestión de riesgos: Para analizar el riesgo de las inversiones y tomar decisiones de mitigación.

- Análisis de sensibilidad: Para evaluar cómo las variaciones en las variables financieras pueden afectar los resultados de una inversión.

Ventajas de utilizar funciones financieras

Las funciones financieras ofrecen una serie de ventajas que las convierten en herramientas esenciales en el análisis financiero:

- Precisión: Las funciones financieras eliminan la posibilidad de errores humanos en los cálculos.

- Eficiencia: Realizan cálculos complejos de forma rápida y sencilla, ahorrando tiempo y esfuerzo.

- Flexibilidad: Permiten ajustar las variables de entrada para analizar diferentes escenarios y tomar decisiones más informadas.

- Estándares de la industria: Las funciones financieras están basadas en estándares reconocidos en el ámbito financiero, lo que facilita la comparación de resultados y la colaboración entre profesionales.

Herramientas para utilizar funciones financieras

Existen diversas herramientas que permiten utilizar las funciones financieras de forma eficiente:

- Hojas de cálculo: Microsoft Excel, Google Sheets y OpenOffice Calc son programas populares que incluyen una amplia gama de funciones financieras.

- Calculadoras financieras: Las calculadoras financieras especializadas permiten realizar cálculos financieros con mayor precisión y rapidez.

- Software de análisis financiero: Programas como Bloomberg Terminal, FactSet y Refinitiv ofrecen herramientas avanzadas para análisis financiero y acceso a datos en tiempo real.

Ejemplos de funciones financieras en la práctica

Algunos ejemplos de cómo se utilizan las funciones financieras en la práctica:

- Cálculo de pagos de préstamo hipotecario: La función PAGO se utiliza para determinar el pago mensual de un préstamo hipotecario, teniendo en cuenta la cantidad del préstamo, la tasa de interés y el plazo.

- Evaluación de una inversión en acciones: La función TIR se utiliza para determinar la tasa de rendimiento que se espera de una inversión en acciones, considerando los flujos de caja proyectados.

- Análisis de un proyecto de inversión: Las funciones VP y VF se utilizan para evaluar la viabilidad de un proyecto de inversión, considerando la tasa de descuento y los flujos de caja proyectados.

Mas informacion

¿Qué tipo de actividades realizan los profesionales de finanzas?

Los profesionales de finanzas desempeñan una amplia gama de actividades esenciales para el éxito de las empresas y las organizaciones. Estas actividades se pueden clasificar en varias áreas clave:

Análisis financiero: Los profesionales de finanzas analizan información financiera para tomar decisiones estratégicas, evaluar riesgos y oportunidades, y mejorar la rentabilidad. Se encargan de realizar presupuestos, proyecciones financieras, análisis de inversiones, evaluación de riesgos y control de gastos.

Gestión de inversiones: Los profesionales de finanzas se encargan de la gestión de activos financieros, como acciones, bonos, bienes raíces y otros activos. Realizan estudios de mercado, seleccionan las mejores inversiones, administran carteras y buscan obtener los mejores rendimientos con el mínimo riesgo.

Gestión de riesgos: Los profesionales de finanzas identifican, evalúan y gestionan los riesgos financieros a los que se enfrentan las empresas. Desarrollan estrategias para mitigar los riesgos, implementan medidas de control y gestionan seguros para proteger los activos financieros.

Planificación financiera: Los profesionales de finanzas ayudan a individuos y empresas a planificar sus finanzas a largo plazo. Realizan planes de ahorro, inversiones y jubilación, asesorando sobre estrategias de gestión de activos y patrimonio.

Mercados financieros: Los profesionales de finanzas trabajan en los mercados financieros, donde participan en la compra y venta de valores, operaciones de cambio de divisas y negociación de derivados.

En resumen, los profesionales de finanzas desempeñan un papel fundamental en la gestión financiera de empresas, instituciones y personas, contribuyendo a la toma de decisiones estratégicas y la maximización de la riqueza.

¿Qué habilidades son necesarias para ser un profesional de finanzas?

Para ser un profesional de finanzas exitoso, se requiere una combinación de habilidades técnicas y personales. Algunas de las habilidades más importantes incluyen:

Habilidades analíticas: Los profesionales de finanzas deben ser capaces de analizar información financiera, identificar tendencias, interpretar datos y tomar decisiones basadas en evidencia.

Habilidades matemáticas y estadísticas: Es esencial contar con un sólido conocimiento de matemáticas, estadística y modelos financieros para comprender y aplicar herramientas de análisis financiero.

Habilidades de comunicación: Los profesionales de finanzas deben comunicar información financiera de manera clara, concisa y efectiva, tanto de forma oral como escrita, para que otros puedan entenderla y tomar decisiones informadas.

Habilidades de negociación: Es importante poder negociar con clientes, proveedores y otros profesionales para obtener los mejores resultados para la empresa.

Habilidades de liderazgo: Los profesionales de finanzas a menudo lideran equipos y deben ser capaces de motivar, inspirar y guiar a sus colaboradores.

Además de estas habilidades, es crucial que los profesionales de finanzas sean responsables, éticos, proactivos, flexibles y orientados al detalle. Deben estar dispuestos a aprender continuamente y adaptarse a los cambios en el panorama financiero global.

¿Qué tipo de formación es necesaria para ser un profesional de finanzas?

Para convertirse en un profesional de finanzas, es necesario obtener una sólida formación académica y profesional. Las opciones de formación más comunes incluyen:

Estudios universitarios: Un título universitario en Administración de Empresas, Finanzas, Economía o Contabilidad es un requisito básico para la mayoría de los puestos de finanzas.

Maestrías: Las maestrías en Finanzas (MBA), Gestión Financiera, Análisis Financiero o Ingeniería Financiera proporcionan una formación especializada en áreas específicas de las finanzas y pueden aumentar las oportunidades laborales.

Certificaciones: Existen numerosas certificaciones profesionales en finanzas que pueden mejorar las habilidades y el conocimiento, como la CFA (Chartered Financial Analyst), la CAIA (Chartered Alternative Investment Analyst) o la FRM (Financial Risk Manager).

Además de la formación formal, es importante que los profesionales de finanzas se mantengan actualizados con los últimos avances en el ámbito financiero, asistiendo a cursos de formación continua, leyendo publicaciones especializadas y participando en congresos y eventos del sector.

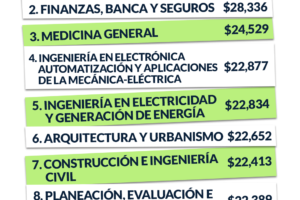

¿Cuáles son las perspectivas laborales para los profesionales de finanzas?

Las perspectivas laborales para los profesionales de finanzas son generalmente buenas, aunque pueden variar según la especialización, la ubicación y la experiencia. Las áreas de mayor demanda incluyen:

Gestión de inversiones: Las empresas de gestión de activos, los fondos de inversión y las instituciones financieras buscan profesionales con experiencia en inversiones.

Análisis financiero: Las empresas necesitan profesionales capaces de analizar información financiera, evaluar riesgos y oportunidades, y tomar decisiones estratégicas.

Gestión de riesgos: La creciente complejidad del panorama financiero ha aumentado la demanda de profesionales con experiencia en gestión de riesgos.

Fintech: La revolución financiera impulsada por la tecnología ha creado nuevas oportunidades laborales en el sector fintech.

Para mejorar las perspectivas laborales, los profesionales de finanzas deben especializarse en un área específica, desarrollar habilidades específicas en demanda, mantenerse actualizados con los últimos cambios en el mercado y construir una red de contactos sólida.

¿Qué Hacen los Profesionales de Finanzas? Un Análisis Detallado

¿Qué Hacen los Profesionales de Finanzas? Un Análisis Detallado El rol de un profesional en finanzas: ¡Descúbrelo!

El rol de un profesional en finanzas: ¡Descúbrelo!