6 objetivos financieros que debes cumplir a los cuarenta

Al llegar a los cuarenta, es común reflexionar sobre los logros alcanzados y los objetivos que aún quedan por cumplir. En el ámbito financiero, este momento de la vida es crucial, ya que las decisiones tomadas en esta década pueden tener un impacto significativo en la estabilidad y seguridad económica a largo plazo. En este sentido, es fundamental establecer metas claras y alcanzables que permitan disfrutar de una mayor tranquilidad y libertad financiera. A continuación, se presentan seis objetivos financieros que debes cumplir a los cuarenta para asegurar un futuro próspero.

6 objetivos financieros que debes cumplir a los 40 años

A los 40 años, es importante tener una visión clara de tus objetivos financieros y trabajar hacia ellos para asegurar un futuro económico estable y seguro. A continuación, se presentan seis objetivos financieros importantes que debes cumplir a los 40 años.

1. Pagar la deuda: libérate de las deudas pendientes

A los 40 años, es fundamental haber pagado la mayoría de tus deudas pendientes, como préstamos personales, tarjetas de crédito y hipotecas. Esto te permitirá ahorrar más dinero y reducir el estrés financiero. Si aún tienes deudas pendientes, crea un plan de pagos y comprométete a pagarlas lo antes posible.

2. Invertir en un plan de jubilación: asegura tu futuro financiero

Es importante empezar a invertir en un plan de jubilación para asegurar un futuro financiero estable. A los 40 años, debes haber empezado a ahorrar para tu jubilación y deberías considerar invertir en un plan de jubilación como un 401(k) o un IRA.

3. Crear un fondo de emergencia: protege tus finanzas en caso de emergencia

Un fondo de emergencia es una cuenta de ahorro que te permite tener dinero disponible en caso de una emergencia médica, pérdida de empleo o reparaciones en tu hogar. A los 40 años, debes tener un fondo de emergencia que cubra al menos 3-6 meses de gastos.

4. Incrementar tus ingresos: aumenta tus oportunidades de crecimiento

A los 40 años, es importante buscar oportunidades para incrementar tus ingresos. Esto puede incluir un aumento salarial, un cambio de carrera, o incluso un negocio paralelo. Incrementar tus ingresos te permitirá ahorrar más dinero y alcanzar tus objetivos financieros más rápido.

5. Revisar tus gastos: reduce tus gastos y ahorra más

A los 40 años, es fundamental revisar tus gastos y reducir aquellos que no son necesarios. Crea un presupuesto y prioriza tus gastos para ahorrar más dinero y alcanzar tus objetivos financieros.

6. Proteger tus activos: asegura tus activos más valiosos

A los 40 años, es importante proteger tus activos más valiosos, como tu hogar y tus vehículos, con pólizas de seguro adecuadas. También debes considerar la creación de un testamento y una escritura de último voluntad para asegurar que tus activos sean distribuidos según tus deseos.

| Objetivo | Descripción |

|---|---|

| Pagar la deuda | Libérate de las deudas pendientes |

| Invertir en un plan de jubilación | Asegura tu futuro financiero |

| Crear un fondo de emergencia | Protege tus finanzas en caso de emergencia |

| Incrementar tus ingresos | Aumenta tus oportunidades de crecimiento |

| Revisar tus gastos | Reduce tus gastos y ahorra más |

| Proteger tus activos | Asegura tus activos más valiosos |

¿Cuáles son los objetivos financieros?

Los objetivos financieros son metas que se establecen para lograr una situación financiera deseada. Estos objetivos pueden ser a largo o corto plazo y se centran en la gestión del dinero y los recursos financieros. A continuación, se presentan algunos objetivos financieros comunes:

Objetivos financieros a corto plazo

Los objetivos financieros a corto plazo se centran en mejorar la situación financiera actual. Algunos ejemplos son:

- Aumentar la liquidez: Tener suficiente dinero en efectivo para cubrir gastos y deudas.

- Reducir deudas: Pagar deudas y préstamos para liberar recursos financieros.

- Crear un fondo de emergencia: Ahorrar dinero para enfrentar situaciones impredecibles.

Objetivos financieros a largo plazo

Los objetivos financieros a largo plazo se centran en lograr una situación financiera segura y estable en el futuro. Algunos ejemplos son:

- Invertir en activos: Comprar acciones, bienes raíces u otros activos que generen rentabilidad a largo plazo.

- Aumentar la riqueza: Incrementar el patrimonio neto a través de inversiones y ahorros.

- Lograr la independencia financiera: Tener suficiente dinero para vivir sin depender de un ingreso mensual.

Objetivos financieros personales

Los objetivos financieros personales se centran en mejorar la calidad de vida y alcanzar metas personales. Algunos ejemplos son:

- Comprar una vivienda: Ahorrar para adquirir una vivienda propia.

- Pagar estudios universitarios: Ahorrar para financiar la educación de los hijos.

- Realizar un viaje: Ahorrar para disfrutar de un viaje de ensueño.

Objetivos financieros empresariales

Los objetivos financieros empresariales se centran en mejorar la situación financiera de una empresa. Algunos ejemplos son:

- Aumentar la rentabilidad: Incrementar la ganancia de la empresa a través de la eficiencia y la productividad.

- Reducir costos: Identificar y reducir gastos innecesarios para aumentar la rentabilidad.

- Incrementar la inversión: Invertir en activos y tecnologías para mejorar la competitividad.

Objetivos financieros para la jubilación

Los objetivos financieros para la jubilación se centran en asegurar una situación financiera segura y estable en la etapa de la jubilación. Algunos ejemplos son:

- Ahorra para la jubilación: Ahorrar dinero para disfrutar de una jubilación cómoda.

- Invertir en un plan de jubilación: Invertir en un plan de jubilación para asegurar una renta estable.

- Crear un fondo de jubilación: Ahorrar dinero para gastos y actividades en la etapa de la jubilación.

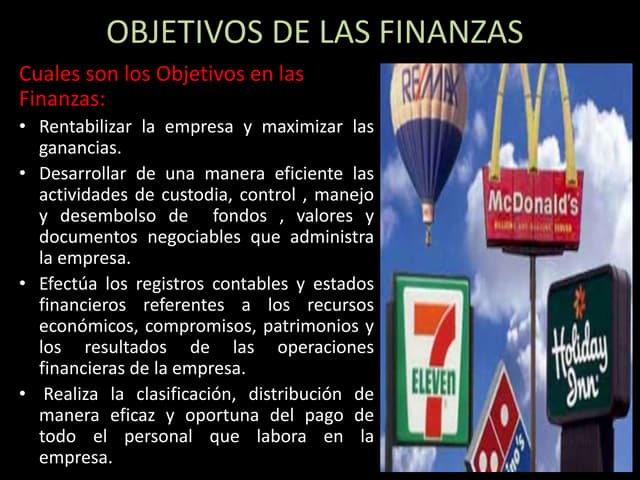

¿Cuáles son los objetivos de las finanzas?

Los objetivos de las finanzas son los resultados que se esperan lograr a través de la gestión de los recursos económicos de una organización. Estos objetivos se centran en la maximización del valor de la empresa y la satisfacción de las necesidades de los stakeholders.

Objetivos de corto plazo

Los objetivos de corto plazo se enfocan en la gestión diaria de la empresa y se centran en la liquidez y la rentabilidad. Algunos de los objetivos de corto plazo más comunes son:

- Liquidez: garantizar que la empresa tenga suficientes fondos para cubrir sus gastos y deudas.

- Rentabilidad: maximizar la ganancia en un plazo determinado.

- Eficiencia: minimizar los costos y maximizar la productividad.

Objetivos de largo plazo

Los objetivos de largo plazo se enfocan en el crecimiento y la sostenibilidad de la empresa a largo plazo. Algunos de los objetivos de largo plazo más comunes son:

- Crecimiento: aumentar la producción, la venta o el tamaño de la empresa.

- Sostenibilidad: garantizar la capacidad de la empresa para mantenerse en el mercado a largo plazo.

- Inversión: invertir en activos que generen un rendimiento a largo plazo.

Objetivos de financiamiento

Los objetivos de financiamiento se enfocan en la obtención de fondos para financiar las actividades de la empresa. Algunos de los objetivos de financiamiento más comunes son:

- Obtención de fondos: obtener fondos para financiar proyectos o actividades.

- Reducir costos financieros: minimizar los costos de financiamiento.

- Mejora de la estructura de capital: mejorar la relación entre la deuda y el patrimonio neto.

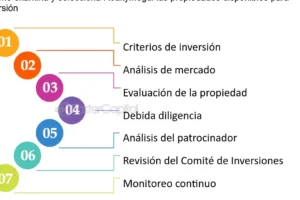

Objetivos de inversión

Los objetivos de inversión se enfocan en la selección de activos que generen un rendimiento esperado. Algunos de los objetivos de inversión más comunes son:

- Rendimiento: maximizar el rendimiento de la inversión.

- Riesgo: minimizar el riesgo de la inversión.

- Diversificación: diversificar la cartera de inversiones para minimizar el riesgo.

Objetivos de gestión de riesgos

Los objetivos de gestión de riesgos se enfocan en la identificación y mitigación de los riesgos financieros. Algunos de los objetivos de gestión de riesgos más comunes son:

- Identificación de riesgos: identificar los riesgos financieros potenciales.

- Mitigación de riesgos: implementar estrategias para minimizar los riesgos.

- Seguimiento de riesgos: monitorear y evaluar los riesgos financieros.

¿Cuáles son las metas financieras?

Las metas financieras son objetivos específicos, medibles, alcanzables, relevantes y tienen un plazo determinado que se establecen para lograr un cierto nivel de estabilidad financiera o prosperidad. Estas metas pueden variar según la necesidad o prioridad de cada individuo o empresa, pero su objetivo común es administrar eficientemente los recursos financieros para alcanzar un bienestar económico.

Meta financiera a corto plazo

Las metas financieras a corto plazo se enfocan en lograr objetivos financieros en un plazo de menos de un año. Algunos ejemplos de metas financieras a corto plazo son:

- Pagar deudas: Saldar deudas pendientes, como préstamos personales o tarjetas de crédito.

- Crear un fondo de emergencia: Ahorrar una cantidad determinada para cubrir gastos inesperados.

- Aumentar la liquidez: Incrementar la disponibilidad de dinero en efectivo para enfrentar oportunidades o necesidades financieras.

Meta financiera a largo plazo

Las metas financieras a largo plazo se enfocan en lograr objetivos financieros en un plazo de más de un año. Algunos ejemplos de metas financieras a largo plazo son:

- Ahorrar para la jubilación: Invertir en un plan de pensiones o cuenta de ahorro para garantizar una renta estable en el futuro.

- Comprar una vivienda: Ahorrar para una entrada o pagar una hipoteca para adquirir una propiedad.

- Invertir en educación: Ahorrar para financiar estudios universitarios o cursos de capacitación.

Meta financiera para la inversión

Las metas financieras para la inversión se enfocan en lograr un retorno sobre la inversión (ROI) positivo. Algunos ejemplos de metas financieras para la inversión son:

- Invertir en acciones: Comprar acciones de empresas rentables para generar dividendos o aumentar el valor de la inversión.

- Invertir en bienes raíces: Adquirir propiedades para alquilar o vender con ganancia.

- Invertir en fondos mutuos: Invertir en fondos que diversifican la cartera de inversiones para minimizar riesgos.

Meta financiera para la reducción de gastos

Las metas financieras para la reducción de gastos se enfocan en disminuir los gastos y aumentar la eficiencia en el manejo de los recursos financieros. Algunos ejemplos de metas financieras para la reducción de gastos son:

- Reducir gastos fijos: Renegociar contratos de servicios públicos o cancelar suscripciones innecesarias.

- Ahorrar en compras: Establecer un presupuesto para compras y buscar ofertas o descuentos.

- Optimizar gastos en transporte: Evaluar la necesidad de un vehículo o buscar alternativas de transporte más económicas.

Meta financiera para la mejora del crédito

Las metas financieras para la mejora del crédito se enfocan en mejorar la calificación crediticia y aumentar la capacidad de endeudamiento. Algunos ejemplos de metas financieras para la mejora del crédito son:

- Pagar deudas a tiempo: Salidar deudas pendientes para mejorar la calificación crediticia.

- Reducir la deuda: Aumentar el pago de deudas para disminuir la relación deuda-ingreso.

- Monitorear la calificación crediticia: Verificar regularmente la calificación crediticia para identificar oportunidades de mejora.

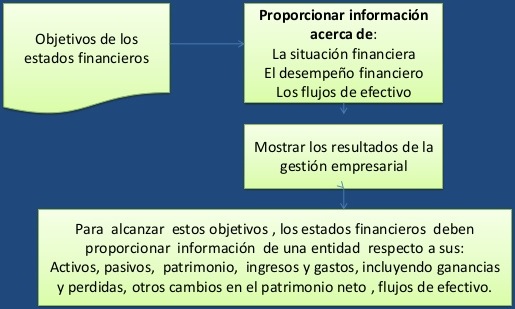

¿Cuáles son los objetivos de los estados financieros?

Los objetivos de los estados financieros son proporcionar información financiera útil y relevante para los stakeholders ( inversores, acreedores, empleados, gobierno, etc.) que les permita tomar decisiones informadas sobre la empresa.

Obtener una visión general de la situación financiera

Los estados financieros permiten a los usuarios obtener una visión general de la situación financiera de la empresa, incluyendo su liquidez, rentabilidad y solvencia. Esto se logra a través del análisis de los activos, pasivos, patrimonio neto, ingresos y gastos de la empresa.

Evaluación del desempeño financiero

Los estados financieros permiten evaluar el desempeño financiero de la empresa en un período determinado, identificando los puntos fuertes y débiles de la empresa. Esto se logra a través del análisis de ratios financieras como la rentabilidad sobre activos, rentabilidad sobre patrimonio neto y margen de ganancia bruta.

Toma de decisiones informadas

Los estados financieros proporcionan la información necesaria para que los stakeholders tomen decisiones informadas sobre la empresa. Por ejemplo, los inversores pueden decidir si invertir o no en la empresa basándose en su situación financiera y desempeño pasado. Los acreedores pueden evaluar el riesgo de no pago y decidir si otorgar o no un préstamo a la empresa.

Análisis comparativo

Los estados financieros permiten realizar un análisis comparativo entre la empresa y sus competidores, o entre períodos diferentes. Esto se logra a través del análisis de ratios financieras y tendencias financieras, lo que permite identificar oportunidades de mejora y áreas de debilidad.

Cumplimiento de obligaciones legales y regulatorias

Los estados financieros son obligatorios para las empresas que cotizan en bolsa o que tienen una cierta cantidad de activos o empleados. Los estados financieros deben cumplir con los requisitos legales y regulatorios, como la Ley de Sociedades Comerciales o la Norma Internacional de Información Financiera (NIIF). Esto garantiza que la información financiera sea transparente, confiable y comparable entre empresas.

Mas informacion

¿Cuál es el primer objetivo financiero que debo cumplir a los cuarenta?

El primer objetivo financiero que debes cumplir a los cuarenta es pagar tus deudas. A esta edad, es fundamental tener una buena salud financiera, lo que significa no tener deudas pendientes que te generen estrés y te impidan disfrutar de tu dinero. Debes priorizar la cancelación de deudas como tarjetas de crédito, préstamos personales y hipotecas. Para lograrlo, debes crear un plan de pago y mantener una buena disciplina financiera. Recuerda que la deuda puede generar intereses y comisiones que te pueden costar mucho dinero a largo plazo, por lo que es fundamental liberarte de ella lo antes posible.

¿Cómo puedo ahorrar para mi jubilación a los cuarenta?

A los cuarenta, debes empezar a ahorrar para tu jubilación. Aunque puede parecer lejana, es fundamental comenzar a ahorrar desde ahora para asegurarte de tener una seguridad financiera en el futuro. Debes invertir en un plan de jubilación que se adapte a tus necesidades y objetivos financieros. Existen diferentes opciones, como planes de jubilación individual, fondos de pensiones y cuentas de ahorro, que te permiten ahorrar de manera regular y segura. Recuerda que la clave es la disciplina y la perseverancia, ya que la jubilación es un objetivo a largo plazo que requiere tiempo y esfuerzo.

¿Cuánto debo ahorrar cada mes para alcanzar mis objetivos financieros?

La cantidad que debes ahorrar cada mes para alcanzar tus objetivos financieros dependerá de varios factores, como tus ingresos, gastos y deudas. En general, se recomienda ahorrar al menos el 20% de tus ingresos cada mes. Sin embargo, si tienes deudas pendientes, debes priorizar la cancelación de estas y ahorrar lo que puedas. Lo importante es crear un presupuesto realista y ajustable que te permita ahorrar de manera regular y segura. Recuerda que la disciplina financiera es clave para alcanzar tus objetivos, por lo que debes establecer metas y monitorear tus progresos para asegurarte de que estás en el camino correcto.

¿Cómo puedo invertir mi dinero de manera segura a los cuarenta?

A los cuarenta, es fundamental invertir tu dinero de manera segura y rentable. Existen diferentes opciones de inversión, como acciones, bonos, fondos mutuos y propiedades, que te permiten generar un retorno sobre la inversión. Sin embargo, debes investigar y analizar cada opción cuidadosamente para asegurarte de que se adapte a tus necesidades y objetivos financieros. Recuerda que la diversificación es clave para reducir el riesgo y aumentar tus posibilidades de éxito. Debes consultar con un asesor financiero si no tienes experiencia en inversiones y necesitas orientación personalizada.

5 formas en que los trabajos secundarios han cambiado mi vida

5 formas en que los trabajos secundarios han cambiado mi vida ¿Deberían las parejas casadas combinar sus finanzas?

¿Deberían las parejas casadas combinar sus finanzas?